Позаказный учет как оптимальный способ планирования себестоимости продукции

Методика оценку платежеспособности и финансовой устойчивости предприятия

Контроль за расходованиями и поступлениями денежных средств предприятия

Нюансы контроля взаиморасчетов предприятия

Существует множество методик анализа финансового состояния предприятия. Большинство из них основаны на оценке данных бухгалтерской или финансовой отчетности. Мы поговорим о непрерывном мониторинге финансового состояния. Он может быть выстроен по-разному — все зависит от специфики деятельности предприятия.

Например, предприятиям сферы торговли необходима исчерпывающая актуальная информацией об объемах продаж: соответствующая отчетность формируется практически ежедневно, а если торговых точек несколько (допустим, торговая сеть), то отчетность составляется по каждому подразделению и консолидируется в общий отчет.

Таким образом, периодичность формирования отчетности, ее состав и формы предоставления определяются на каждом предприятии в зависимости от специфики деятельности и требований руководства. Нередко запрашиваются и пояснительные записки к составленной отчетности.

Непрерывный контроль себестоимости продукции

Данный вид контроля в первую очередь необходим производственным предприятиям, ведь от уровня расходной части напрямую зависит размер получаемого финансового результата. Итак, контроль за издержками необходимо, осталось разобраться, как это сделать.

Это можно делать ежемесячно, когда бухгалтерской службой предприятия уже «сведены» все накладные расходы (счета 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»).

Оперативный качественный контроль может существовать исключительно наравне с рациональным планированием.

Мы рекомендуем

Чтобы планирование было эффективным, избегайте «котлового» метода учета расходов предприятия на производство продукции — лучше внедрите позаказное планирование.

Объект позаказного учета — отдельная работа, услуга, продукция или заказ. Не обязательно вести индивидуальный учет каждого товара — их можно объединять в партии или иные группы.

Основная цель управления заказами — контроль расходов и доходов предприятия в разрезе заказов. Для этого скалькулированная фактическая себестоимость сопоставляется с данными плановой калькуляции.

То есть такой контроль возможен только в случае детального калькулирования фактической себестоимости продукции (товаров, работ, услуг), которое, в свою очередь, требует данных о полной себестоимости по каждому заказу.

Позаказный метод планирования позволяет изучать и анализировать расходование средств в разрезе всех заказов предприятия, дает общую картину о выполнении заказов и уровне их доходности.

На практике позаказный метод планирования обычно используется на производственных предприятиях, которые занимаются выполнением работ, оказанием услуг и/или производством продукции не единственного вида и наименования.

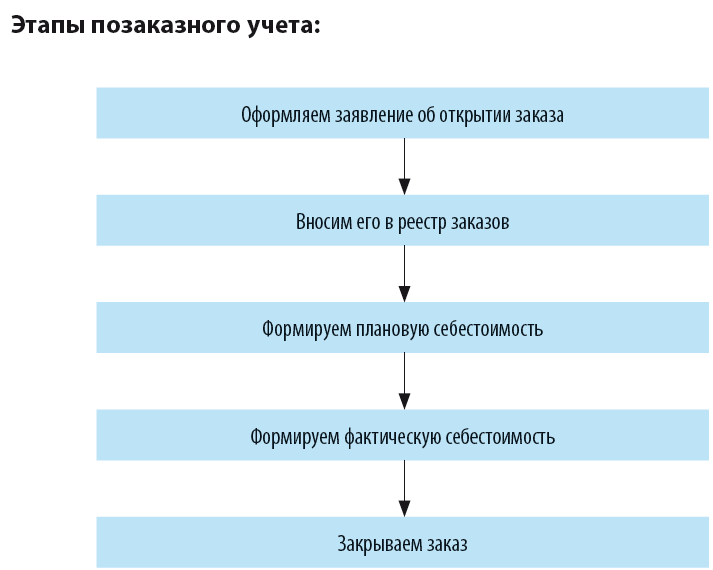

Заявление об открытии заказа, как правило, оформляют представители производственных цехов (начальник цеха/производства, мастер цеха, бригадир и др.). В заявление обязательно указываются:

- наименование заказа (производство какого-либо товара, оказание какой-либо услуги и проч.);

- количество;

- наименование заказчика и основание заказа (договор, заявка и проч.);

- дата начала работы;

- планируемый срок исполнения заказа и т. д.

Для заказы было проще контролировать, рекомендуем вести реестр заказов. Его можно оформлять в произвольной форме или вести в электронном виде, например при помощи MS Excel.

В реестр заказов также можно включать информацию о плановой, фактической себестоимости, стоимости реализации и дате исполнения заказа. Таким образом, в реестре будет отражена вся необходимая для анализа и контроля за исполнением заказов и себестоимостью производства информация.

Плановая себестоимость включает все расходы (постатейно) на выполнение заказа (материальные расходы, оплата труда, накладные расходы и проч.). Она формируется на этапе открытия заказа или при поступлении заявки от заказчика.

Фактическая себестоимость тоже включает все статьи затрат на выполнение заказа. Отличие фактической калькуляции от плановой — время составления и способы формирования расходной составляющей.

Фактическая себестоимость рассчитывается только после завершения всех этапов производства, на момент закрытия заказа, по данным, как правило, бухгалтерского учета.

Закрытие заказа предполагает, что работы завершены, больше по заказу затрат не будет и можно определять его итоговые финансовые результаты.

Закрыт заказ можно на основании накладной, акта выполненных работ, акта сдачи-приемки и т. п.

Таким образом, по факту закрытия заказа для него будет полностью сформирована фактическая себестоимость.

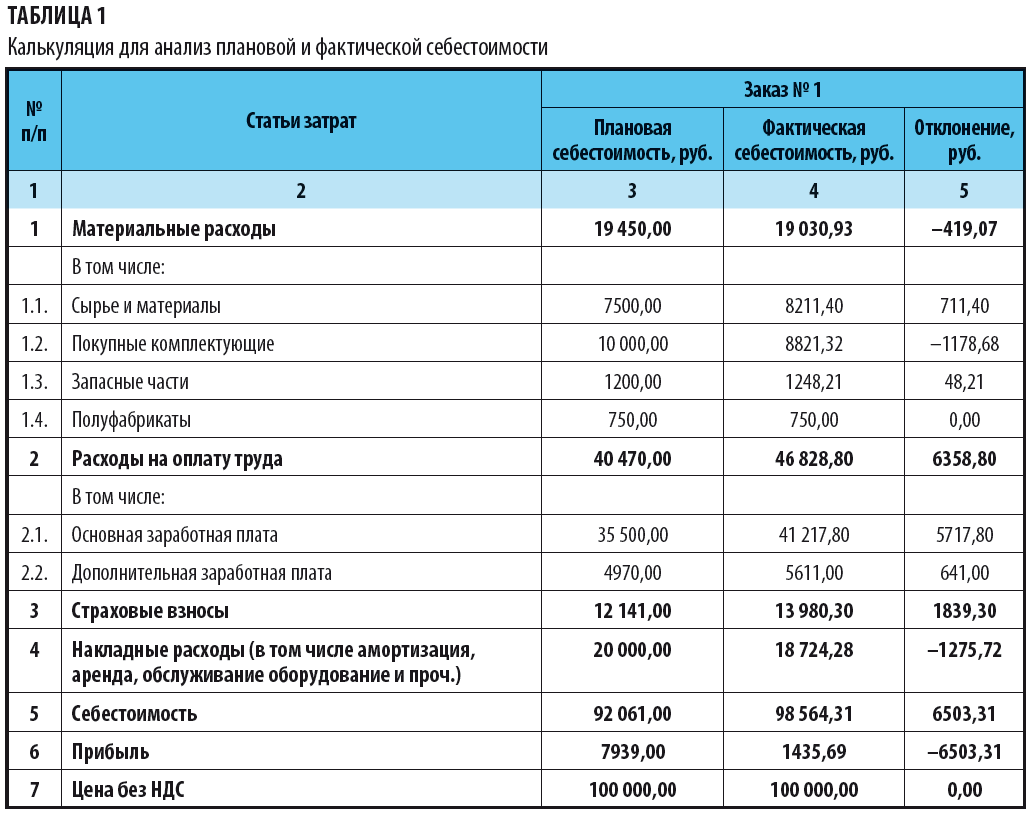

Пример калькуляции, на основе которой можно проводить план-фактный анализ расходов на производство продукции, оказание услуг, выполнение работ, — в табл. 1.

Благодаря такому мониторингу предприятие может контролировать расходование денежных средств на производство продукции (заказа, партии, оказания услуг, выполнение работ и т. д.).

Отметим, что сопоставление плановой и фактической себестоимости постфактум — далеко не основная задача при контроле финансового здоровья.

Если в ходе анализа данных сводной таблицы вы обнаружите отклонения или даже убыточность заказа, повлиять на это по закрытию отчетного периода уже практически невозможно. Следить за расходованием средств необходимо во время выполнения работ по производству продукции.

Важно!

При планировании уровня расходов на производство в себестоимость следует включать расчетные плановые показатели по каждой статье затрат, сформированные в соответствии с технической, конструкторской или иной документацией.

Чтобы контролировать расходование материалов на производство продукции, предлагаем использовать лимитные карты. Их можно оформлять как в бумажном виде, так и в программе (например, 1С).

Лимитные карты, как следует уже из названия, устанавливают лимит на расходование материалов. Формируются они, как правило, на основании нормативов расходования материалов на единицу продукции.

Таким образом, установив лимит, предприятие контролирует расход и в натуральном, и в стоимостном выражении, что исключает бесконтрольное списание сырья и материалов.

Если в производство потребуется сырье сверх установленного лимита, можно запросить служебную записку с пояснением причины возникновения такой необходимости.

Сверхлимитное списание не всегда говорит об ошибке, возможно, это реальная потребность производства по той или иной причине, которую и надо выяснить.

Контролировать расходование по статье «Оплата труда» сложно, но возможно.

Во-первых, количество работников производства должно соответствовать производственной программе. Если их будет больше, будут «лишние» расходы по оплате труда и, как следствие, по страховым взносам.

Во-вторых, нужно устанавливать такой уровень оплаты труда (должностные оклады и тарифные ставки), чтобы себестоимость продукции, сформированная с учетом расходов по оплате труда, была конкурентоспособной, т. е. разница между ценой реализации (выручкой от реализации) и себестоимостью должна быть приемлемой для предприятия.

Как правило, в составе себестоимости значительный удельный вес занимают накладные расходы. Их тоже надо контролировать, как и прямые расходы.

Мы рекомендуем

Внедрите политику оптимизации расходов, которая предполагает сокращение издержек предприятия по принципу значимости: минимальное вмешательство — в приоритетные расходы, максимальное — в расходы, отсутствие которые существенно не повлияет на деятельность.

Оценка финансового здоровья предприятия с помощью относительных показателей

Рассмотрим алгоритм оценки платежеспособности и финансовой устойчивости предприятия. Они взаимосвязаны друг с другом: первая выступает внешним проявлением второй.

Залог успеха ведения успешной хозяйственной деятельности любого предприятия — способность оперативно и в полном объеме отвечать по своим долгам и обязательствам.

Источник информации для расчета относительных показателей, характеризующих финансовое здоровье предприятия, — финансовая отчетность.

При оперативном мониторинге финансового здоровья предприятия нет смысла пользоваться данными бухгалтерской отчетности за предшествующий год, которая подавалась в налоговый орган. Во-первых, по тем или иным причинам там может быть не самая достоверная информация, а во-вторых, она может быть уже не актуальной.

Именно поэтому необходимо формировать так называемую промежуточную бухгалтерскую отчетность, или управленческую отчетность, которая аналогична унифицированным формам отчетности, но составляется не за календарный год, а месяц, квартал, полугодие и т. д. нарастающим итогом с начала отчетного периода. Данные такой отчетности актуальны и отражают реальное финансовое положение предприятия.

На основании управленческих отчетов можно провести комплексный анализ финансового здоровья с помощью известных методик по расчету относительных и абсолютных показателей (например, горизонтальный и вертикальный анализ баланса, анализ ликвидности баланса, расчет относительных показателей ликвидности предприятия, расчет относительных показателей для оценки финансовой устойчивости, анализ вероятности банкротства, деловой активности, рентабельности и др.).

Рассмотрим наиболее важные с точки зрения финансового здоровья предприятия показатели.

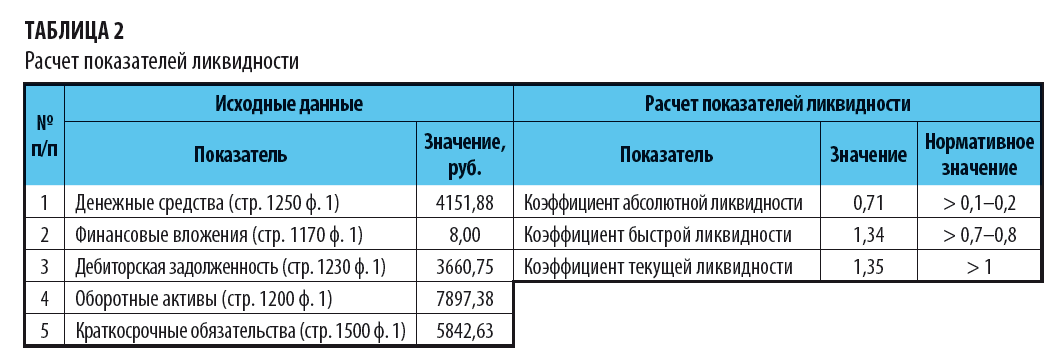

Оценить ликвидность предприятия позволяют коэффициенты, характеризующие способность предприятия отвечать по своим обязательствам:

1. Коэффициент абсолютной ликвидности (К1) отражает способность предприятия погашать задолженность за счет денежной наличности:

К1 = (стр. 1250 + стр. 1170) / стр. 1500 ф. 1.

2. Коэффициент быстрой ликвидности (К2) — способность предприятия погашать задолженность за счет денежной наличности и дебиторской задолженности:

К2 = (стр. 1250 + стр. 1170 + стр. 1230) / стр. 1500 ф. 1.

3. Коэффициент текущей ликвидности (К3) — способность предприятия погашать задолженность за счет оборотных активов:

К3 = стр. 1200 / стр. 1500 ф. 1.

Результаты расчетов представлены в табл. 2

Вывод

Значение коэффициента абсолютной ликвидности выше норматива, что является хорошим показателем. Значение коэффициента быстрой (или срочной) ликвидности также в пределах нормы, что говорит о том, что предприятие может выполнять свои краткосрочные обязательства за счет быстрореализуемых активов. Значение коэффициента текущей ликвидности показывает, что оборотные активы превышают краткосрочные финансовые обязательства. Значит, есть резервный запас для компенсации убытков.

Анализировать эти показатели стоит в динамике за аналогичные предшествующие периоды. Это позволит проследить, как изменяются значения коэффициентов, и даст наиболее реалистичную и полную картину состояния дел.

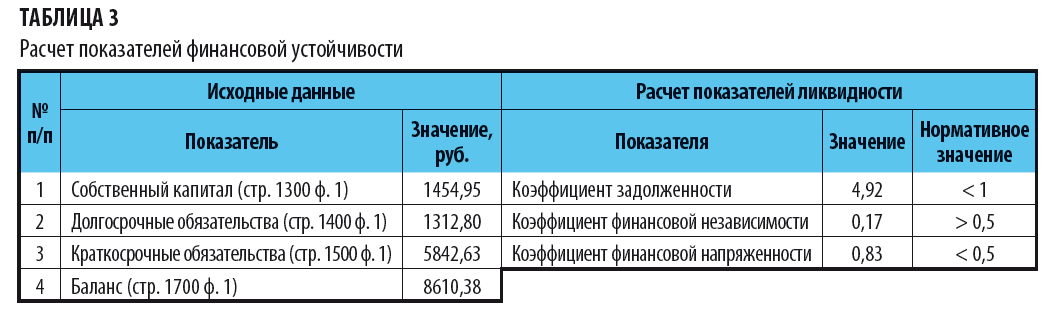

Для оценки финансовой устойчивости предприятия применяется система коэффициентов.

Рассмотрим относительные показатели, которые характеризуют зависимость от заемного капитала:

1. Коэффициент задолженности (К4) отражает соотношение заемных и собственных средств:

К4 = (стр. 1400 + стр. 1500) / стр. 1300 ф. 1.

2. Коэффициент финансовой независимости (К5) характеризует зависимость предприятия от заемных средств:

К5 = стр. 1300 / стр. 1700 ф. 1.

3. Коэффициент финансовой напряженности (К6) позволяет определить долю заемных средств в валюте баланса и показывает степень финансовой устойчивости предприятия:

К6 = (стр. 1400 + стр. 1500) / стр. 1700 ф. 1.

Результаты расчетов — в табл. 3.

Вывод

Значения всех расчетных показателей ниже нормативных — это отрицательно характеризует предприятие. Уровень заемных средств выше, чем уровень собственных источников финансирования, значит, предприятие сильно зависит от заемных источников.

Чтобы предприятие было максимально независимым от заемного капитала, необходимо определить оптимальную структуру источников финансирования — как собственных, так и заемных (например, составить бюджет краткосрочной задолженности).

Контроль за поступлениями и расходованиями денежных средств

Ежедневный (еженедельный, ежемесячный) контроль платежеспособности предприятия предполагает и отслеживание размеров долга предприятия перед контрагентами. Следить за отклонениями и мониторить остатки на счете 51 «Расчетные счета» (и/или 52 «Валютные счета») можно с помощью плана платежей.

Мы рекомендуем

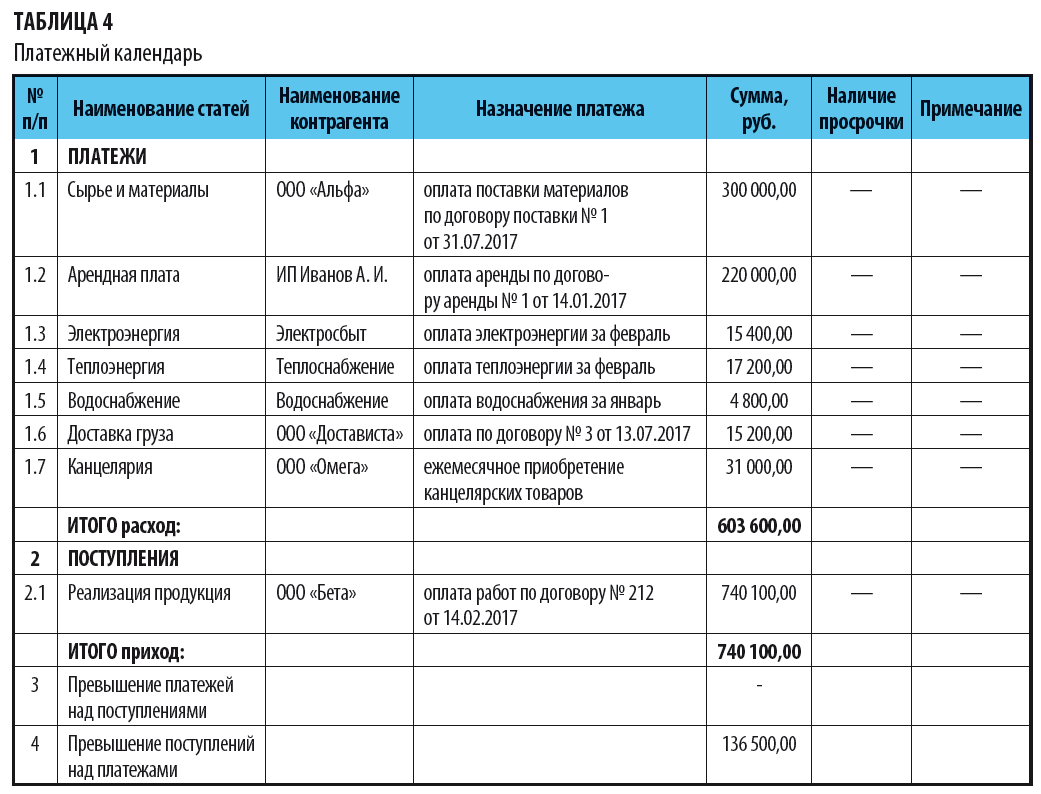

Составляйте не только план платежей, но платежный календарь, в котором будут отображаться не только расходования денежных средств, но и их поступления.

Платежный календарь (табл. 4) стоит вести ежедневно и в конце отчетного дня или начале следующего изучать отклонения, выявлять их причины.

Вывод

Планируемые расходы составляют 603 600,00 руб., следовательно, на счетах у предприятия должны быть необходимые денежные средства для платежей, или предприятие будет вынуждено ожидать поступлений от реализации продукции (ООО «Бета»).

Чтобы избежать такой ситуации, необходимо следить за остатками по счетам (сальдо начальное) на конкретную дату. Если необходимого остатка и поступлений (которые впоследствии будут отображаться по дебету счета 51 «Расчетные счета») не будет, у предприятия возникнуть долги перед контрагентами.

Показатель остатков на начало рабочего дня по счету 51 «Расчетные счета» также можно включить в план платежей, чтобы контролировать их расходование.

Содержание платежного календаря зависит от специфики деятельности, от того, какие его данные важны для конкретного предприятия. Например, дополнительно в платежные календари иногда включают информацию о неуменьшающемся остатке на конец периода (сумма денежных средств, которые нужны для обеспечения бесперебойности функционирования на следующей период, так называемая «подушка безопасности»).

Если денег для платежей недостаточно, стоит посмотреть оборот по счету 51 за предыдущий день (неделю, месяц): в дебете отражается приход, а в кредите — расход.

Также в случае нехватки средств необходимо классифицировать платежи по срочности погашения, уровню штрафных санкций, размеру платежей и необходимости проведения этой оплаты в данный период времени (например, срочно нужны сырье или материалы для обеспечения бесперебойности производственного процесса).

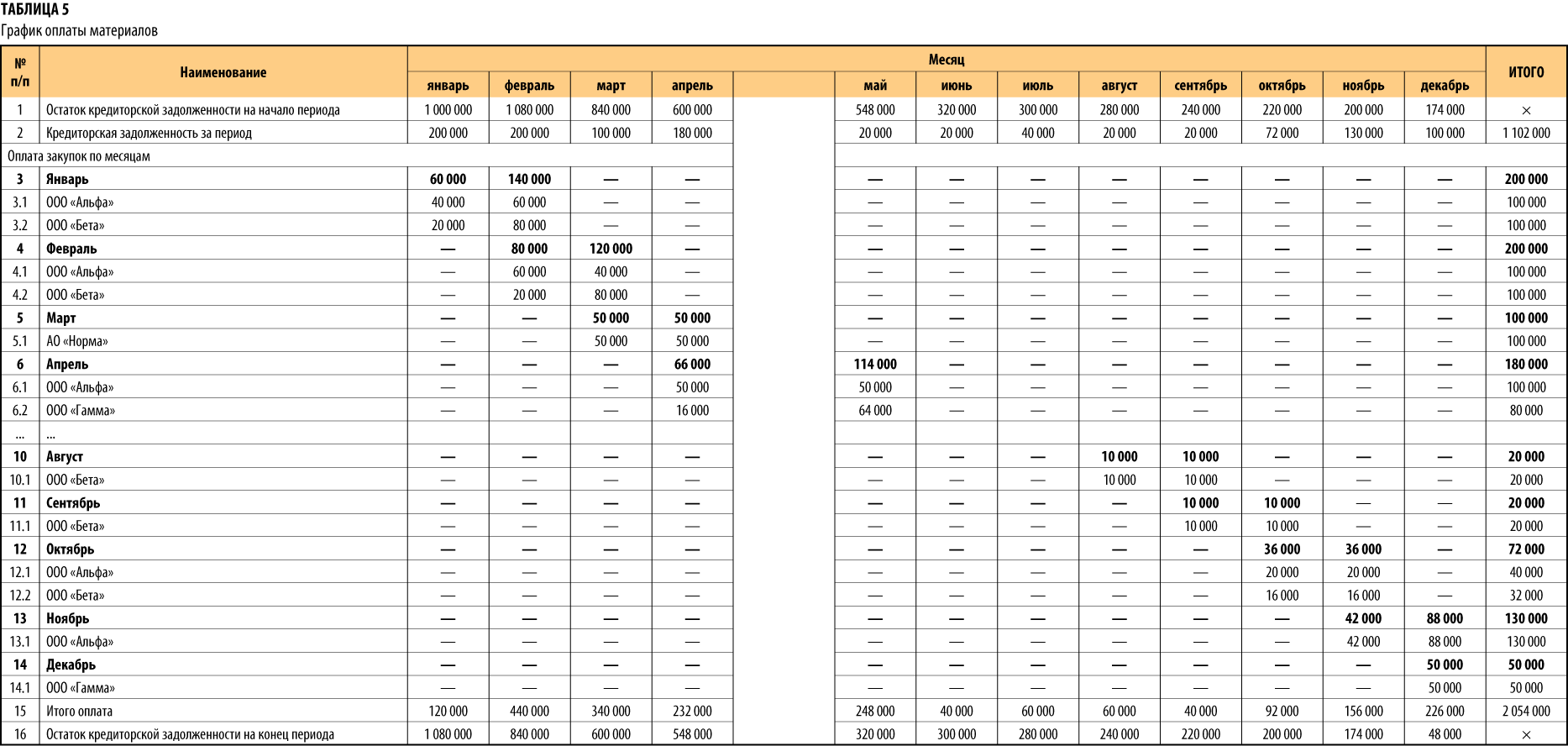

Что касается расходов на материалы. В нашем примере (см. табл. 4) они указаны одной строкой, но на производственном предприятии номенклатура материалов велика, и весь номенклатурный список приобретается далеко не у одного поставщика, поэтому рекомендуем формировать графики оплаты.

График оплаты может формироваться не только на материалы, но и на любую категорию расходов. Мы рассмотрим график оплаты материальных расходов, так как они имеют значительный удельный вес как в себестоимости продукции, так и в общих расходах предприятия в целом.

Если планы платежей и платежные календари составляют, как правило, сотрудники финансовой службы, то графиком оплаты материалов могут заниматься специалисты отдела снабжения (материально-технического обеспечения и др.). Тем более что и оригиналы договоров поставки также хранятся не в финансовой службе (например, бухгалтерии), а в отделе снабжения.

Как это сделать? Специалисты отдела снабжения определяют общую потребность в материалах для производства запланированного объема продукции в анализируемый период. После чего заключают договоры или дополнительные соглашения (спецификации) к уже заключенным договорам.

Цель специалистов отдела снабжения — найти поставщиков с самыми выгодными условиями поставки.

На основании полученных данных о потребности в материалах для производства продукции формируется график оплаты сырья и материалов. В нем обязательно должна быть информация о кредиторской задолженности на начало анализируемого периода.

Визуально график представляет собой таблицу-«шахматку», так как оплата, как правило, не поступает в полном объеме в одном и том же месяце. Кроме того, в таблице указываются месяца как сверху по горизонтали, так и слева по вертикали для отображения точных платежей.

В нашем примере (табл. 5) предусмотрен авансовый платеж для оплаты партии материалов.

Итоговые суммы за месяц по расходованию денежных средств на материалы могут включаться в платежный календарь по статье «Оплата материалов». В случае 100%-й предварительной оплаты расходы будут включаться в один месяц, а не разбиваться на два, как в табл. 5.

Помимо наименования поставщика в график можно включить информацию о номере спецификации или договора, краткое описание поставки (например, «оплата подшипников по спецификации № 1 от 12.01.2017»). Такая детализация позволит избежать лишних вопросов со стороны руководства при согласовании графика.

Ранее мы уже говорили, что для оперативного контроля за финансовым здоровьем предприятия необходимо формировать управленческую отчетность, в том числе управленческий баланс и управленческий отчет о финансовых результатах. Это далеко не полный перечень управленческих отчетов, которые рекомендуется составлять.

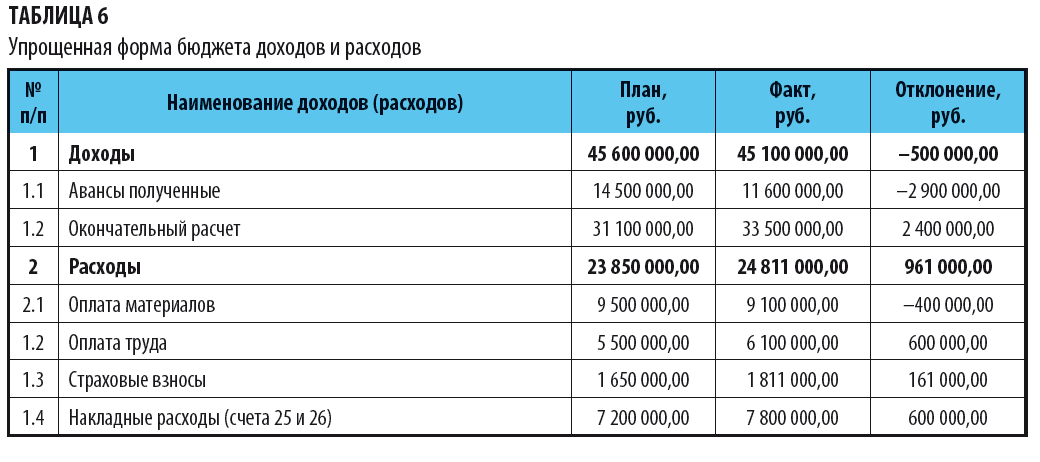

Чтобы отслеживать и контролировать движение денежных средств (как планируемое, так и фактическое, доходы и расходы), формируют бюджет доходов и расходов (и/или бюджет движения денежных средств) и отчет о фактических доходах и расходах (и/или отчет об исполнении бюджета движения денежных средств).

Бюджет доходов и расходов представляет собой таблицу, в которой представлена информация о доходах (с разбивкой на авансовые платежи и окончательные расчеты) и расходах (с детализацией по статьям затрат — оплата труда, страховые взносы, аренда, коммунальные платежи, амортизация и т. д.).

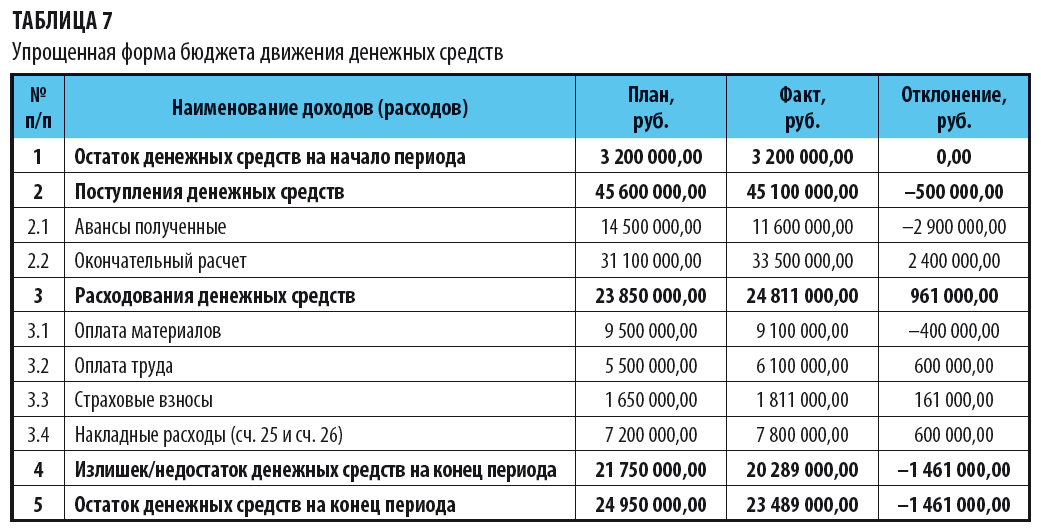

В бюджете движения денежных средств отражается информация об остатках денежных средств на начало и конец периода, поступлениях и расходованиях средств с детализацией по статьям.

В годовых бюджетах денежные потоки классифицируются в соответствии с РСБУ (текущие, инвестиционные и финансовые операции). Для оперативного же анализа допустимо упростить формы бюджетов (табл. 6, 7).

Как и в платежный календарь, в бюджет доходов и расходов можно включить строки о превышении расходов над доходами или наоборот. Руководитель, анализируя данные отчета, будет видеть, что в определенный период на счету не будет достаточного количества денежных средств, например, для авансирования поставщикам, и оперативно среагирует на эту ситуацию, например договорится о переносе сроков авансирования поставщику.

Для контроля за состоянием финансового здоровья предприятия составляют также бюджет о движении денежных средств на год в целом и с разбивкой по месяцам. Его необходимо постоянно корректировать в зависимости от отклонений плановых и фактических показателей.

Формировать БДДС рекомендуется прямым методом (прогнозируются ожидаемые поступления и расходования).

Чтобы составить консолидированный или упрощенный БДДС, нужны расшифровки по всем статьям доходов и расходов, особенно если отчет будет предоставляться руководству для анализа эффективности деятельности предприятия.

Выводы

Мы рассмотрели основные способы контроля финансового здоровья предприятия.

Основные задачи такого анализа — определить, в каком состоянии находятся финансы предприятия, изучить динамику изменения и выявить причины улучшения или ухудшения. Чтобы упростить решение этой задачи, и разрабатывают отчеты, которые мы расмотрели.

В ходе анализа также сравнивают плановые показатели с фактическими. Это позволяет не только установить размер отклонения, но и выявить его причину и возможное влияние на финансовое состояние предприятия.

Мониторинг финансового состояния не должен сводиться к анализу годовой финансовой отчетности. Важно анализировать состояние предприятия в течение года — это позволит выявить любые колебания как во внешней среде, так во внутренней и оперативно отреагировать на них.