Как по общему правилу исчисляется налог на прибыль?

Как можно оптимизировать расчеты по налогу на прибыль?

Как определить доходы и расходы при расчете налога на прибыль?

Какие есть варианты расчета налога на прибыль и авансовых платежей?

Как с помощью федеральных и региональных льгот можно оптимизировать налога на прибыль?

Общие правила исчисления налога на прибыль

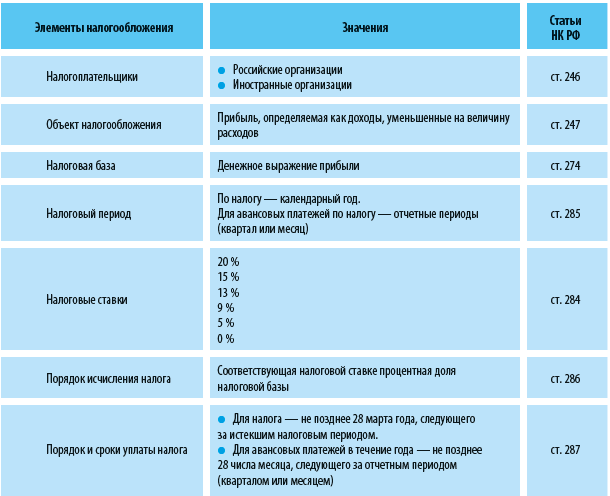

Налог на прибыль — один из старейших налогов в нашей налоговой системе. Элементы налогообложения по этому налогу установлены Налоговым кодексом РФ в гл. 25 «Налог на прибыль организаций».

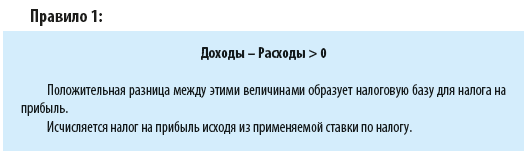

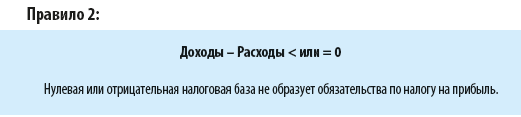

Несмотря на ежегодное внесение изменений и дополнений в правила исчисления налога на прибыль, сам принцип его исчисления остается прежним и подчиняется следующим правилам:

Расчет положительной налоговой базы и налога на прибыль

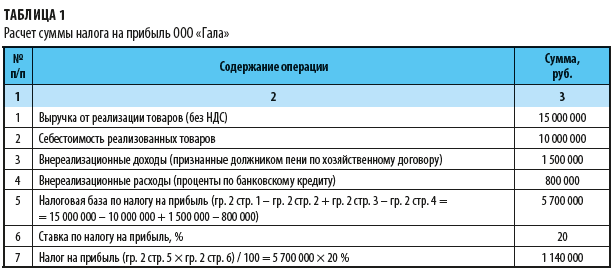

Показатели налогового учета ООО «Гала» за 2023 г. и результаты расчетов налога на прибыль компании приведены в табл. 1.

Определение налоговой базы по налогу на прибыль при убытке

Данные налогового учета ООО «Вита» за 2023 г. и результаты расчета налога на прибыль приведены в табл. 2.

Особенности налогообложения налогом на прибыль:

• относится к федеральным налогам (п. 5 ст. 13 НК РФ);

• исчисляется компаниями при использовании общей системы налогообложения. При применении УСНО он не предусмотрен.

Налогоплательщики и элементы налогообложения по налогу на прибыль (гл. 25 НК РФ):

Порядок исчисления налога на прибыль и авансовых платежей по нему установлен ст. 286 НК РФ.

Общая формула исчисления налога на прибыль (п. 1 ст. 286 НК РФ):

НП = НБ × С,

где НП — налог на прибыль, исчисленный за налоговый период;

НБ — налоговая база за налоговый период;

С — ставка налога на прибыль (в %).

Как оптимизировать расчеты по налогу на прибыль

На практике далеко не все компании при планировании суммы налога внимательно изучают все нюансы гл. 25 НК РФ. А ведь налоговое законодательство при всей его суровости предусматривает достаточно лояльные варианты самостоятельного определения налогоплательщиком налога на прибыль. Использование этих возможностей позволит компании оптимизировать свои налоговые обязательства по этому налогу.

Рассмотрим, какие возможности для разных вариантов определения налоговой базы или налогового периода для расчета и уплаты налога предусмотрел законодатель:

• различные периоды для исчисления и уплаты налога в бюджет:

– ежемесячно, исходя из планового расчета сумм налога;

– ежеквартально, исходя из данных за три месяца квартала;

– ежемесячно, исходя из фактических сумм доходов и расходов за отчетный месяц;

• выбор метода определения доходов и расходов:

– по начислению;

– кассовый метод;

• использование налоговых льгот (вычетов), уменьшающих налоговую базу, предусмотренных федеральным и региональным законодательством;

• участие компании в программах, предусматривающих получение субсидий или грантов из бюджета, не облагаемых налогом.

Важно!

Компаниям необходимо систематически анализировать состава доходов и расходов, которые образуют налоговую базу, при любом выборе метода и периода его исчисления.

Ошибки по не учету в составе доходов всех получаемых экономических выгод приводят к занижению суммы выручки и внереализационного дохода. И наоборот, незаконное отражение в налоговых расходах трат компании, не соответствующих гл. 25 НК РФ, приводит к ошибочному уменьшению налоговой базы. А значит, все позитивные итоги стратегии оптимизации будут сведены к нулю.

Если в ходе налоговой проверки будут выявлены нарушения учета, компания будет обязана доплатить налог и пени за просрочку платежа. И эти суммы мало того что будут явно незапланированными расходами, так еще и достаточно большими, что приведет к потере свободной денежной массы.

Значит, главная задача при оптимизации расчетов по налогу — проверить, соответствуют ли поступления и расходы требованиям порядка налогообложения по налогу на прибыль. Эту работу компания должна проводить ежемесячно.

При составлении годовой отчетности компании рекомендуется провести итоговый анализ состава всех показателей, формирующих заключительный период (12 месяцев) при расчете налоговой базы.

Как определить доходы при расчете налога на прибыль?

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и определяемая в соответствии с гл. 25 НК РФ (ст. 41 НК РФ).

Основные правила исчисления дохода при расчете налога на прибыль:

• любой доход учитывается в целях налогообложения прибыли однократно;

• из него исключаются суммы НДС и акцизов, предъявленные компании. При этом косвенные налоги, предъявляемые на территории иностранных государств для уплаты в бюджет этих государств, из состава доходов организации не исключаются;

• доходы могут быть получены как в денежной, так и в натуральной форме. Если они выражены в иностранной валюте или в у. е., то необходимо их пересчитать по курсу валюты (у. е.) к рублю согласно НК РФ;

• безвозмездные поступления учитываются в качестве доходов;

• доходы определяются на основании первичных документов, документов налогового учета, а также на основании иных подтверждающих их получение документов.

Перечень доходов, не учитываемых при налогообложении прибыли, приведен в ст. 251 НК РФ. Этот перечень является закрытым и не подлежит расширительному толкованию[1] ().

Доходом от реализации признается выручка (ст. 249 НК РФ):

• от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

• от реализации имущественных прав.

Внереализационными доходами признаются все доходы организации, за исключением доходов от реализации (ст. 250 НК РФ).

Как определить расходы при расчете налога на прибыль?

Расходами признаются обоснованные и документально подтвержденные затраты и убытки, осуществленные налогоплательщиком.