Платежеспособность бизнеса — одна из главных характеристик его финансового состояния. При ее оценке могут возникать различные сложности. В статье рассмотрены особенности различных подходов к анализу платежеспособности бизнеса, комплексное использование которых позволяет объективно оценить финансовое состояние организации на пороге наступающего финансового года.

Назначение и цель оценки платежеспособности компании

Любой бизнес в процессе функционирования порождает множество различных видов денежных потоков. При этом одной из главных задач управления корпоративными финансами является достижение финансового равновесия всех денежных потоков. Для ее решения необходимо сбалансировать объемы поступления и расходования денежных средств и синхронизировать их во времени, обеспечив тем самым необходимый уровень платежеспособности.

Платежеспособность бизнеса означает способность компании своевременно и в полном объеме удовлетворять требования различных кредиторов по финансовым обязательствам и выполнять фискальные обязательства перед бюджетом страны. Для этого бизнес должен постоянно иметь необходимый объем денежных средств и их эквивалентов для погашения обязательств, требующих немедленной оплаты. Получается, что управление финансами должно быть нацелено на обеспечение равновесия всех денежных потоков на таком уровне, который обеспечивал бы полную способность компании рассчитываться по своим финансовым обязательствам.

Необходимо учитывать, что платежеспособность компаний обеспечивается не только денежными средствами, но и активами, которые можно легко конвертировать в деньги при незначительном снижении их ценности (стоимости). Эти активы принято называть высоколиквидными, так как под ликвидностью понимается скорость преобразования материальных и финансовых активов с помощью их реализации в денежные средства. Чем быстрее актив может быть конвертирован в деньги, тем выше его ликвидность. Исходя из сказанного, платежеспособность бизнеса всегда зависит от двух компонентов:

• размера имеющихся денежных средств и высоколиквидных активов;

• объема финансовых и фискальных обязательств (кредитов, займов и других пассивов перед контрагентами и фискальной системой).

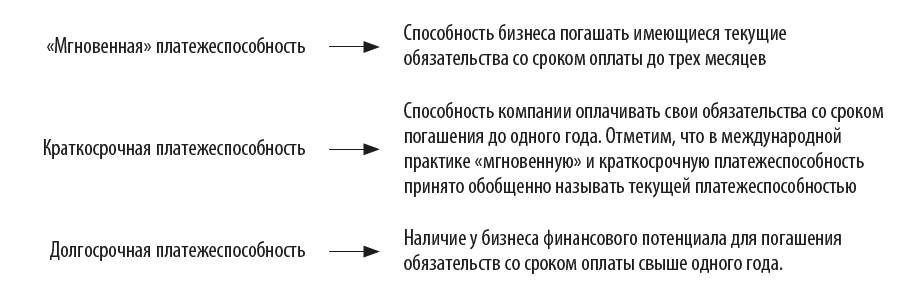

Необходимо отметить, что любая оценка финансового состояния базируется на прогнозе развития событий. В связи с этим и платежеспособность бизнеса определяется не только на какую-то конкретную дату, но и на будущее. В зависимости от горизонта прогнозирования различают различные виды платежеспособности компаний:

В случае когда у компании отсутствует способность в полном объеме удовлетворить требования кредиторов по финансовым обязательствам и (или) исполнить обязанности по осуществлению фискальных платежей в течение трех месяцев с момента наступления даты платежа, бизнес считается неплатежеспособным. Такая ситуация свидетельствует о наличии кризисных явлений в финансовом состоянии и высоких рисках банкротства компании.

Определение уровня платежеспособности бизнеса имеет большое практическое значение, так как необходимо для эффективного управления финансами, позволяющего:

• контролировать своевременное исполнение всех финансовых обязательств компании;

• обеспечить полный возврат полученных банковских кредитов и оценить эффективность их использования;

• оценить финансовое состояние бизнеса и спрогнозировать его на перспективу;

• повысить кредитный рейтинг, доверие контрагентов и инвесторов для продолжения совместной деятельности.

Последовательность анализа платежеспособности компании

Особенностью анализа платежеспособности компании является то, что оценка проводится с учетом времени прогнозирования: от текущей платежеспособности к долгосрочной. При этом анализ осуществляют в динамике за ряд отчетных периодов, что позволяет выявить тенденцию к позитивным или негативным изменениям. Оценка платежеспособности компании проводится в три этапа:

Этап 1. Анализ ликвидности активов баланса.

Такой анализ проводится путем сопоставления имеющихся у бизнеса активов с учетом их ликвидности с имеющимися у компании финансовыми обязательствами с учетом сроков их погашения. В результате делают первичный вывод о финансовой устойчивости структуры активов и пассивов.

Этап 2. Коэффициентный анализ платежеспособности.

Он проводится на основе рассчитанных показателей (коэффициентов) ликвидности активов и их сравнения с нормативными (рекомендуемыми) значениями. Отклонение фактических значений коэффициентов от нормативных позволяет выявить ключевые проблемы финансового состояния любого бизнеса.

Этап 3. Анализ денежных потоков компании.

Изучаются положительные и отрицательные денежные потоки, генерируемые бизнесом, и способности компании погашать имеющиеся финансовые обязательства притоком денежных средств от основной деятельности. Анализ проводится на основе рассчитанных денежных коэффициентов.

Необходимо отметить следующую особенность: если коэффициенты ликвидности, рассчитываемые на втором этапе, отражают уровень платежеспособности бизнеса, определяемый на основе имеющихся денежных средств и ликвидных активов, то денежные коэффициенты показывают способность компании финансировать свою операционную деятельность и погашать имеющиеся финансовые обязательства за счет генерируемых ею денежных потоков. Если провести анализ в комплексе, то есть рассчитать и оценить и коэффициенты ликвидности, и денежные коэффициенты, это позволит детально изучить как финансовое состояние бизнеса, так и эффективность работы менеджмента по управлению финансами.

В качестве информационной базы для оценки платежеспособности выступают данные бухгалтерской (финансовой) отчетности. Также источником информации могут выступать прогнозы финансового состояния бизнеса и данные управленческого учета.

Рассмотрим каждый этап анализа подробно.

Этап 1. Анализ ликвидности активов баланса

Ликвидность активов баланса представляет собой способность компании покрывать имеющиеся обязательства своими активами с учетом сроков их погашения. Анализ проводят в три шага.

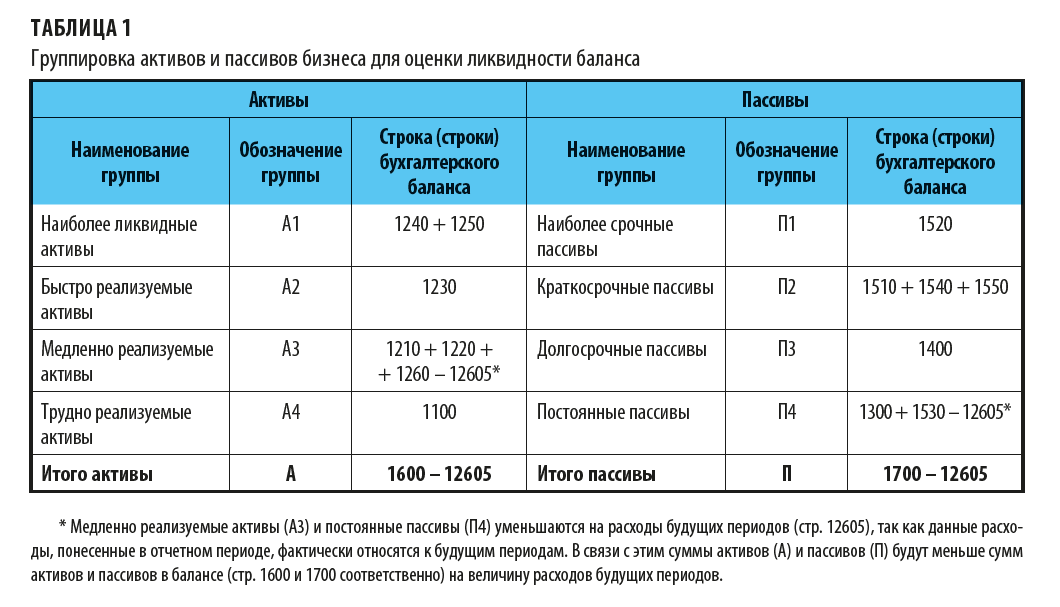

Шаг 1. Группировка активов и пассивов компании для оценки ликвидности баланса.

Сначала необходимо сгруппировать все активы бизнеса по степени их ликвидности: от быстро конвертируемых в денежные средства к менее. Затем аналогичным образом группируют обязательства компании в зависимости от сроков их погашения. Полученные результаты сводят в аналитическую таблицу. Алгоритм проведения расчетов для данной группировки представлен в табл. 1.

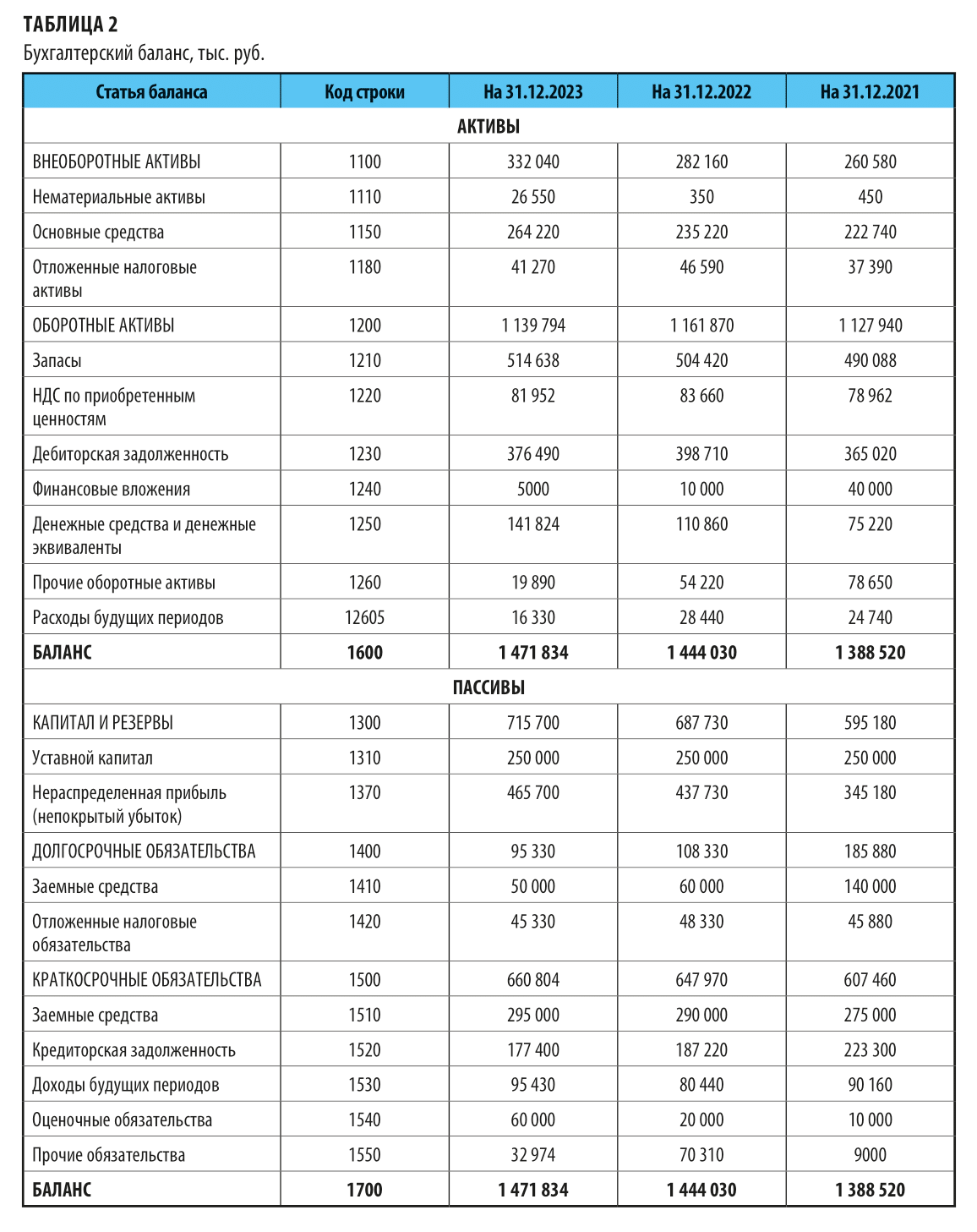

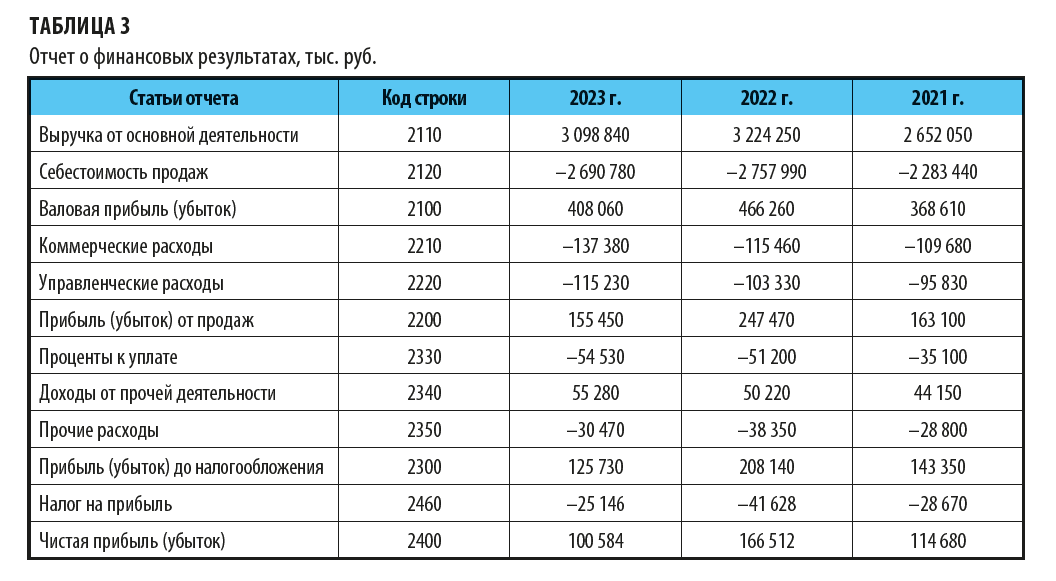

Одновременно с порядком анализа платежеспособности для наглядности будем разбирать практический пример.

Предположим, что нам нужно проанализировать платежеспособность производственного предприятия «Турбо». Информационной базой для анализа будут служить данные:

• бухгалтерской (финансовой) отчетности (бухгалтерского баланса (табл. 2) и отчета о финансовых результатах (табл. 3));

• о годовых выплатах по возврату кредитов и займов (стр. 4323 отчета о движении денежных средств): в 2023 г. они составляли 90 000 тыс. руб.; в 2022 г. — 120 000 тыс. руб.; в 2021 г. — 140 000 тыс. руб.

На основе данных бухгалтерского баланса сгруппируем все активы бизнеса по степени их ликвидности, а обязательства предприятия — в зависимости от сроков их погашения.