Как сформировать бюджет движения денежных средств и отчет о его исполнении?

Как оформлять заявки на расходование денежных средств и вести реестр платежей?

Как составить платежный календарь и проконтролировать соблюдение лимитов?

Как наладить контроль за состоянием дебиторской задолженности?

Для успешного функционирования, компания должна иметь возможность своевременно отвечать по своим обязательствам.

Одна из основных задач, которую решает система управления платежеспособностью, — не допустить дефицита денежных средств которые могут не дать компании возможности своевременно оплатить свои счета.

Основная причина дефицита денежных средств — несвоевременное поступление денег от контрагентов, т. е. возникновение дебиторской (в том числе просроченной) задолженности.

Сам факт появления дебиторской задолженности не должен пугать руководство компании — это абсолютно нормальное, обычное явление при функционировании любой компании практически в любой сфере бизнеса. Проблемы, связанные с невозможностью в той или иной момент расплатиться по своим обязательствам, связаны с тем, что дебиторская задолженность никак не контролируется и не отслеживается.

Чтобы прогнозировать поступления и расходования денежных средств, контролировать исполнение таких прогнозов и планов, анализировать состояние счетов и платежеспособность в целом, как правило, в компаниях разрабатывают целую систему планирования. Такая система предполагает в том числе формирование планов всех поступлений и расходований денежных средств и отчетов об их исполнении.

Информация, которая позволяет оценить способность предприятия генерировать денежные средства и потребности в их использовании, консолидируется в бюджете движения денежных средств (БДДС). Кроме того, в основе системы управления денежными потоками и такой документ, как платежный календарь.

Для контроля за состоянием платежеспособности разработано много программных продуктов, которые, как правило, являются платными. При этом по-прежнему не меньшей популярностью пользуется MS Excel как универсальный инструмент для планирования и контроля за притоками и оттоками денежных средств.

Бюджет движения денежных средств и отчет о его исполнении

Бюджет движения денежных средств как управленческий документ оформлять не обязательно, однако в системе бюджетирования и контроля за состоянием платежеспособности он занимает важное место.

Формирование бюджета движения денежных средств предполагает планирование поступлений и расходований денежных средств за определенный период (как правило, год или месяц). При этом в отдельных строках указываются данные об остатках денежных средств на счетах на начало и на конец периода.

Традиционно денежные потоки при формировании бюджета движения денежных средств принято делить на:

1) денежные потоки от текущих операций (от операционной деятельности).

Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) предприятия от продаж. Информация о денежных потоках от текущих операций показывает уровень обеспеченности предприятием денежными средствами — достаточно ли их, чтобы погашать кредиты, поддерживать деятельность на уровне существующих объемов производства, выплачивать дивиденды без привлечения внешних источников финансирования.

Самый распространенный пример денежных потоков от текущих операций — поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

2) денежные потоки от инвестиционных операций, т. е. денежные потоки предприятия от операций, связанных с приобретением, созданием или выбытием внеоборотных активов.

Информация о денежных потоках от инвестиционных операций показывает, сколько затрат понесло предприятие, чтобы приобрести или создать внеоборотные активы, обеспечивающие денежные поступления в будущем.

В качестве примера назовем платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

3) денежные потоки от финансовых операций.

Это денежные потоки от операций, связанных с привлечением организацией финансирования на долговой или долевой основе. Это приводит к изменению величины и структуры капитала и заемных средств.

Самый распространенный пример — денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия и проч.

К сведению

Чтобы сделать процесс построения бюджета движения денежных средств проще, опускают рассмотренную классификацию денежных потоков. Это актуально в первую очередь для небольших компаний, денежные потоки которых, как правило, формируются в основном от операционной деятельности.

Начинаем формировать бюджет движения денежных средств. И сначала определяем фактический остаток денежных средств на счетах и в кассе на конец предшествующего периода. Это станет отправной точкой бюджета — остатком денежных средств на начало анализируемого периода.

Теперь начинается непосредственно процесс планирования поступлений и расходований денежных средств.

Поступления планируются исходя из запланированных объемов продаж и графиков поступлений денежных средств, в соответствии с заключенными или планируемыми к заключению договорами на выполнение работ, поставку продукции, оказание услуг и т. д.

Планирование расходной части бюджета заключается, как правило, в формировании вспомогательных (операционных) бюджетов, которые отображают планы прямых и косвенных расходов.

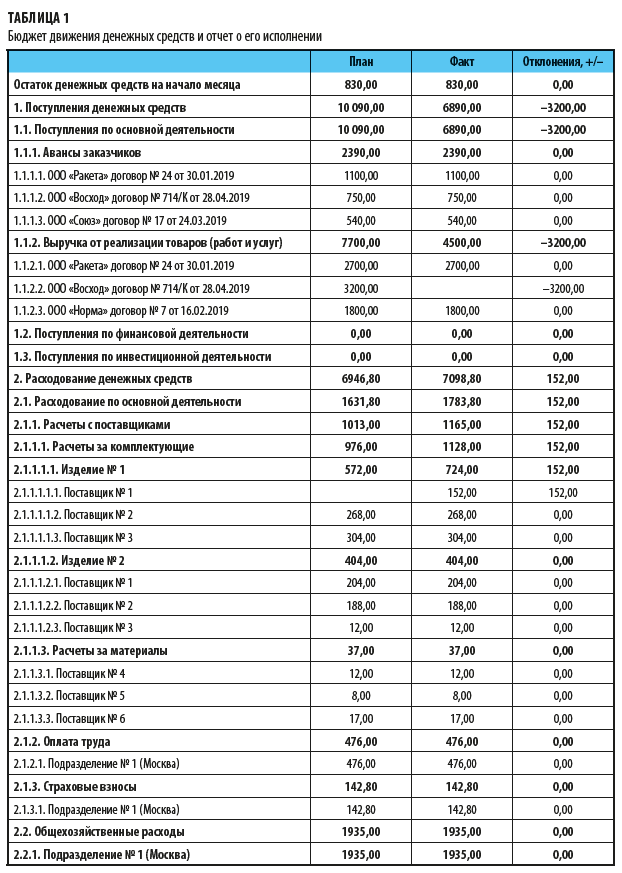

Пример бюджета о движении денежных средств и отчета о его исполнении представлен в табл. 1.

Как видим, в БДДС представлены денежные потоки по основной, инвестиционной и финансовой деятельности, при этом по финансовой и инвестиционной деятельности нулевые значения.

По плану предполагалось следующее:

• остаток денежных средств на начало периода — 830,00 тыс. руб.;

• приток денежных средств — 10 090,00 тыс. руб.;

• отток денежных средств — 6946,80 тыс. руб.;

• излишек денежных средств — 3143,20 тыс. руб. (10 090,00 – 6 946,80);

• остаток денежных средств на конец периода — 3973,20 тыс. руб. (830,00 + 3143,20).

Положительный знак по строкам «Излишек/недостаток денежных средств» и «Остаток на конец месяца» говорит о том, что у компании по плану хватает денег для того, чтобы совершить все запланированные платежи в анализируемом периоде.

А по факту мы видим немного иную ситуацию:

• остаток денежных средств на начало периода соответствует запланированным значениям;

• размер фактических расходов денежных средств компании незначительно отличается от плановых (отклонение — 152,00 тыс. руб.);

• фактические поступления значительно ниже плановых (отклонение — 3200,00 тыс. руб.) — не получены деньги от реализации продукции по договору с ООО «Восход»;

• недостаток денежных средств на конец периода составил 208,80 тыс. руб.;

• остаток денежных средств на конец периода — 621,20 тыс. руб.

Таким образом, по факту суммы расходований денежных средств превышают суммы поступлений денежных средств на 208,80 тыс. руб. И если бы не было денег на начало периода (остаток в сумме 830,0 тыс. руб.), компания не смогла бы осуществить все свои запланированные платежи.

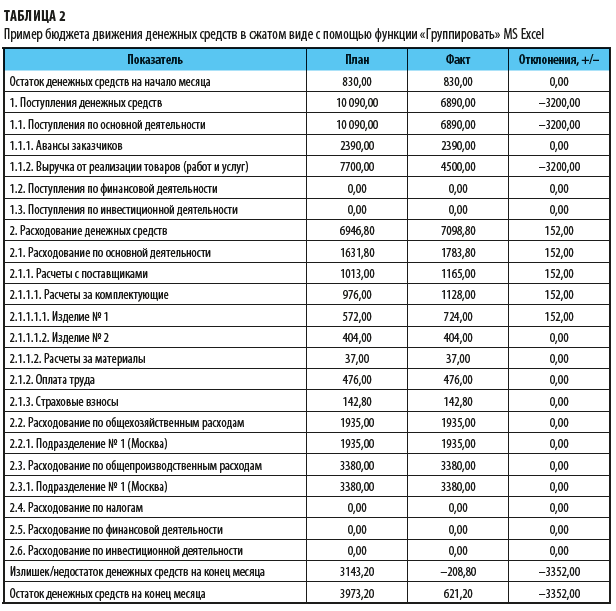

Такой документ можно сформировать и с помощью MS Excel. В целом это не сложно, ведь применяются в основном простейшие функции суммирования и вычитания.

А чтобы структурировать отчет, можно использовать группировку: на панели инструментов выбираем категорию Данные → Группировать. Это позволит исключить вспомогательную информацию из документа, ведь когда документ перегружен данными, его тяжело читать. А благодаря группировке и использованию символов «+» и «–» (слева на листе MS Excel), можно представить документ в сжатом (табл. 2) или развернутом виде.

Формируем заявки на списание денежных средств и ведем реестр заявок

Фактически заявки на списание (на платеж, на оплату и т. д.) являются основным инструментом системы управления денежными потоками. Благодаря четко налаженной системе можно:

• контролировать отток денежных средств компании;

• минимизировать время на процесс согласование заявок;

• сформировать четкие графики платежей (с детализацией по датам и расчетным счетам);

• структурировать платежи по степени приоритетности и важности.

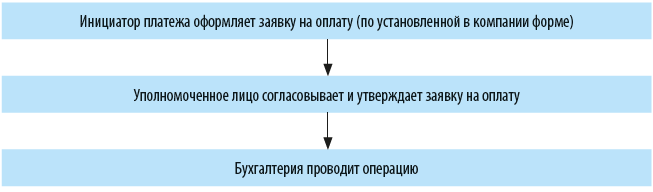

Система работы с заявками на оплату предельно проста:

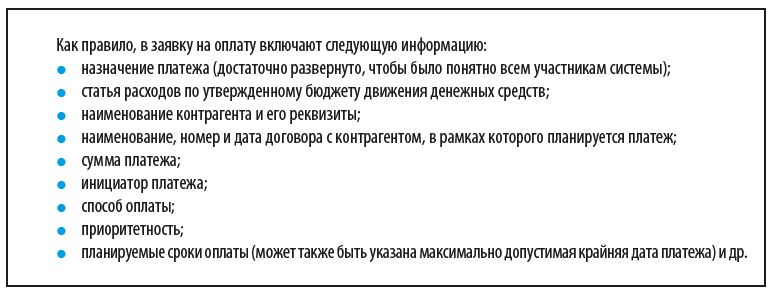

Но при этом важно включить в заявку всю необходимую для принятия решения о ее срочности информацию. Поэтому основное внимание при оформлении следует уделить разделу «Назначение платежа», а также, при необходимости, указать документ (договор, например), в соответствии с которым планируется платеж (если применимо), и отметить, заложена ли данная сумма в бюджет компании (если бюджет в компании лимитируется).

Последнее немного поясним: во многих компаниях для эффективного контроля за расходами формируют бюджет движения денежных средств, в котором не только планируют движения денежных средств, но и определяют лимиты — максимально допустимые для расхода за определенный период суммы по каждой статье. Если в заявке на оплату сумма превышает установленный лимит, такая заявка не оплачивается (за исключением особых указаний руководства).

Обратите внимание!

Такая система работает только при четком планировании и контроле за всеми платежами по каждой статье затрат (нарастающим итогом).

Иногда система подачи заявок на согласование руководству создана таким образом, что предполагает обязательное согласование только определенных заявок (например, на суммы сверх 2000 или 10 000 руб.).

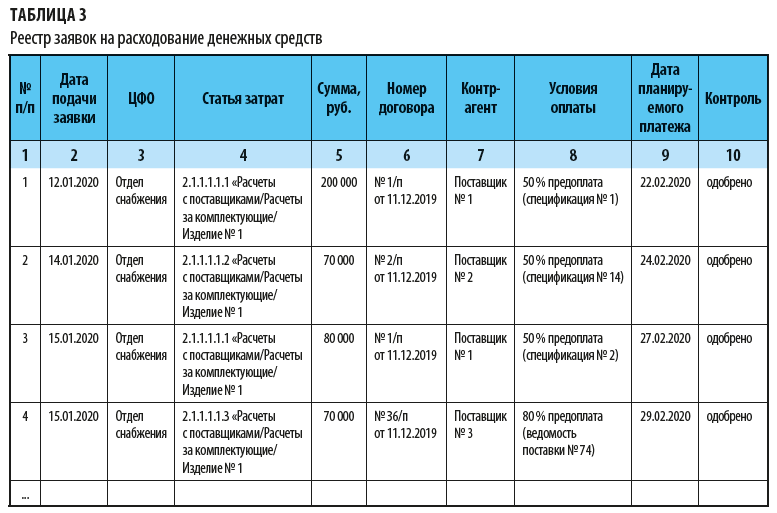

Еще один важный момент в планировании платежей — организация учета поступивших заявок. Самое простое решение — формирование реестра заявок (пример реестра представлен в табл. 3).

В реестре все поступившие заявки на расходование денежных средств принимаются к учету и систематизируются по дате поступления (столбец 2).

Обязательное поле для включения в реестр заявок — ЦФО (центр финансовой ответственности), иными словами — подразделение, инициирующее оплату (столбец 3).

В столбце 4 указывается статья затрат. В нашем примере статьи расходов четко соответствуют бюджету движения денежных средств.

К сведению

Если установить лимиты на списание, будет проще отслеживать наполнение статей затрат.

Столбцы 5–8 заполняют в соответствие с имеющимися договорными документами с контрагентами (полные наименования, действующие договоры, счета на оплату, условия оплаты и др.).

Чтобы исключить механические и обусловленные человеческим фактором ошибки, с помощью функции MS Excel «Выпадающие списки» можно ограничить для исполнителя возможности ввода данных. Для этого переходим в раздел главного меню Данные → Проверка данных → Параметры.

Теперь после того как будут заполнены графы реестра, исполнитель не сможет вносить иные, отличные от заданных, варианты.

Формируем платежный календарь

Платежный календарь по структуре напоминает бюджет движения денежных средств, так как также предполагает наличие сведений об остатках денежных средств на счетах и планируемых движениях денежных средств. Однако, в отличие от бюджета движения денежных средств, платежный календарь формируется на более короткий период, но с большей детализацией.

Традиционно платежный календарь составляют на месяц с детализацией по дням (причем выделяют и выходные дни, в которые оплаты не проводятся) или на неделю (аналогично с детализацией по дням).

Все платежи попадают в платежный календарь в соответствии с реестром заявок на оплату — если в реестре заявке присвоен статус «одобрена» (значит, она прошла согласована и не выходит за рамки установленного лимита).

При планировании платежей во внимание принимаются сведения:

• о планируемых датах оплат (и крайних, если таковые предусмотрены);

• фактических остатках денежных средств на счетах;

• возможности переноса платежей.

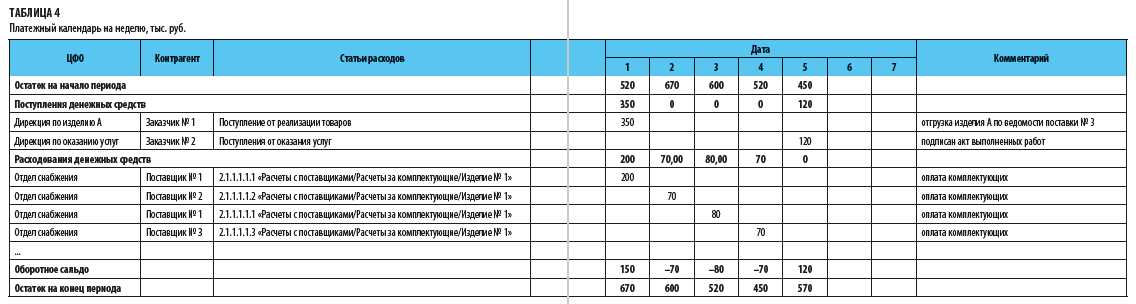

Пример платежного календаря представлен в табл. 4.

Итак, цветом отметили выходные дни, в которые оплаты нет. В соответствии с реестром заявок (см. табл. 3) все одобренные заявки на оплату перенесены в платежный календарь и распределены в течение рабочей недели.

Две последние строки календаря — «Оборотное сальдо» и «Остаток на конец периода». Оборотное сальдо рассчитывается как разность между поступлениями и расходованиями денежных средств за период, а остаток на конец периода — как сумма остатка денежных средств на начало периода и оборотного сальдо.

Таким образом, со второго по четвертое число включительно оборотное сальдо отрицательное. Это значит, что если бы у компании не было остатка денежных средств на начало периода, она не смогла бы совершить все запланированные платежи.

Дебиторская задолженность: контроль и анализ состояния

Дебиторская задолженность возникает, когда компания выполнила свои обязательства, а оплату от заказчика не получила (например, мы отгрузили товары, а нам пока за ним не заплатили). Если разрыв между этими двумя моментами несколько дней (которые, как правило, даже прописаны в договорных документах), ничего страшного нет, а вот если за выполненные работы, оказанные услуги, поставленные товары оплата так и не поступает, то пора бить тревогу.

Появление дебиторской задолженности не всегда обусловлено неблагонадежностью контрагента — часто она возникает из-за некачественной организации работы в самой компании с контрагентами.

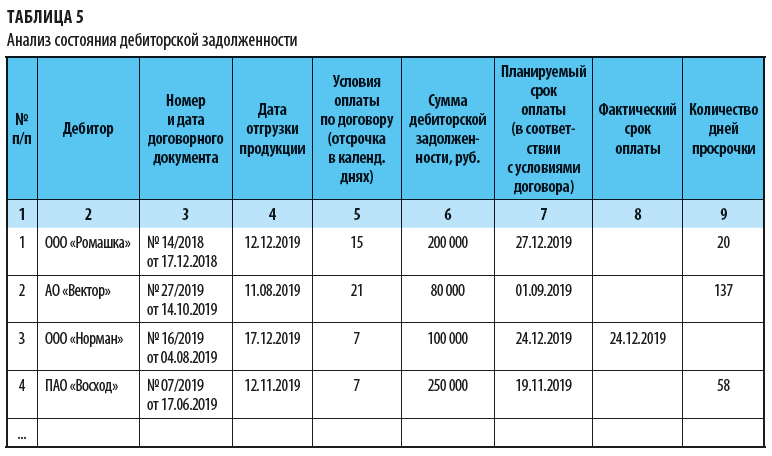

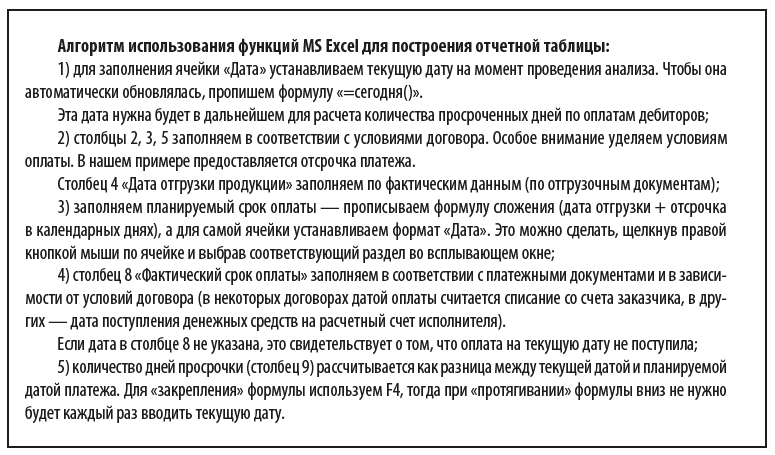

Задача анализа состояния дебиторской задолженности — мониторить количество дней просрочки оплаты. Такую задачу легко решить с помощью функционала MS Excel (табл. 5).

Благодаря проделанной работе мы можем увидеть картину по всем дебиторам, в том числе количество дней просрочки платежей. Это позволит организовать работу с контрагентами более качественно. Как правило, официальные письма с требованием погасить задолженность не решают проблему неуплаты — необходимо ехать на встречи лично, созваниваться, предлагать альтернативные варианты, выставлять неустойки и штрафы.

Кстати, о неустойках и штрафах. Помимо расчета количества дней просрочки платежей представленная выше таблица может помочь рассчитать штрафные санкции.

Например, если по условиям договора пеня составляет 0,1 % за каждый день просрочки, то для дебитора ООО «Ромашка» сумма неустойки составит:

200 000,00 руб. × 0,1 % × 20 дн. = 4000 руб.

Уделять внимание, безусловно, нужно наиболее давним долгам, пока они не перешли в разряд безнадежных. Для этого используют реестры старения дебиторской задолженности (табл. 6) по принятым классификаторам, например:

• до 15 дней;

• от 15 до 30 дней;

• от 30 до 60 дней;

• свыше 60 дней.

Также можно выделить цветом (например, красным) в табл. 5 те задолженности, срок оплаты которых прошел более чем 60 дней назад. Для этого:

1) выделяем необходимый диапазон для анализа (мы возьмем столбец «Количество просроченных дней»);

2) переходим на панель инструментов Главная → Стили → Условное форматирование → Управление правилами → Создать правило;

3) прописываем значение ячейки > 60, применяем его к выделенному диапазону данных, а в формате выбирает цвет заливки красный.

Данный реестр сводится на основании информации из табл. 5 с группировкой по степени просрочки платежей. Для этого воспользуемся функцией MS Excel ЕСЛИ, которая предназначена для отбора по установленным критериям.

Если необходимо применить несколько критериев, прописываем формулу:

=ЕСЛИ(И(…

Например, при заполнении столбца 3 нужен только один критерий — «<15», а при заполнении столбца 4 нужно вносить сразу два критерия — «<30» и «>15».

Реестр старения дебиторской задолженности позволяет контролировать изменение дебиторской задолженности на конкретную дату и отмечать, какие контрагенты чаще всего попадают в данный реестр и в какие группы в соответствии с принятой классификацией.

Так, например, если контрагент попадает только в первую группу (до 15 дней), то скорее всего, это обусловлено условиями договора, которые могут предусматривать отсрочку платежа (через 15 дней после отгрузки). А вот если контрагент систематически попадают в крайнюю категорию (свыше 60 дней), к тому же суммы задолженностей значительны для компании, то необходимо не только инициировать работу по получению своих денежных средств, но и в целом подумать, стоит ли дальше работать с этим контрагентом.