Бывает, компания выглядит успешной, здоровой и богатой: каждый месяц открывает новый филиал, нанимает уже вторую тысячу сотрудников и не сходит с первой полосы Форбса. Но потом — раз, и банкротство. Такое случается, когда собственник смотрит только на масштаб компании или оборот, а это не те показатели, которые реально отражают финансовое здоровье бизнеса. О тех — в статье.

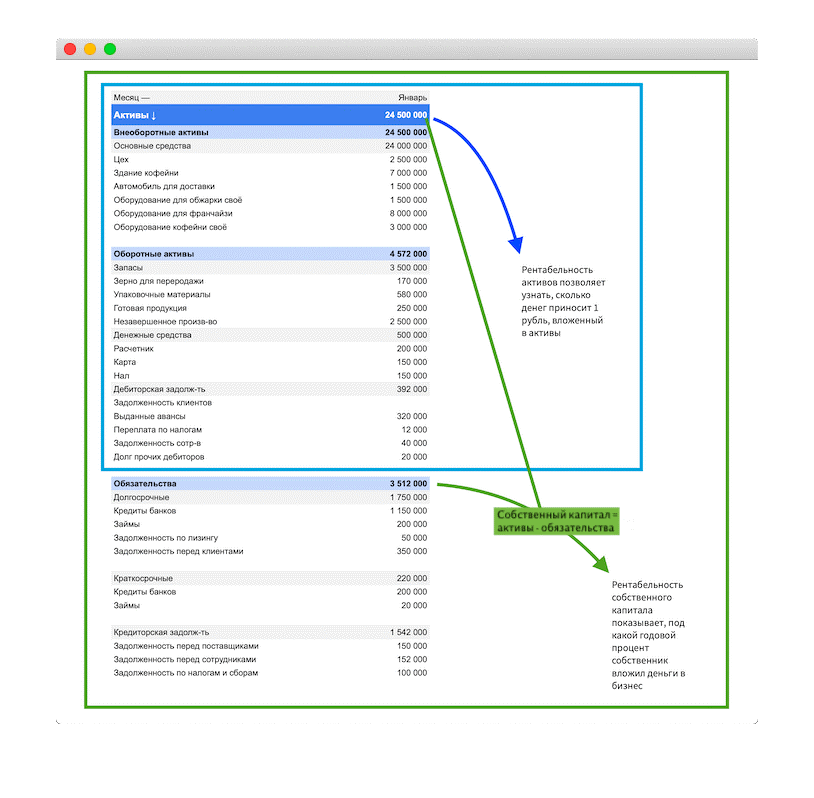

Рентабельности

Прежде чем мы перейдем к показателям, разберемся с видами рентабельностей.

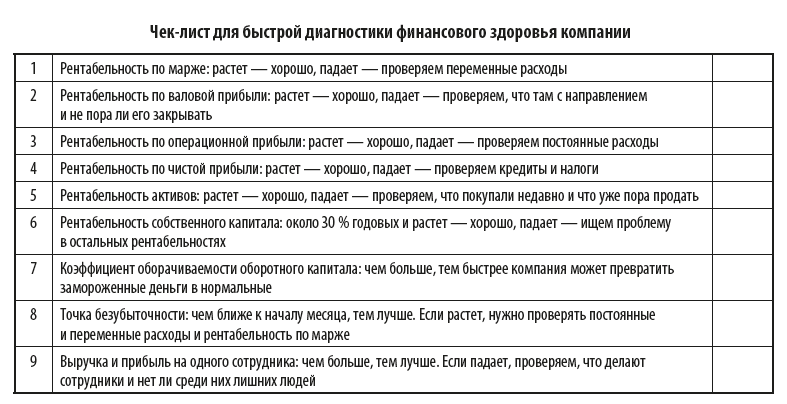

Каждая из рентабельностей сигнализирует о проблеме на разных уровнях. Первые четыре связаны с разными видами прибыли и схематично выглядят так:

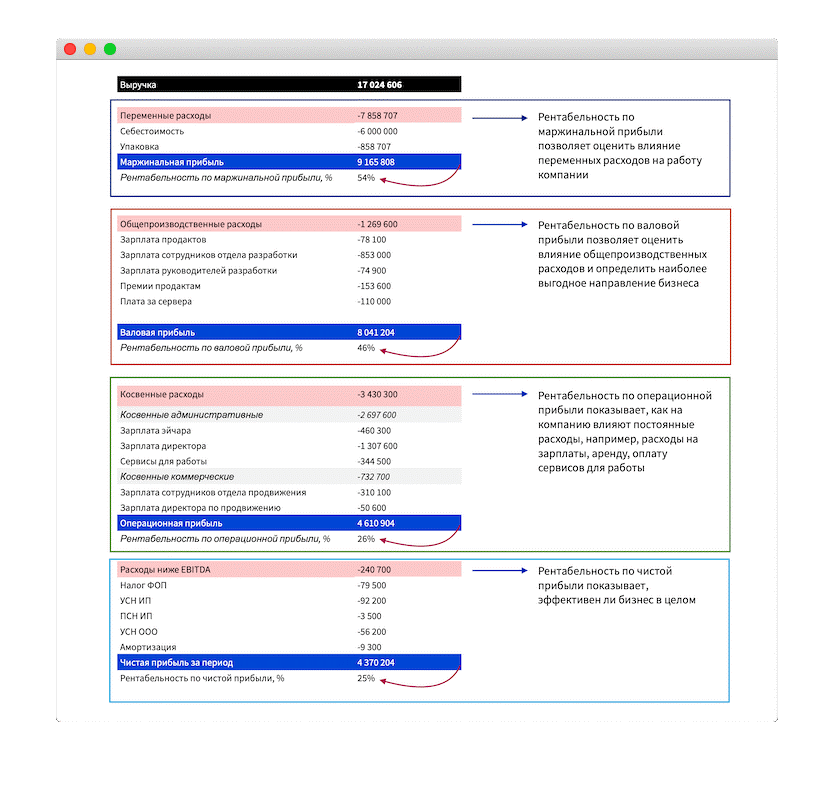

Последние два вида рентабельности связаны с активами и собственным капиталом. Активы — это все, что есть у компании, а собственный капитал — это активы за вычетом обязательств, например, платежей по кредиту:

Каждая рентабельность — это контрольная лампочка для диагностики финансового здоровья. И по этим лампочкам можно отслеживать, на каком этапе бизнес начал «болеть».

Начнем с рентабельности по марже.

Рентабельность по марже: проверяем разумность переменных расходов

Рентабельность по марже показывает, какой процент от выручки компания оставляет себе, а какой тратит на производство товара или оказание услуги.

Игорь — парикмахер, он берет за окрашивание волос 1500 руб. За эти деньги он покупает краску, маску, бальзам, кисточку и перчатки и у него остается 500 руб. Его рентабельность по марже — 33 % — столько денег у него остается после покупки расходников.

Виктор — строитель. Он продает квартиры за 6 млн руб., а на постройку и все вот это тратит 3,5 млн. У него остается 2,5 млн руб. Рентабельность по марже — 41,6 %.

Рентабельность по марже считают по формуле:

Рентабельность по марже = (Маржинальная прибыль / Выручка) × 100 %.

Маржинальная прибыль — это выручка за вычетом переменных расходов, т. е. тех расходов, которые появляются, когда компания получает заказ. Например, в ателье приходит заказ на платье — ателье покупает ткань и бусинки. Заказа на платье нет — расходов на ткань и бусинки тоже нет, значит, этот расход переменный.

Маржинальную прибыль считают сами или берут из ОПиУ — отчета о прибылях и убытках, если там есть такая строчка. Выручку и переменные расходы тоже берут из ОПиУ.

Считаем рентабельность по марже

Идем в ОПиУ и сначала считаем маржинальную прибыль для каждого месяца. Для этого от выручки отнимаем переменные расходы, например:

• в мае: 951 050 – 267 705 = 683 345 руб.;

• в июне: 900 000 – 200 500 = 699 500 руб.;

• в июле: 982 300 – 275 600 = 706 700 руб.;

• в августе: 1 100 00 – 456 980 = 643 020 руб.

Это мы посчитали маржинальную прибыль. Теперь подставляем ее в формулу для расчета рентабельности по марже: делим маржинальную прибыль на выручку и умножаем на сто. Получается:

• в мае — 71,8 %;

• в июне — 77,7 %;

• в июле — 71,9 %;

• в августе — 58,4 %.

И видим, что рентабельность по маржинальной прибыли падает: в мае была 71,8 %, в августе — 58,4 %. Значит, нужно искать проблему в переменных расходах: возможно, поставщики повысили цены на сырье или компания стала использовать более дорогие материалы.

Рентабельность по марже смотрим в динамике: если от месяца к месяцу она растет, значит, все отлично. Если же падает, значит, нужно пересмотреть переменные расходы.

Рентабельность по валовой прибыли: проверяем эффективность направлений бизнеса

Рентабельность по валовой прибыли показывает, насколько эффективно работают разные направления бизнеса. Например, если у кофейни несколько точек, рентабельность по валовой прибыли покажет, какая из них приносит больше всего прибыли, а какую пора закрывать.

Рентабельность по валовой прибыли считают так:

Рентабельность по валовой прибыли = (Валовая прибыль направления / Выручка направления) × 100 %.

Валовая прибыль — это выручка отдельного направления минус переменные и общепроизводственные расходы этого же направления. Расходы считают сами или берут из ОПиУ, там же смотрят выручку.

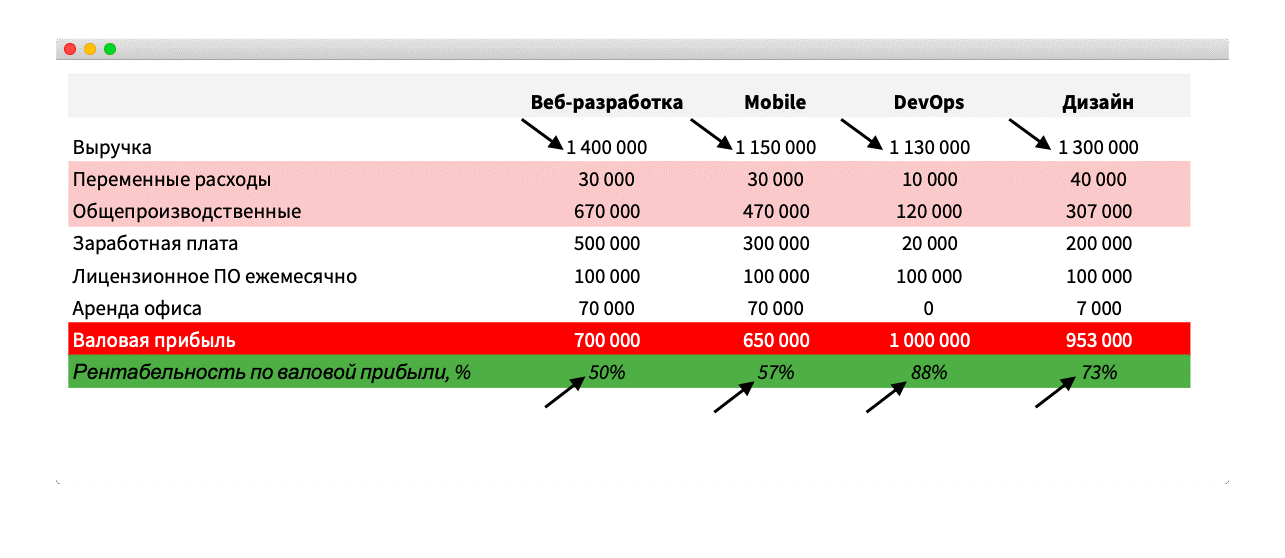

У айти-компании четыре направления: веб-разработка, mobile, devOps и дизайн. Чтобы понять, каким направлением выгоднее заниматься, компания считает рентабельность по валовой прибыли отдельно для сайтов и приложений.

Как видим, веб-разработка генерирует больше всего выручки, но на ней компания зарабатывает меньше всего. Выгоднее заниматься не вебом и мобайлом, а дизайном и devOps: они хоть и приносят меньше выручки, зато требуют меньше затрат

Если рентабельность по валовой прибыли падает или очень низкая по сравнению с другими направлениями, нужно искать причину. Например, проверить переменные или производственные расходы. Возможно, что-то нужно закрыть.

Рентабельность по валовой прибыли: растет — хорошо, падает — проверяем, что там с направлением, и не пора ли его закрывать.

Рентабельность по операционной прибыли: чекаем постоянные расходы

Рентабельность по операционной прибыли показывает, как на компанию влияют постоянные расходы. Постоянные расходы — это те, что компания несет независимо от количества заказов, например, затраты на офис, зарплаты, рекламу.

Рентабельность по операционной прибыли считается так:

Рентабельность по операционной прибыли = (Операционная прибыль / Выручка) × 100 %.

Операционная прибыль — это выручка минус переменные и постоянные расходы. Ее считают сами или смотрят в ОПиУ, там же берут выручку. Давайте вернемся к примерам.

Игорь решил посчитать свою рентабельность по операционной прибыли. В марте она у него была 30 %. Это нормально.

А вот с апреля по август уже 17 %. Игорь стал думать, что поменялось, и вспомнил, что в марте он сменил зал в парикмахерской «Марина» за 5000 руб. в месяц на аренду места в премиум-салоне за 25 000 руб.

С данными о рентабельности по операционной прибыли Игорь может подумать: а нужен ли ему этот салон, если в парикмахерской на районе прибыли было больше?

Если рентабельность по операционной прибыли падает, значит, нужно проводить диагностику постоянных расходов. Может, пора уже отказаться от этого шикарного офиса в Москва-сити и снизить кому-нибудь зарплату.

Рентабельность по операционной прибыли: растет — хорошо, падает — проверяем постоянные расходы.

Рентабельность по чистой прибыли: проверяем налоги и кредиты

Рентабельность по чистой прибыли показывает, какая доля выручки становится чистой прибылью. Этот показатель защищает от иллюзии огромного оборота: мол сделали оборот в 100 млн долларов, значит, мы офигеть какие красавцы!

Но, возможно, оборот сделали за счет «нулевых» или убыточных сделок: продавали очень дешево, получили огромную выручку и никакую прибыль. Чтобы такого не случалось, нужно считать рентабельность по чистой прибыли.

Считают ее так:

Рентабельность по чистой прибыли = (Чистая прибыль / Выручка) × 100 %.

Чистая прибыль — это выручка минус вообще все расходы компании: переменные, постоянные, налоги, амортизация и платежи по кредитам. Ее смотрят в ОПиУ.

Если рентабельность по чистой прибыли падает, но с другими видами рентабельности: валовой, операционной, маржинальной, проблем нет, значит, причину нужно искать в кредитах или налогах. Возможно, всю прибыль съедает налог на прибыль или огромные проценты по кредитам.

Рентабельность по чистой прибыли: растет — хорошо, падает — проверяем кредиты и налоги компании, сырье, готовую продукцию и запасы на складах.

Рентабельность активов: смотрим, сколько чистой прибыли приносит 1 рубль активов

Рентабельность активов показывает, сколько рублей чистой прибыли приносит рубль активов. Активы — это вся недвижимость и оборудование.

Это по идее, а чтобы узнать, как в реальности, нужно посчитать рентабельность актива. Может оказаться, что станок не только не приносит больше денег, но и даже свою стоимость не отбил.

Считается рентабельность активов так:

Рентабельность активов = (Чистая прибыль / Активы) × 100 %.

Автосервис купил новый станок, чтобы менять шины клиентам. По идее, это должно работать так: сервис покупает станок → механики меняют шины быстрее → успевают обслужить больше клиентов → автосервис зарабатывает больше денег.

Считаем. Например, купили станок за 200 000 руб., заработали на нем чистой прибыли 50 000 руб. за первый месяц. Считаем:

50 000 / 200 000 = 25 %.

Получается, за первый месяц отбили 25 % стоимости станка.

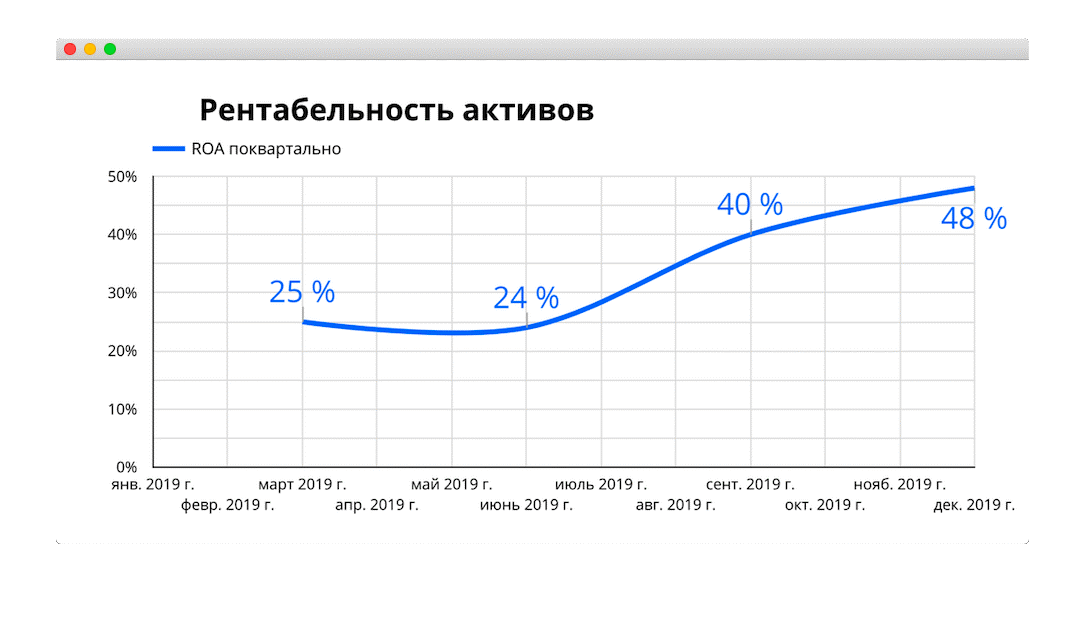

Чтобы посчитать рентабельность активов в целом по компании, понадобится такой отчет, как Баланс. В нем мы смотрим общую стоимость всех активов, на нее делим чистую прибыль и оцениваем показатель в динамике: растет или падает (см. график)?

На этом графике рентабельность активов растет, и это прекрасно.

Нормально, если рентабельность активов падает после покупки нового оборудования или расширения бизнеса. Но если она не начинает расти в течение трех месяцев после этого, значит, новые активы не приносят прибыли.

Если же компания ничего нового не покупала, а рентабельность активов падает, возможно, ей пора избавиться от неликвидного товара на складе, добиться уже оплаты от поставщиков-должников или продать станок, который сто лет как устарел и покрылся пылью.

Рентабельность активов: растет — хорошо, падает — проверяем, что покупали недавно и что уже пора продать.

Рентабельность собственного капитала: считаем, сколько годовых приносит бизнес

Рентабельность собственного капитала показывает, под какой годовой процент крутятся деньги собственника в бизнесе. Вкладывать деньги в бизнес имеет смысл, пока это выгоднее, чем положить их на вклад в банке: если вложили в бизнес 3 млн руб., а он принес за год всего 120 000 руб. или 4 % годовых, то проще было бы положить деньги в банк и получить те же 4–5 % годовых без лишней суеты.

В России нормальной считается рентабельность собственного капитала в районе 30 %. Если сильно меньше, например, 10 %, бизнесом стоит заниматься, только если он очень нравится.

Считают рентабельность собственного капитала так:

Рентабельность собственного капитала = (Чистая прибыль / Собственный капитал) × 100 %.

Собственный капитал — это все активы компании за минусом долгов и обязательств. То есть: берем всё, что вложили в бизнес или купили для него, и отнимаем всё, что должны банкам, поставщикам, инвесторам.

Оценивать рентабельность собственного капитала можно двумя способами:

1) как абсолютное число. Смотрим, чтобы было больше, чем на банковском вкладе;

2) в динамике. Следим за тем, чтобы рентабельность собственного капитала росла.

Если падает, значит, вложенные деньги генерируют слишком мало прибыли. Тогда идем в ОПиУ, смотрим на все остальные рентабельности, ищем, где у нас провал: в маржинальной, операционной, валовой или чистой прибыли. Может, компания продает слишком дешево, много тратит на шикарный офис или использует дорогущее сырье? Надо разбираться.

Рентабельность собственного капитала: около 30 % годовых и растет — хорошо, падает — ищем проблему в остальных рентабельностях.

Коэффициент оборачиваемости: как быстро замороженные деньги превратятся в нормальные

Оборотный капитал — это деньги компании в виде запасов на складе и разницы между дебиторской и кредиторской задолженностью. И чтобы эти деньги превратились в нормальные, нужно время: в каком-то бизнесе переход происходит за день, в каком-то — за пять лет. Это время и называется периодом оборачиваемости.

Чтобы рассчитать этот период, используют коэффициент оборачиваемости оборотного капитала:

Коэффициент оборачиваемости = Выручка / Оборотный капитал.

Здесь нет универсального нормального коэффициента. Всё зависит от типа компании. Например, для торговой компании с большими складскими запасами коэффициент оборачиваемости в 1,1 будет отличным. А для какой-нибудь консалтинговой фирмы — недопустимо низким.

Здесь важнее следить за динамикой:

Лучше, конечно, чтобы рос.

Коэффициент оборачиваемости: чем он выше, тем больше выручки генерирует оборотный капитал.

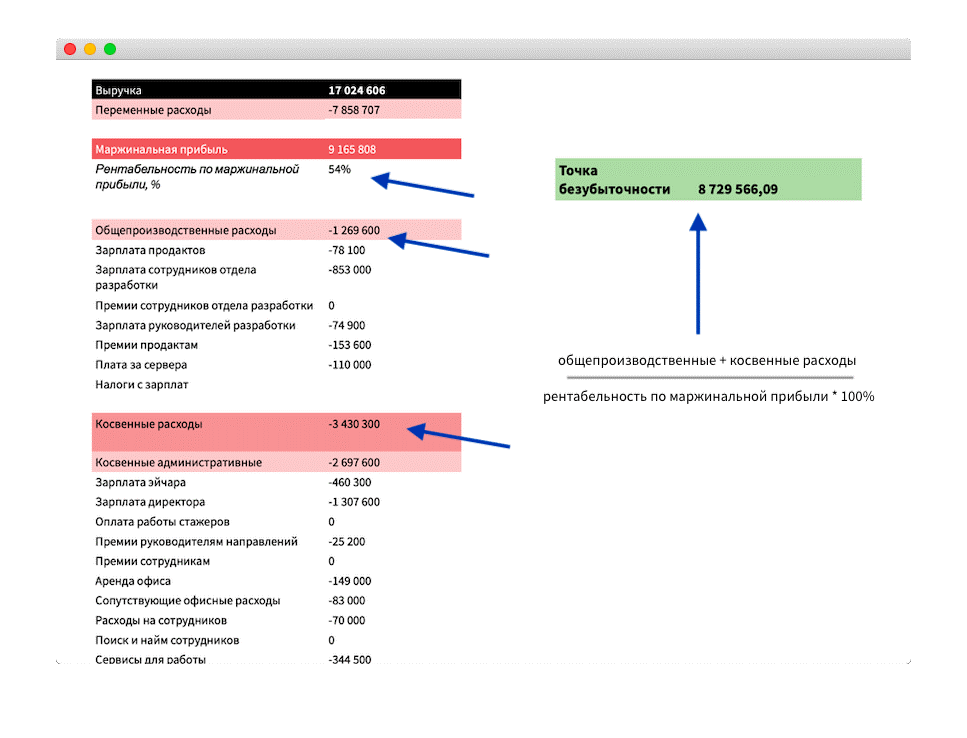

Точка безубыточности: сколько денег надо, чтобы работать в ноль

Точка безубыточности — это такое состояние бизнеса, когда компания не получает прибыль, но и не несет убытки. Проще говоря, расходы равны доходам, а прибыль и убытки — нулю.

Точку безубыточности считают так:

Точка безубыточности = (Общепроизводственные + Косвенные расходы) / Рентабельность по маржинальной прибыли × 100 %.

Инфу об общепроизводственных, косвенных расходах и рентабельности по маржинальной прибыли берут в ОПиУ.

Для расчета точки безубыточности нужно сумму общепроизводственных и косвенных расходов и разделить на рентабельность по маржинальной прибыли и умножить на 100%. Если бизнес только открывается и данных еще нет, берут предполагаемые.

Точка безубыточности — абсолютный показатель, а не относительный, его не нужно сравнивать с показателями за другие периоды, но важно считать каждый месяц. Нормально, если точка безубыточности растет вместе с компанией. Ненормально, если точка безубыточности растет, а выручка, прибыль, оборот компании нет.

У каждого бизнеса своя точка безубыточности, но чем она меньше, тем лучше. Хорошо, если вы по жизни вообще руководствуетесь золотым правилом: «тратить меньше, чем зарабатываем».

За чем ещё важно следить:

• чтобы точка безубыточности была как можно ближе к началу месяца. Чем раньше компания пройдет точку безубыточности, тем больше дней у нее останется для получения прибыли. Считают так: точку безубыточности делят на среднедневную выручку и получают количество дней в месяце, за которые ее проходят;

• чтобы точка безубыточности не росла, если бизнес не растет. Если в бизнесе ничего не меняется, а точка безубыточности растет, значит, нужно проверить постоянные и переменные расходы и рентабельность по маржинальной прибыли.

Точка безубыточности: чем ближе к началу месяца, тем лучше. Если растет, нужно проверять постоянные и переменные расходы и рентабельность по марже.

Выручка и прибыль на одного сотрудника: проверяем, не раздут ли штат компании

Выручка и прибыль на сотрудника — коэффициенты, которые показывают, сколько денег приносит компании каждый сотрудник. Часто предприниматели считают такое только для менеджеров по продажам, но вообще-то даже уборщица вносит свой вклад: если бы её не было, полы пришлось бы мыть менеджерам, и они бы потратили то время, за которое могут привести новых клиентов.

Выручка и прибыль на сотрудника показывает, насколько эффективно компания нанимает людей. Считают ее так:

Выручка и прибыль на сотрудника = Выручка / Количество сотрудников

или так:

Выручка и прибыль на сотрудника = Чистая прибыль / Количество сотрудников.

Выручку и прибыль смотрим в ОПиУ, а количество сотрудников — в зарплатной ведомости.

Хорошо, если с ростом коллектива компании выручка и прибыль тоже растут, плохо, если выручка была 300 000 руб., когда в компании работало 2 человека, и осталась такой же, когда наняли еще 8 сотрудников.

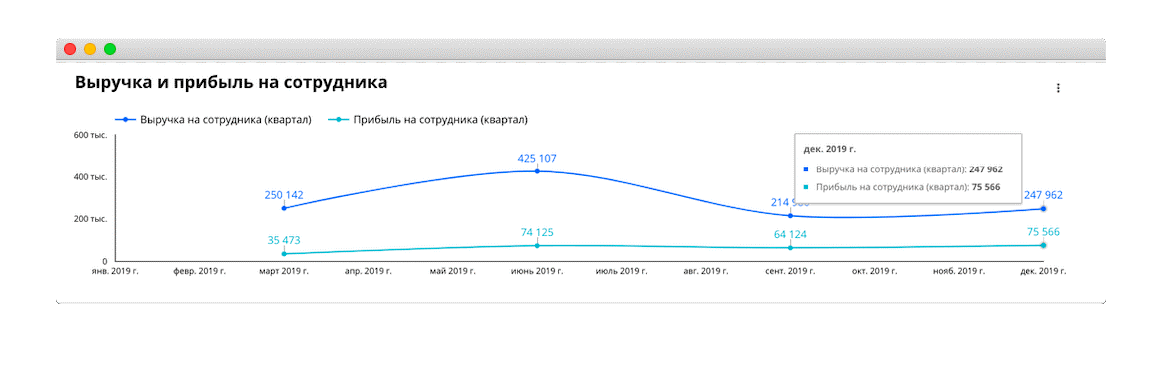

Например, на этом графике видно, что выручка на сотрудника росла с марта по июнь, а потом начала падать и достигла минимума в декабре:

Такая ситуация требует анализа, по результатам которого будут приняты соответствующие решения.

Выручку и прибыль на сотрудника смотрят в динамике. Если ничего не растет, нужно проверять отчеты сотрудников за месяц и смотреть, что они делали и каких результатов добились. Или искать лишних людей — тех, без кого компания может обойтись.

Выручка и прибыль на одного сотрудника: чем больше, тем лучше. Если падает, проверить, что делают сотрудники, и нет ли среди них лишних людей.