Принципиальные отличия системы управленческого учета на основе функционально-стоимостного анализа и классической группировки статей доходов и расходов

Построение матрицы бизнес-процессов компании и утверждение алгоритма расчета доходов и расходов по каждому из них

Расчет финансового результата компании в аналитике по бизнес-процессам и сравнение его точности с данными классического отчета о прибылях и убытках за аналогичный период

В последнее время все чаще можно услышать мнение, что система управленческого учета, построенная на основе бухгалтерского принципа группировки статей доходов и расходов, недостаточно эффективна с точки зрения потребностей бизнеса в поддержании конкурентоспособности на рынке. И с этим мнением трудно не согласиться, поскольку современные рыночные тенденции заключаются в том, что наиболее успешные компании вкладывают все больше ресурсов в развитие технологий, новые способы продвижения своей продукции, привлечение потенциальных покупателей и другие направления, не связанные напрямую с процессами производства и реализации продукции.

Как следствие этого, у них растут накладные затраты, которые в соответствии с классической методологией управленческого учета отражаются в составе коммерческих или управленческих расходов и при формировании финансового результата в лучшем случае распределяются по направлениям бизнеса или видам продукции в выбранном компанией алгоритмом распределения.

В результате такого подхода мы видим, сколько ресурсов компания затратила напрямую на выпуск номенклатуры продукции, сколько она совершила в целом накладных расходов на реализацию этой продукции и сколько — на управление компанией, что позволяет подсчитать общий финансовый результат компании за отчетный период.

Но когда мы на основе выбранного алгоритма распределяем эти накладные затраты на себестоимость продукции, чтобы рассчитать экономически обоснованные цены реализации, то в итоге почти всегда получаем недостоверные данные, поскольку, с одной стороны, накладные затраты постоянно растут и часто становятся сопоставимы с прямыми, а с другой — они относятся к бизнес-процессам, которые абсолютно никак не связаны с производственными процессами.

Резонно, что у нас возникает вопрос: а можно ли организовать систему управленческого учета предприятия таким образом, чтобы объектами учета были не статьи доходов и расходов, а непосредственно бизнес-процессы, которые собственно и генерируют доходы и расходы компании? И здесь с уверенностью можно сказать, что да, такая система теоретически обоснована и практически уже используется теми компаниями, которые поставили себе цель развивать свой бизнес путем постоянного повышения конкурентоспособности. Эта система выстраивается на основе функционально-стоимостного анализа бизнес-процессов компании. О ней и расскажем в данной статье.

Принципиальные отличия системы управленческого учета на основе функционально-стоимостного анализа и классической группировки статей доходов и расходов

Классический метод формирования финансового результата деятельности компании, на основе которого построен формат отчета о прибылях и убытках, подразумевает, что все доходы и расходы компании группируются по следующим направлениям:

- выручка от реализации продукции/товаров, работ и услуг;

- себестоимость реализованных продукции/товаров, работ и услуг;

- расходы на реализацию (коммерческие затраты);

- расходы на управление компанией (административные затраты);

- финансовый результат (прибыль/убыток) от хозяйственной деятельности компании.

В данном случае в себестоимость реализации включают:

- закупочно-заготовительные расходы по обеспечению компании сырьем для производства продукции или товаров для последующей перепродажи;

- закупочную стоимость сырья или товаров;

- все расходы на производство продукции (включая основное производство, вспомогательное производство и общепроизводственные затраты).

В состав коммерческих затрат входят расходы на реализацию продукции или товаров, расходы по доставке продукции или товаров до склада покупателя, а также маркетинговые и рекламные расходы, а административные затраты состоят, в свою очередь, из расходов различных подразделений, которые не относятся к производственным или коммерческим.

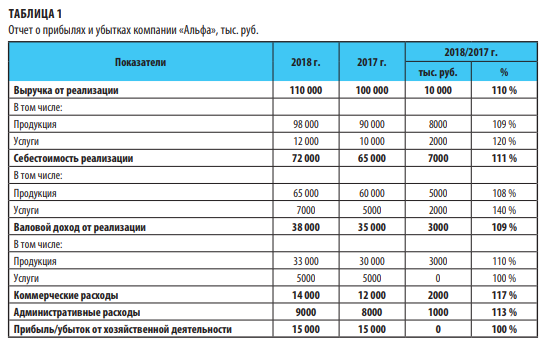

Соответственно, можно детализировать данные отчета о прибылях и убытках в аналитике по подразделения компании следующим образом (табл. 1).

Как видим, в 2018 г. компания реализовала продукции и услуг на 10 000 тыс. руб. больше чем в 2017-м, но вследствие опережающего роста себестоимости реализации, а также коммерческих и административных расходов прибыль от хозяйственной деятельности оказалась такой же, как в прошедшем периоде.

Кроме того, данные отчета позволяют сделать вывод о непропорциональном росте себестоимости реализации услуг и коммерческих расходов, но непонятно, за счет чего произошел этот рост.

Такая группировка в целом позволяет рассчитать финансовый результат компании как единой организации, но не позволяет определить, насколько экономически оправдан рост затрат того или иного подразделения в отчетном периоде по сравнению с прошедшим.

А когда мы усложняем задачу управления финансовым результатом компании, детализируя выручку и себестоимость реализации по нескольким направлениям бизнеса или товарным группам, ее выполнение на основе данных табл. 1 становится практически невозможным. Поэтому практически все экономические службы в таком случае составляют на основе учетных данных отдельные аналитические и расчетные таблицы.

Метод функционально-стоимостного анализа (ФСА) в отличие от классического метода рассматривает деятельность компании как цепочку взаимосвязанных бизнес-процессов, в реализации каждого из которых участвуют сразу несколько структурных подразделений.

При таком варианте ведения управленческого учета мы можем сразу увидеть не только какой из бизнес-процессов стал генерировать неоправданно высокие затраты, но и какие именно подразделения компании стали причиной негативного роста расходов. Имея такие данные, экономическая служба легко определит пути оптимизации расходов компании.

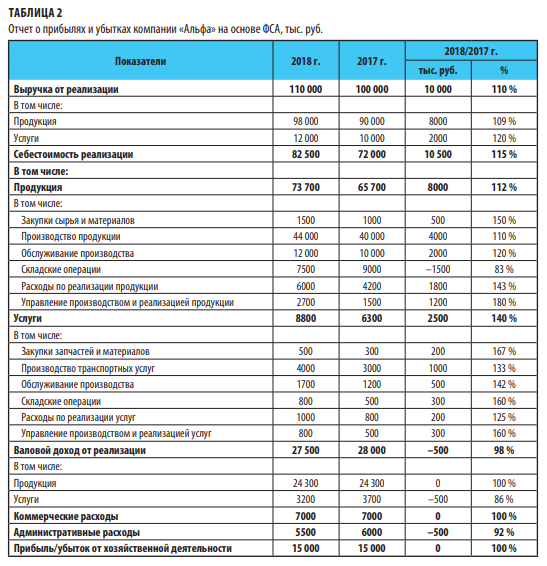

Пример трансформации данных классического варианта отчета о прибылях и убытках (см. табл. 1) в отчет по методу функционально-стоимостного анализа показан в табл. 2.

Главное отличие второго варианта учета результатов деятельности компании в том, что себестоимость реализации продукции и услуг отражена по каждому бизнес-процессу, в состав себестоимости включены те из коммерческих и административных расходов, которые относятся к данным бизнес-процессам, в составе коммерческих расходов сохранены только затраты по продвижению продукции на рынке и поддержанию конкурентоспособности компании (т. е. маркетинговые и рекламные расходы), а в составе административных затрат — только те затраты, которые непосредственно связаны с общим управлением деятельности компании.

Теперь мы наглядно видим, где компания неэффективно использует свои ресурсы — бизнес-процессы, динамика роста которых опережает динамику роста продаж, требуют оптимизации.