В финансах есть одна истина, которую понять непросто: количество денег ничего не говорит о прибыли компании. Денег может быть много без прибыли, а может быть мало с прибылью. Разберемся, почему так бывает.

Денег может быть много без прибыли, а может быть мало с прибылью по следующим причинам:

• отгрузили клиенту товар с отсрочкой платежа — вроде работу сделали, а денег нет;

• запустили предпродажу еще готового продукта — вроде денег много, но мы ж ничего не сделали;

• заполнили склад сырьем для производства — вроде полезное дело сделали, но теперь приходится сидеть без денег;

• закупили дорогое оборудование — без него у компании нет будущего, но из-за крупной траты месяц насмарку, денег нет.

В этой статье будем считать прибыль правильно — по выполненным обязательствам, а не деньгам. Звучит сложно? Не пугайтесь, сейчас разберемся — а еще дадим формулу подсчета прибыли.

Два главных принципа в расчете чистой прибыли

Все загвоздки по поводу подсчета прибыли растворяются, если понять всего два принципа:

1) выручку признаем, когда выполнено обязательство;

2) расходы признаем по факту реального использования.

Обсудим каждый подробнее.

Принцип 1. Выручка = выполненное обязательство

Деньги становятся вашими ровно в тот момент, когда вы выполнили свое обязательство перед покупателем: отгрузили кирпичи на его склад, полностью сделали сайт, отдали человеку колбасу. В этот момент можно записывать деньги в табличку — в тот месяц, когда обязательства были выполнены:

Неважно, что деньги вы получили в июне. Выручкой они станут только тогда, когда работа будет выполнена:

Выполнили работу — признали выручку. И неважно, что деньги придут позже. Вы их уже заработали

Принцип 2. Расходы признаются по факту реального использования

Представьте, что вы едете на машине из Москвы в Питер. Залили 100 л бензина, а потратили только 70. Значит, когда будете подбивать расходы на поездку, запишете в них стоимость только 70 л бензина. Остальные 30 вы потратите уже потом, хотя заплатили за них во время поездки. В бизнесе точно так же, например:

• 5 июня платим зарплату за май. Деньги тратим в июне, но расход майский — мы же платим за ту работу, которую сотрудники делали месяц назад.

• 10 декабря платим аренду за январь. Деньги тратим в декабре, а расход январский, потому что платим за использование офиса в январе.

Расходы, которые напрямую связаны с выручкой, признаем только тогда, когда получили выручку. Просто так расходов не бывает.

Закупили складских товаров на 1 млн руб., а реализовали из них только 80 %. Значит, в расход идет только 800 тыс. руб. Оставшиеся 200 тыс. руб. лежат на складе и никуда от нас не делись. Это ваши деньги, просто в агрегатном состоянии запасов. В расход они пойдут потом, когда продадим остальной товар.

Приобрели 70 кубов древесины за 100 тыс. руб. Произвели из этой древесины 50 стульев. Продали за месяц только 25 стульев — значит, расходов на закупку древесины понесли на 50 тыс. руб.

Кипит голова? Это нормально. Тут как с плаванием: на словах черте что, а падаешь в воду и как-то постепенно учишься.

Как правильно посчитать чистую прибыль

Когда вы разобрались с принципами выше, подсчет прибыли — дело техники. Просто воспользуйтесь формулой расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Общепроизводственные расходы – Косвенные расходы – Налоги – Проценты по кредитам – Амортизация.

По сути, мы просто вычитаем из выручки расходы. Но расходов у нас аж шесть типов — это нужно для большей детализации, чтобы быстро можно было понять, на каком этапе образовалась проблема или прорыв. Давайте разберемся с этими расходами.

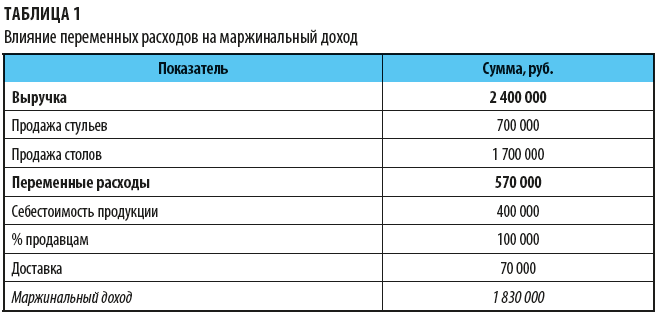

Переменные расходы — это те, которые напрямую зависят от выручки. Выручка растет — и они растут, падает — и они падают. Вообще не будет выручки — и этих расходов не будет.

Если вы делаете стулья, то для вас переменным расходом будет стоимость древесины для их производства.

Как переменные расходы влияют на показатель маржинального дохода, мы показали в табл. 1.

Косвенные расходы — это те расходы, которые относятся к работе компании в целом, их нельзя отнести к определенному направлению. Это, например, аренда офиса, зарплата административного персонала.

Как косвенные расходы влияют на показатель операционной прибыли рассмотрим в таблице 2.

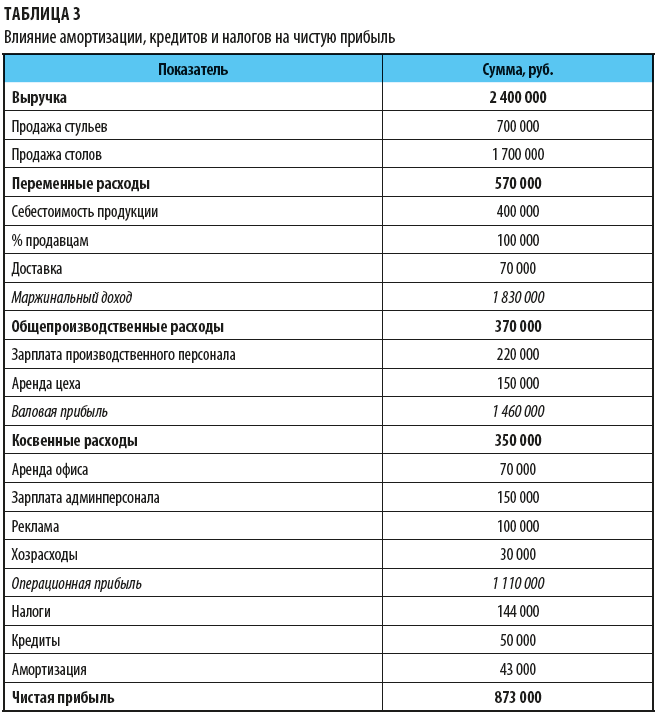

Амортизация в двух словах — это когда мы «размазываем» стоимость основных средств на период их использования. Купили машину и не записываем сразу ее стоимость в расход, а на протяжении пяти лет списываем понемножку. И получается, что машина стоит не миллион, а 16 670 руб. в месяц.

Проценты по кредитам. У каждого кредита есть тело и процент. Тело — это та сумма денег, которую вы взяли и постепенно возвращаете банку. Взяли кредит на миллион — этот миллион и есть тело. А еще вы платите проценты банку — при подсчете прибыли учитываются только они.

Налоги при подсчете прибыли — это только налог на прибыль. Остальные налоги (земельный, транспортный и т. д.) входят в соответствующие расходы. То есть, когда начисляете зарплату, учитывайте ее со всеми отчислениями государству.

Влияние сумм амортизации, кредитов и налогов на результат расчета чистой прибыли отражено в табл. 3.

Подсчет прибыли ведите в отчете о прибылях и убытках (ОПиУ). Считайте месяц за месяцем, отслеживайте динамику выручки, следите за расходами, не упускайте рентабельности.