Государственный контроль за денежным оборотом

Изменения, внесенные в порядок наличных и безналичных расчетов в 2021 г.

Государственный контроль за операциями по наличным расчетам юридических лиц

Исключение из сферы контроля обмена банкнот

Контроль операций по счетам и вкладам

Специфика изменений контроля операций с движимым имуществом

Контроль за расчетами за недвижимое имущество

Изменения по операциям по государственному оборонному заказу

На начало 2021 г. в Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» внесены изменения и дополнения. Изменения касаются наличных и безналичных расчетов, подлежащих обязательному контролю.

Рассмотрим основные нововведения, приведем примеры документов, подтверждающих законность контролируемых операций.

Государственный контроль за денежным оборотом

Платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов[1].

Данные формы расчетов имеют юридическое равенство, т. е. ни одна из них на основании закона не является основной или второстепенной по отношению к другой.

Физические лица могут производить расчеты между собой, оплату за товары, работы и услуги в любой из этих форм[2].

Операции по наличным расчетам образуют у юридических лиц и ИП кассовые операции. Минфин России, Банк России, ФНС России разработали большой объем документации и разъяснений по правилам ведения кассовых операций. Одно из основных — Указание Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (в ред. от 05.10.2020).

Юридические лица и ИП могут осуществлять расчеты и наличными деньгами с учетом нормативных ограничений[3]. Одно из основных из них: если сумма в рамках одного договора превышает 100 000 руб., она (или ее часть сверх указанного ограничения) должна быть перечислена в безналичном порядке[4]. Данный лимит распространяется на сделки между:

• юридическими лицами;

• индивидуальными предпринимателями;

• юридическим лицом и ИП (если договор связан с осуществлением им предпринимательской деятельности).

К сведению

Если одна из сторон договора — физическое лицо, не являющееся ИП, лимит по наличным расчетам не применяется (п. 1 ст. 861 ГК РФ).

Безналичная форма расчетов — основная для юридических лиц и ИП. При проведении безналичных расчетов нужно руководствоваться Положением Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств» (в ред. от 11.10.2018; далее — Положение № 383-П).

Банки осуществляют перевод как наличных, так и безналичных денежных средств по банковским счетам следующим образом[5]:

• списывают денежные средства с банковских счетов плательщиков и зачисляют их на банковские счета получателей средств;

• списывают денежные средства с банковских счетов плательщиков и выдают наличные денежные средства получателям средств — физическим лицам;

• списывают денежные средства с банковских счетов плательщиков и увеличивают остаток электронных денежных средств получателей средств.

Кредитные организации осуществляют перевод денежных средств без открытия банковских счетов, в том числе с использованием электронных средств платежа[6].

Положение № 383-П во многом универсальный документ по правилам проведения расчетов, так как предусматривает также и правила субординации между участниками расчетов. В частности, согласно п. 1.25 этого Положения банки не вмешиваются в договорные отношения клиентов. Взаимные претензии между плательщиком и получателем средств решаются в установленном законодательством порядке разрешения споров без участия банков, за исключением случаев возникновения претензий по вине банков.

Наличные расчеты между юридическими лицами, а также ИП — достаточно большой сегмент в общем объеме расчетных операций.

По официальным данным Банка России, за 2020 г. объем наличных денег в обращении вырос на 26,4 %, т. е. более чем на четверть. На 01.01.2021 данный объем составил 13,4 трлн руб., что на 2,8 трлн руб. больше показателя годом раньше.

Основные причины такого роста — сложная экономическая ситуация прошлого года и желание бизнеса сохранить финансовую и юридическую способность к работе всеми способами, не всегда полностью законными.

Чтобы обеспечить государственный контроль за денежным оборотом и минимизировать незаконные операции на территории РФ, еще в 2001 г. был принят Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее — Закон № 115-ФЗ), в котором:

• отражены правила взаимоотношений физических лиц и организаций, осуществляющих операции с денежными средствами или иным имуществом, а также государственных органов, осуществляющих контроль за этими операциями в целях предупреждения, выявления и пресечения деяний, связанных с легализацией (отмыванием) доходов, полученных преступным путем;

• установлен перечень операций, подлежащих обязательному контролю, а также организаций, которые обязаны информировать уполномоченный орган об этих операциях;

• определен единый для физических и юридических лиц порог, при превышении которого операции подлежат обязательному контролю.

К сведению

Этот показатель систематически актуализируется в зависимости от уровня инфляции, объема наличного оборота, других экономических факторов.

Особое внимание в Законе № 115-ФЗ уделено обязательному внутреннему контролю внутри организации. Организации, осуществляющие операции с денежными средствами или иным имуществом, обязаны проводить внутренний контроль по выявлению операций, подлежащих обязательному контролю. В частности, эти организации обязаны направлять в уполномоченный орган сведения об операциях, относительно которых у них возникли подозрения, что указанные операции осуществляются с целью легализации (отмывания) доходов.

Закон № 115-ФЗ действует с 01.02.2002. В него систематически вносятся дополнения, что позволяет пользователям Закона видеть оперативную позицию государства по вопросам противодействия легализации незаконных доходов.

Изменения, внесенные в порядок наличных и безналичных расчетов в 2021 г.

Существенные изменения в Закон № 115-ФЗ в части порядка наличных и безналичных расчетов были внесены Федеральным законом от 13.08.2020 № 208-ФЗ (далее — Закон № 208-ФЗ). Большая часть этих изменений действует с 10.01.2021 и касается операций, подлежащих обязательному контролю. Рассмотрим основные из них.

Будут контролироваться все операции по наличным расчетам юридических лиц на сумму от 600 000 руб.

Согласно п. 1 ст. 6 Закона № 115-ФЗ операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 руб. либо равна сумме в иностранной валюте, эквивалентной 600 000 руб., или превышает ее.

В этой же статье приведен конкретный список операций, на которые распространяется это правило. Например, в подп. 1 п. 1 речь идет об операциях с денежными средствами в наличной форме, в том числе в виде снятия со счета или зачисления на счет юридического лица денежных средств в наличной форме.

В чем выражена новация по данному методу контроля?

До 10.01.2021 действовало правило по проверке операций юридических лиц на ту же сумму, но только если она не обусловлена характером хозяйственной деятельности юридического лица. То есть не попадали под контроль наличные расчеты, которые возникали при проведении операций по используемому организацией виду деятельности на систематической основе и закрепленных в Уставе этой организации[7].

Теперь же все операции по поступлению и списанию наличных денежных средств у юридического лица на сумму 600 000 руб. и выше будут объектом контроля кредитной организации, через которую проводится данная операция.

Несмотря на то что документ по контролю за этими операциями принят не Банком России, государственным контролером будет именно кредитная организация, т. е. отделение банка, заключившее договор на обслуживание с данным юридическим лицом.

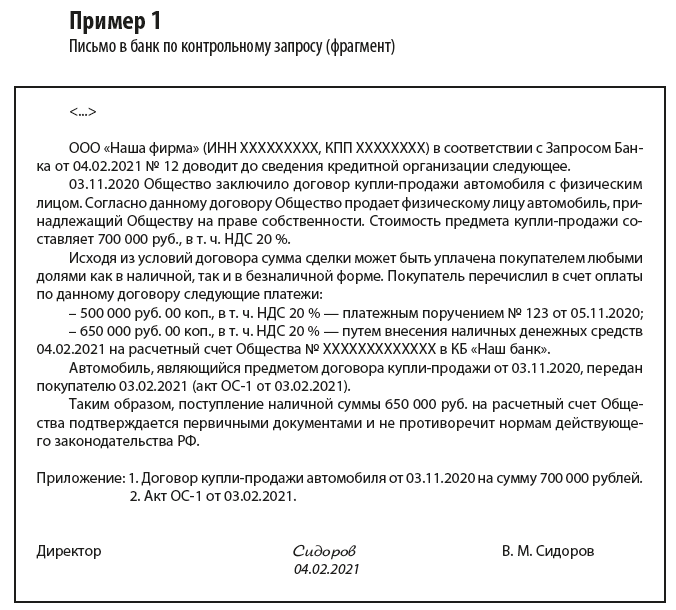

Таким образом, организация должна быть готова обосновать проведение операции с наличным расчетом на сумму 600 000 руб. Как это сделать? Предоставить в банк письменное пояснение, при необходимости приложить к нему копии документов, обосновывающих законность расчетов (пример 1).

Исключен из сферы контроля обмен банкнот

Законом № 208-ФЗ отменено действие абз. 6 подп. 1 п. 1 ст. 6 Закона № 115-ФЗ, что привело к исключению непосредственно из сферы контроля обмена банкнот одного достоинства на банкноты другого достоинства.

Это изменение технического характера, так как такой обмен обязательно сопровождается снятием со счета или зачислением на счет юридического лица денежных средств в наличной форме. Поэтому при превышении лимита в 600 000 руб. нужно будет указать источник данной суммы.

Государством будут контролироваться операции по счетам и вкладам

С 10.01.2021 выведены из-под обязательного контроля:

• перевод денежных средств за границу на счет или вклад, открытый на анонимного владельца;

• поступление денежных средств из-за границы со счета или вклада, открытого на анонимного владельца.

При этом под обязательный контроль подпадают следующие операции:

• зачисление денежных средств на счет или вклад или списание денежных средств со счета или вклада иностранной структуры без образования юридического лица, период деятельности которой не превышает трех месяцев со дня регистрации (инкорпорации);

• зачисление денежных средств на счет или вклад или списание денежных средств со счета или вклада иностранной структуры без образования юридического лица, если операции по этому счету или вкладу не производились с момента его открытия.

Изменился контроль операций с движимым имуществом

Нужно обратить внимание на следующие моменты:

1. В подпункте 4 п. 1 ст. 6 Закона № 115-ФЗ перечислены виды сделок с движимым имуществом, которые подлежат обязательному контролю. При этом под контроль попадают операции с этим видом имущества. Это объясняется тем, что, исходя из обычая делового оборота, понятие «операция» включает в себя и понятие «сделка».

Ранее под контроль уже попадали выплаты физическому лицу страхового возмещения или получение от него страховой премии по страхованию жизни или иным видам накопительного страхования и пенсионного обеспечения[8]. Теперь же контролируемые операции включают также выплату и юридическому лицу страхового возмещения и получение от него страховой премии.

Обратите внимание: под действие данной нормы попадают и все иные виды страхования, перечисленные в подп. 1–3 п. 1 ст. 32.9 Закона РФ от 27.11.1992 № 4015-I «Об организации страхового дела в Российской Федерации» (в ред. от 30.12.2020), выплаты по которым превышают 600 000 руб. Например:

• по страхованию жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

• по пенсионному страхованию;

• по страхованию жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика.

2. Выведены из-под контроля операции на сумму от 600 000 руб. либо на эквивалентную сумму в иностранной валюте:

• по получению имущества по договору лизинга.

До внесения изменений контролировалась сделка по получению или предоставлению движимого имущества по договору финансовой аренды (лизинга)[9]. Теперь эта норма будет распространяться только на предоставление движимого имущества по договору финансовой аренды (лизинга);

• по переводу денежных средств некредитными организациями по поручению клиента.

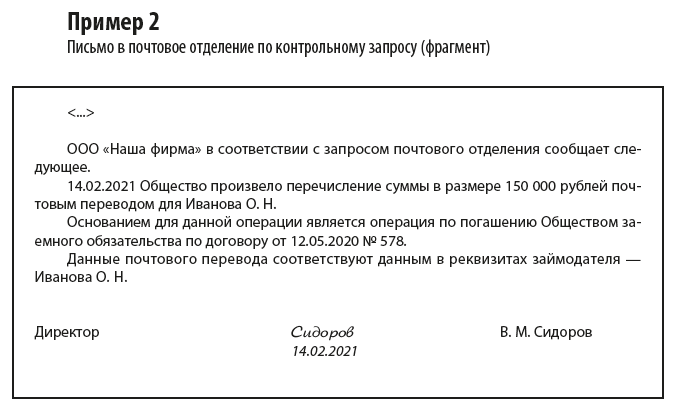

3. Операция почтового перевода денежных средств подлежит обязательному контролю, если сумма, на которую совершается данная операция, равна или превышает 100 000 руб. либо равна сумме в иностранной валюте, эквивалентной 100 000 руб., или превышает ее. Ответ на запрос почтового отделения при перечислении суммы свыше 600 000 руб. представлен в примере 2.

Операция по возврату неиспользованного остатка денежных средств, внесенных в качестве аванса за услуги связи, подлежит обязательному контролю, если сумма, на которую совершается данная операция, равна или превышает 100 000 руб. либо равна сумме в иностранной валюте, эквивалентной 100 000 руб., или превышает ее.

Контроль за расчетами за недвижимое имущество

С 10.01.2021 под обязательный контроль подпадает операция с наличными или безналичными деньгами в рамках сделки с недвижимостью, если сумма, на которую она совершается, равна или превышает 3 млн руб. либо равна сумме в иностранной валюте, эквивалентной 3 млн руб., или превышает ее.

Законодатель предусматривает контроль не за сделкой, а за оборотом расчетов, независимо от того, какой статус имеет получатель или отправитель этой денежной массы.

Новое в этой норме выражается в следующем. Ранее контролировалась сделка с недвижимым имуществом с учетом суммового барьера, результатом которой является переход права собственности на такое имущество.

В новой редакции Закона № 115-ФЗ будут контролироваться операции по любой сделке с недвижимым имуществом.

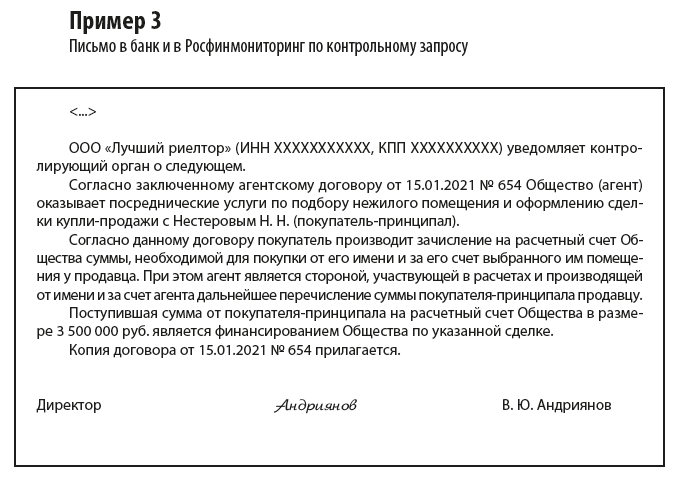

Таким образом, если фирма-посредник исходя из условий участия в расчетах по сделке с недвижимостью будет осуществлять расчетные операции, превышающие вышеназванную сумму, при этом не будучи продавцом или покупателем недвижимости, то к ней будет также направлены запросы контролирующего органа. Ответ на такой запрос представлен в примере 3.

В рамках применения данной нормы необходимо учесть Информационное сообщение Росфинмониторинга от 04.08.2020, в котором разъяснено, что изменилось в порядке исполнения требований законодательства о противодействии отмыванию доходов и финансированию терроризма (ПОД/ФТ) для риелторов.

Для организаций и ИП, оказывающих посреднические услуги при осуществлении сделок купли-продажи недвижимого имущества, с 10.01.2021 упразднена обязанность по представлению в Службу сведений об операциях (сделках) с недвижимым имуществом, подлежащих обязательному контролю. Иные обязанности по исполнению требований законодательства о ПОД/ФТ сохранены в полном объеме, в том числе:

• по постановке на учет в Росфинмониторинге до начала осуществления указанной детальности;

• разработке правил внутреннего контроля;

• назначению специального должностного лица;

• проведению идентификации и изучения клиента;

• проведению оценки риска клиентов и совершаемых ими операций;

• выявлению операций, вызывающих подозрение на ОД/ФТ и представление сведений о них в Росфинмониторинг и т. д.

Изменения по операциям по государственному оборонному заказу (ГОЗ)

Для целей обязательного контроля с 50 млн руб. до 10 млн руб. снижена минимальная сумма второго и последующих зачислений денежных средств на отдельные счета, открытые в уполномоченном банке головному исполнителю поставок продукции по ГОЗ и исполнителю, участвующему в поставках продукции по ГОЗ.

При этом контроль второго и следующих начислений производится, если сумма первого зачисления равна или превышает 600 000 руб. либо равна сумме в иностранной валюте, эквивалентной 600 000 руб., или превышает ее.

Иные нововведения

Информирование Росфинмониторинга

Пунктом 4 ст. 6 Закона №115-ФЗ предусмотрен перечень видов организаций и перечень совершаемых ими операций, о которых с 10.01.2021 следует сообщать в Росфинмониторинг.

Например, это кредитные организации, профессиональные участники рынка ценных бумаг, страховые организации (за исключением страховых медицинских организаций, осуществляющих деятельность исключительно в сфере обязательного медицинского страхования) и страховые брокеры, лизинговые компании, организации федеральной почтовой связи — и это далеко не полный перечень.

Ужесточение правил внутреннего контроля

В пункте 3 ст. 7 Закона № 115-ФЗ уточнено положение, касающееся обязанности организаций информировать уполномоченный орган о подозрениях по поводу легализации (отмывания) преступных доходов, возникших в рамках реализации правил внутреннего контроля.

Согласно этим уточнениям если у работников организации, осуществляющей операции с денежными средствами или иным имуществом, в ходе внутреннего контроля возникают подозрения, что какая-либо разовая операция либо совокупность операций и (или) действий клиента, связанных с проведением каких-либо операций, его представителя в рамках обслуживания клиента, осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма, эта организация не позднее трех рабочих дней, следующих за днем выявления таких операций и (или) действий, обязана направлять в уполномоченный орган сведения о таких операциях. В указанные сведения включается имеющаяся информация о бенефициарном владельце. Данные изменения вступили в силу с 01.03.2022.

Заключение

Изменения в Закон № 115-ФЗ отражают принципиально новый характер действий государства в борьбе с теневыми доходами. Исходя из анализа нововведений можно уже сейчас прогнозировать увеличение бремени оформления и предоставления в контролирующий орган пояснений по операциям практически для всех организаций. Подобное усиление контроля — часть реалий деятельности бизнеса в современных условиях.

Чтобы оперативно реагировать на запросы контролирующих органов, организации необходимо:

• изучить требования Закона № 115-ФЗ;

• иметь всю необходимую документацию, подтверждающую законность контролируемых операций;

• не совершать операции, не имеющие законного обоснования.

[1] Статья 140 Гражданского кодекса РФ (далее — ГК РФ).

[2] См., например, п. 1 ст. 16.1 Закона РФ от 07.02.1992 № 2300-I «О защите прав потребителей» (в ред. от 08.12.2020).

[3] Пункт 2 ст. 861 ГК РФ.

[4] Пункты 1, 4 Указания Банка России от 09.12.2019 № 5348-У «О правилах наличных расчетов».

[5] Пункт 1.3 Положения № 383-П.

[6] Пункт 1.4 Положения № 383-П.

[7] Пункт 7 Информационного письма Банка России от 21.08.2002 № 1.

[8] Абзац 3 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.

[9] Абзац 4 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.