Одно из важных условий выплаты дивидендов — наличие у компании чистой прибыли. О том, какие еще условия нужно выполнить, чтобы не было вопросов ни к компании, которая выплачивает дивиденды, ни к их получателям, читайте в статье.

Шаг 1. Выясните, есть ли основания для выплаты дивидендов.

Такими основаниями будут являться:

1. Наличие чистой прибыли.

Именно чистая прибыль, т. е. прибыль общества после налогообложения, и будет источником выплаты дивидендов[1]. И тут неважно, говорим мы о чистой прибыли отчетного периода или о неиспользованной чистой прибыли прошлых лет, трансформировавшейся в нераспределенную прибыль[2].

При отсутствии чистой прибыли отчетного года выплаты по акциям, произведенные за счет нераспределенной прибыли прошлых лет, даже если фонды для таких выплат не создавались, признаются в целях налогообложения прибыли дивидендами. То есть главное, чтобы у компании была нераспределенная прибыль прошлых лет и она не была распределена на иные цели.

У ООО «Отличный ремонтник» в текущем периоде убыток. Накопленную нераспределенную прибыль прошлых лет Общество использовало для создания специальных фондов, не направленных на выплату дивидендов. То есть в учете нераспределенная прибыль была распределена.

В такой ситуации (если источником начисления дивидендов не является чистая прибыль общества) выплата дивидендов в соответствии с гражданским законодательством РФ признается ничтожной сделкой. При этом у Общества в этом случае нет юридической обязанности по выплате дивидендов.

Если Общество все же произведет выплаты, выплаченные суммы не могут быть признаны дивидендами. Отсюда негативные налоговые последствия и для получателей выплаты — они не смогут воспользоваться пониженными ставками налога на дивиденды[3].

2. Полная оплата уставного капитала.

Условие об ограничении выплат прибыли общества до полной оплаты уставного капитала[4] введено, чтобы ограничить возможность мошеннических действий и защитить интересов кредиторов. Также это еще и стимулирующая для участников ООО и акционеров АО мера быстрее исполнить свои обязательства перед обществом.

Уставный капитал ООО «Ф.О.Т» — 10 млн руб. При этом уставный капитал общества оплачен лишь на 50 %. У Общества значительные долги. На расчетном счете компании числится 807 тыс. руб. Это сумму собственники компании решили выплатить в качестве дивидендов.

В такой ситуации выплата дивидендов очень похожа на банальный вывод средств под благовидным предлогом, чтобы избежать погашения долгов Общества.

Выплата дивидендов в ситуации неполной оплаты уставного капитала не соответствует законодательству и будет признана ничтожной при наличии заинтересованной стороны.

3. Стоимость чистых активов общества на момент принятия решения о выплате дивидендов должно быть больше его уставного капитала и резервного фонда или не должно стать меньше их размера в результате принятия такого решения.

Согласно Порядку определения стоимости чистых активов[5] стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации.

Отрицательные чистые активы говорят про убытки у компании. И выплата дивидендов с отрицательными чистыми активами нарушит сразу два ограничения законодательства, а именно:

1) у компании нет чистой прибыли;

2) нарушено соотношение чистых активов и уставного капитала общества.

В такой ситуации суды приходят к выводу, что оснований для выплаты нет. Например, такой вывод содержится в Определении Верховного Суда РФ от 01.03.2018 № 16-АПГ18-1.

4. В акционерных обществах — выкуп всех акций, которые должны быть выкуплены в соответствии с законодательством, в обществах с ограниченной ответственностью — до выплаты действительной стоимости доли или части доли участника общества в случаях, предусмотренных законодательством.

Один из учредителей ООО «Энигма» на основании норм устава общества и законодательства РФ обратился к обществу с требованием выкупить его долю. Доля данного участника значительна, и ее выплата существенно изменит соотношение чистых активов компании с его уставным капиталом. Вполне вероятно, что величина чистых активов может стать меньше величины уставного капитала.

В такой ситуации не стоит выплачивать дивиденды до выплаты действительной стоимости доли участника.

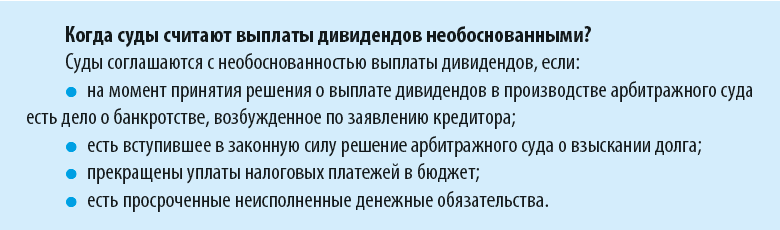

5. На день принятия решения о выплате дивидендов общество не отвечает признакам несостоятельности (банкротства) в соответствии с законодательством РФ о несостоятельности (банкротстве) или если указанные признаки не появятся у общества в результате выплаты дивидендов.

Это требование — еще один элемент законодательно установленной защиты интересов кредиторов. Если подобная выплата не наносит ущерба обычной хозяйственной деятельности, то чаще всего выплата дивидендов не будет опротестована.

Иная ситуация, если в ходе такой выплаты из организации уходят значительные средства, которые могли быть направлены на погашение кредиторской просроченной задолженности.

Компания выплатила дивиденды. В результате этой выплаты выбыло имущество значительной стоимости. На момент выплаты общество не было признано находящимся в стадии банкротства, чистые активы имели положительный результат.

Ситуацию рассмотрел суд. Он установил, что из состава активов должника в преддверии его банкротства без встречного предоставления со стороны граждан под видом дивидендов выбыло имущество значительной стоимости, т. е. кредиторам должника причинены убытки, выразившиеся в уменьшении активов должника, которые могли быть направлены на погашение задолженности (Постановление ФАС Восточно-Сибирского округа от 16.09.2011 по делу № А58-3587/09).

Шаг 2. Определите размер возможных дивидендов.

Чтобы определить размер возможных к выплате дивидендов, необходимо знать размер чистой прибыли общества.

В акционерных обществах чистая прибыль определяется по данным бухгалтерской (финансовой) отчетности общества.

В отношении ООО такого уточнения в законодательстве нет, но по факту даже трудно предложить какой-то иной подход. А ведь при этом есть и комментарии контролирующих органов на этот счет.

Например, в письме МНС РФ от 31.03.2004 № 22-1-15/597 указывается, что чистая прибыль определяется налогоплательщиком аналогично порядку, предусмотренному п. 23 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99[6], а именно по строке «Чистая прибыль (нераспределенная прибыль (непокрытый убыток))» Отчета о прибылях и убытках.

Аналогичное мнение было высказано в письме УМНС РФ по г. Москве от 08.10.2004 № 21-09/64877 «О порядке налогообложения дивидендов, выплачиваемых организацией».

Обратите внимание!

По Отчету о прибылях и убытках можно определить размер только чистой прибыли текущего года. А если речь идет о том, чтобы распределить чистую прибыль, накопленную за ряд лет, нерастраченную и трансформировавшуюся в нераспределенную прибыль, то необходимо обратить внимание на строку бухгалтерского баланса раздела III «Капитал и резервы» под номером 1370 «Нераспределенная прибыль (непокрытый убыток)». Именно по этой строке и можно будет посмотреть размер нераспределенной прибыли.

В упрощенном бухгалтерском балансе нет такой строки, зато есть строка 1300 «Капитал и резервы». Если из показателя, указанного по данной строке, вычесть известный размер уставного капитала, то при отсутствии у организации каких-то резервных фондов получим размер нераспределенной прибыли.

ООО «Космос» имеет право формировать упрощенную бухгалтерскую отчетность. По строке 1300 «Капитал и резервы» у нее отражено 2172 тыс. руб. При этом известно, что:

• уставный капитал организации равен 100 тыс. руб.;

• переоценку активов организация не проводила;

• добавочного и резервного капитала у компания не.

Следовательно, нераспределенная чистая прибыль ООО «Космос» составит 2072 тыс. руб. (2172 – 100).

Обратите внимание:

• в ООО дивиденды распределяются пропорционально вкладам участников в уставный капитал, если уставом не предусмотрено иное;

• в АО размер дивидендов не может быть больше размера, рекомендованного советом директоров (наблюдательным советом) общества[7].

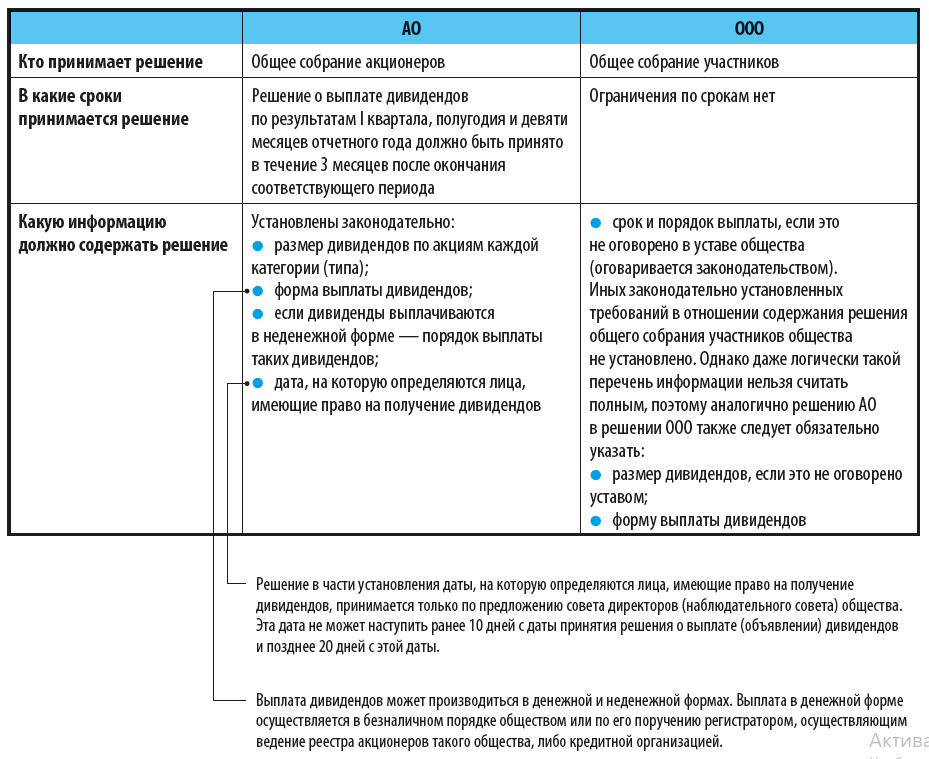

Шаг 3. Решение о выплате дивидендов.

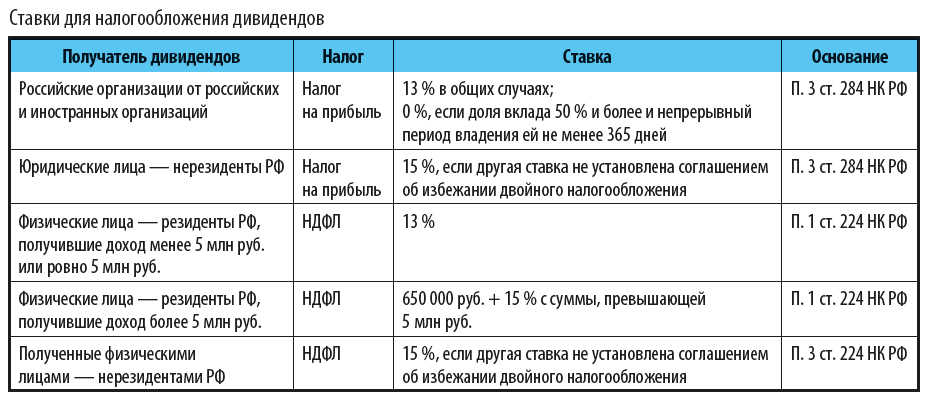

Шаг 4. Удержите налоги с дивидендов.

В первую очередь учтем, что со стороны выплачивающей организации дивиденды не признаются расходами для целей расчета налога на прибыль. Как мы уже говорили, они выплачиваются из чистой прибыли и не учитываются при определении налоговой базы (п. 1 ст. 270 НК РФ).

То есть выплата дивидендов для организации-плательщика не повлияет на налоговые обязательства по налогу на прибыль.

А вот у получателя дивидендов это будет доход, который облагается:

• НДФЛ — у физических лиц;

• налогом на прибыль — у юридических лиц.

Ставки налога приведены в таблице.

Шаг 5. Выплатите дивиденды.

Срок выплаты в АО и ООО различается.

В АО срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам — 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

В ООО срок выплаты части распределенной прибыли общества не должен превышать 60 дней со дня принятия решения о распределении прибыли между участниками общества.

Если уставом или решением общего собрания участников общества срок выплаты по оплошности или сознательно не определен, то этот срок будет считаться равным 60 дням со дня принятия решения о распределении прибыли между участниками общества.

Резюме

Чтобы выплатить дивиденды, следуйте алгоритму:

Шаг 1. Выясните, есть ли основания для выплаты дивидендов.

Шаг 2. Определите размер возможных дивидендов.

Шаг 3. Решение о выплате дивидендов.

Шаг 4. Удержите налоги с дивидендов.

Шаг 5. Выплатите дивиденды.

[1] Пункт 2 ст. 42 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» (в ред. от 02.07.2021, далее — Закон об АО), п. 1 ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 02.07.2021, далее — Закон об АО).

[2] См. письмо ФНС РФ от 05.10.2011 № ЕД-4-3/16389@.

[3] Письмо Минфина России от 14.10.2005 № 03-03-04/1/276.

[4] Пункт 1 ст. 29 Закона об ООО, п. 1 ст. 43 Закона об АО.

[5] Утвержден Приказом Минфина России от 28.08.2014 № 84н (в ред. от 27.11.2020).

[6] Утверждено Приказом Минфина России от 06.07.99 № 43н (в ред. от 08.11.2010, с изм. от 29.01.2018).

[7] Пункт 4 ст. 42 Закона об АО.