Главной причиной банкротства в большинстве случаев является нехватка у компании денежных средств для погашения обязательств перед государством, поставщиками и персоналом. Компании, имеющие положительные денежные потоки, даже при убыточной деятельности вполне могут работать до момента, когда поступление денег не сможет обеспечить своевременное выполнение этих обязательств, поэтому бюджет движения денежных средств является одним из главных финансовых бюджетов, входящих в систему бюджетирования. Но даже если компания не использует эту систему, она не сможет стабильно работать без прогнозирования движения денежных средств, поскольку только оно позволяет руководству управлять платежеспособностью компании и своевременно обеспечивать необходимый баланс между поступлением и расходом денег. Рассмотрим, как же разрабатывают такие прогнозы.

Виды денежных потоков и варианты планирования

Денежные потоки организации подразделяют на потоки по операционной, инвестиционной и финансовой деятельности.

Денежные потоки по операционной деятельности обеспечивают хозяйственную деятельность компании, поэтому включают в себя поступления денежных средств от покупателей за реализованные товары или оказанные услуги, а также их расход на погашение обязательств перед поставщиками, персоналом и государством. В долгосрочном периоде денежные потоки по операционной деятельности должны иметь положительное сальдо, т. е. нужно, чтобы поступление денег превышало их расход.

Денежные потоки по инвестиционной деятельности направлены на развитие бизнеса компании и поэтому в долгосрочной перспективе всегда имеют отрицательное сальдо, поскольку состоят из поступлений средств от реализации внеоборотных активов и расхода денег на их приобретение или создание.

Денежные потоки по финансовой деятельности используются для обеспечения платежеспособности компании в периоды, когда у нее не хватает поступлений денег для покрытия расходов по операционной и инвестиционной деятельности. Соответственно они состоят из поступлений заемных денег, а также их возврата кредиторам и уплаты процентов за пользование заемными средствами.

Есть два варианта получения информации для формирования прогноза движения денежных средств.

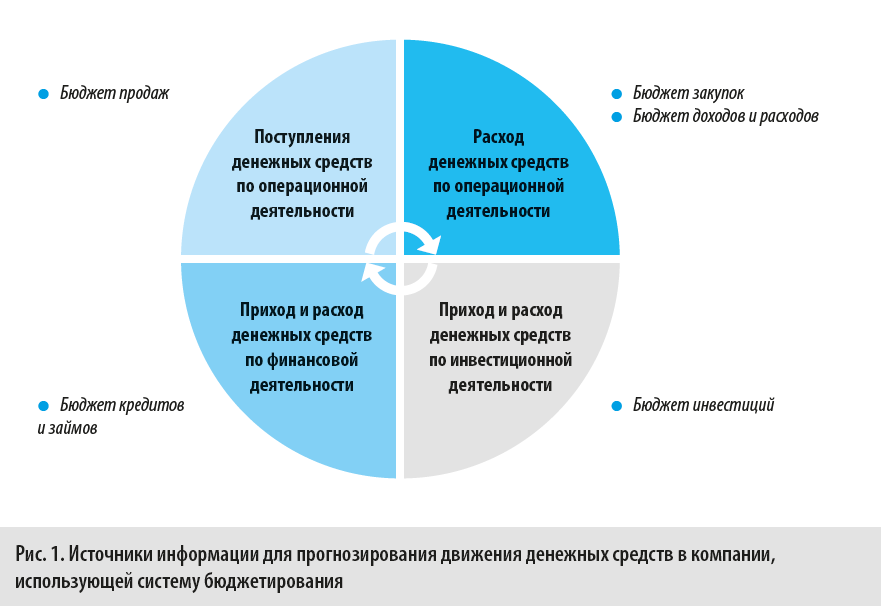

Вариант 1. Если компания использует систему бюджетирования, то основой для составления бюджета движения денежных средств (БДДС) являются показатели других бюджетов компании (рис. 1).

Преимуществом системы бюджетирования является возможность составлять прогноз движения денежных средств на период до одного года и своевременного выявлять риски кассовых разрывов при его корректировке по факту деятельности компании в течение года.

Вариант 2. Компании, которые не применяют систему бюджетирования, используют для составления прогноза движения денежных средств на предстоящий период данные своей учетной системы и прогнозные расчеты (рис. 2).

Основной недостаток данного варианта состоит в невозможности точного прогнозирования движения денежных средств на период, превышающий квартал, и, как следствие, отсутствии данных для управления платежеспособностью компании на более долгосрочную перспективу.

Алгоритм формирования прогноза движения денежных средств

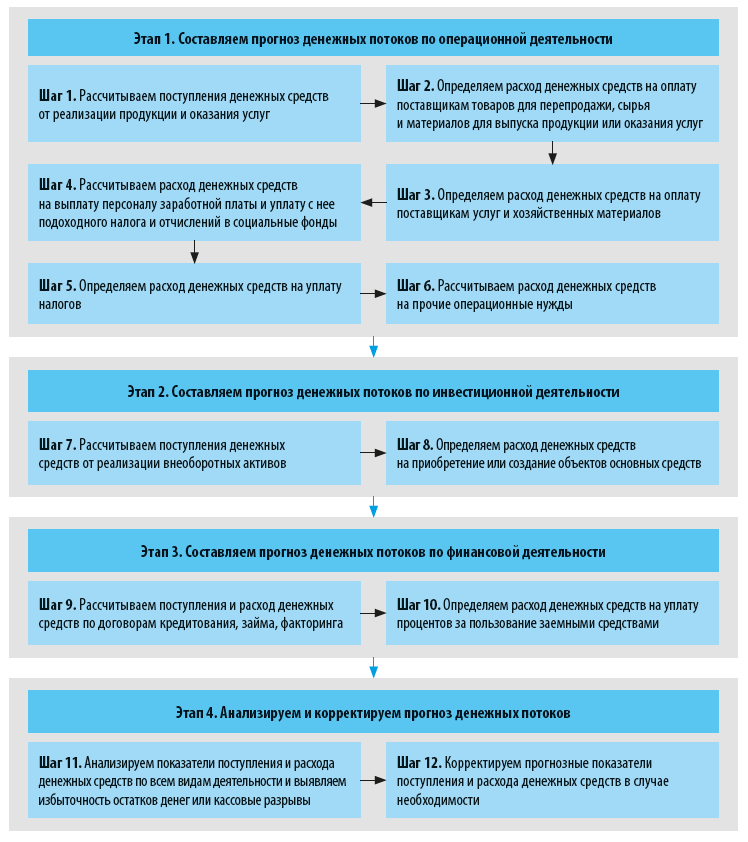

Сам алгоритм составления прогноза движения денежных средств мало зависит от варианта получения информации для него. Он выглядит так:

Рассмотрим подробнее каждый из этапов прогнозирования денежных потоков

Этап 1. Составляем прогноз денежных потоков по операционной деятельности

Шаг 1. Рассчитываем поступления денежных средств от реализации продукции и оказания услуг.

Для этого сначала нужно очистить сумму дебиторской задолженности покупателей от маловероятных и безнадежных к получению долгов, а затем распределить оставшуюся сумму по срокам погашения в течение планируемого периода. Далее на основании плана (бюджета) продаж прогнозируют суммы погашения покупателями задолженности по реализации продукции или оказанию услуг за плановый период.

Если у компании небольшое количество крупных и значительное число мелких покупателей, то целесообразно рассчитать поступления по каждому крупному покупателю исходя из договорных условий оплаты, а по остальным покупателям сделать общий расчет по коэффициенту погашения дебиторской задолженности, сложившемуся за прошедший отчетный период. В этом случае поступление денег от покупателей за планируемый период нужно рассчитывать по формуле

Поступление денег от покупателей = Погашение дебиторской задолженности крупными покупателями на начало периода + Погашение дебиторской задолженности крупными покупателями в планируемом периоде + Дебиторская задолженность прочих покупателей на начало периода × Коэффициент инкассации дебиторской задолженности прочих покупателей + Плановая сумма реализации продукции прочим покупателям × Коэффициент инкассации дебиторской задолженности прочих покупателей.

Если у компании большое количество покупателей, но при этом доля продаж каждому из них в общей величине продаж незначительна или компания занимается розничной торговлей, то расчет поступления денег от покупателей производится по более короткой формуле:

Поступление денег от покупателей = Дебиторская задолженность покупателей на начало периода × Коэффициент инкассации дебиторской задолженности покупателей + Плановая сумма реализации продукции покупателям × Коэффициент инкассации дебиторской задолженности покупателей.

Шаг 2. Определяем расход денежных средств на оплату поставщикам товаров для перепродажи, сырья и материалов для выпуска продукции или оказания услуг.

Здесь мы действуем по аналогии с расчетом поступления денег от покупателей, но только в качестве исходных данных используем величину кредиторской задолженности компании перед поставщиками на начало периода и план (бюджет) закупок на прогнозируемый период. По крупным поставщикам прогнозы погашения задолженности делаем индивидуально, а по мелким можно воспользоваться коэффициентами инкассации кредиторской задолженности, фактически сложившимися за прошедшие периоды. Формула расчета расхода денег будет следующей:

Выплаты поставщикам товаров или сырья и материалов = Погашение кредиторской задолженности крупным поставщикам на начало периода + Погашение кредиторской задолженности крупным поставщикам в планируемом периоде + Дебиторская задолженность прочим поставщикам на начало периода × Коэффициент инкассации дебиторской задолженности прочим поставщикам + Плановая стоимость закупки ТМЦ у прочих поставщиков × Коэффициент инкассации дебиторской задолженности прочим поставщикам.

Шаг 3. Определяем расход денежных средств на оплату поставщикам услуг и хозяйственных материалов.

Поставщики услуг и хозяйственных материалов — это арендаторы, лица, оказывающие коммунальные и транспортные услуги, услуги связи, охраны, по ремонту основных средств и т. д., а также поставщики ГСМ, запчастей, инвентаря и расходных материалов. Поскольку услуги и материалы очень разнообразны, прогнозы погашения задолженности чаще всего составляют отдельно по подгруппам поставщиков:

• Для поставщиков, суммы и сроки погашения обязательств перед которыми зафиксированы в договорах (аренда, охрана, абонентское обслуживание, коммунальные платежи), прогноз движения денежных средств составляется на основании содержания таких договоров.

• Для поставщиков, которые оказывают услуги или поставляют ТМЦ на регулярной основе (ГСМ, запчасти, связь, ремонт основных средств), плановые суммы расхода денег определяются по средней величине, сложившейся за аналогичные прошедшие периоды.

• Для поставщиков, которые оказывают услуги или поставляют ТМЦ не на постоянной основе (реклама, юридические услуги, обучение, закупка спецодежды или инструментов и т. п.), данные о закупках в планируемом периоде запрашиваются у менеджеров, работающих с ними. На основании этих данных и прогнозируется погашение кредиторской задолженности по поставкам.