Формирование финансового плана работы компании или денежных потоков инвестиционного проекта предполагает расчет потребности в оборотных средствах. Нередко для решения этой задачи используются периоды оборота краткосрочных активов и обязательств — фактические или планируемые. Существует еще один подход к расчету потребности в финансировании оборотного капитала, который не требует периодов оборота, базируется на данных отчетности предприятия и занимает минимум времени. О нем и поговорим.

Потребность в финансировании оборотного капитала предприятия в целом или отдельного проекта может быть определена детально или укрупненно.

Детальный и укрупненный подходы применяются в случае, если при описании денежных потоков предприятия или проекта доходы и затраты отражаются по методу начисления (по отгрузке), а не кассовым методом (не по факту притока и оттока денежных средств).

Детальный подход

Для детального планирования оборотного капитала необходима информация об условиях приобретения ресурсов, отгрузки и оплаты готовой продукции (услуг). Зачастую эта информация выражается в виде периодов оборота отдельных составляющих краткосрочных активов и обязательств. Прогнозные величины запасов, дебиторской и кредиторской задолженности определяются с использованием традиционных формул финансового анализа:

Запасы, ден. ед. = Период оборота запасов, дни × (Производственные затраты, ден. ед. / Продолжительность анализируемого периода, дни);

Дебиторская задолженность, ден. ед. = Период оборота дебиторской задолженности, дни × (Выручка, ден. ед. / Продолжительность анализируемого периода, дни);

Кредиторская задолженность, ден. ед. = Период оборота кредиторской задолженности, дни × (Производственные затраты, ден. ед. / Продолжительность анализируемого периода, дни).

На практике применяются различные модификации этих формул, например проводятся расчеты только по отношению к выручке или поэлементная детализация запасов, дебиторской и кредиторской задолженности.

В любом случае:

1) сначала определяется величина оборотного капитала на конец каждого планируемого периода (Запасы, ден. ед. + Дебиторская задолженность, ден. ед. – Кредиторская задолженность, ден. ед.);

2) затем рассчитываются изменения оборотного капитала от периода к периоду, которые включаются в денежные потоки финансового плана или инвестиционного проекта организации.

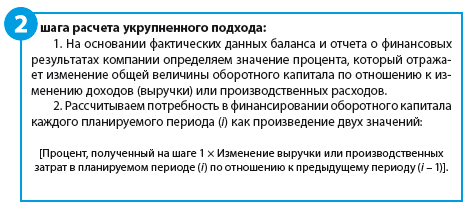

Укрупненный подход

Укрупненный подход позволяет определить потребность в финансировании оборотного капитала с меньшим объемом предварительных расчетов, в которых все периоды оборота краткосрочных активов и обязательств заменяются на единственный показатель — процент изменения оборотного капитала по отношению к изменению выручки или производственных затрат организации.

Пример реализации такого подхода при построении финансового плана предприятия — в табл. 1 (шаг 1) и 2 (шаг 2).

В расчетах шага 1, чтобы объективно оценить ситуацию, можно использовать стандартную бухгалтерскую либо управленческую отчетность. Как правило, анализируются данные за прошедший отчетный год, но это не обязательно — важно рассчитать процент на основании информации того отчетного периода, в котором условия управления оборотным капиталом были наиболее близки к планируемым.

К сведению

Если в предшествующем отчетном периоде имели место нетипичные для компании соотношения доходов, затрат и оборотного капитала (возникшие как результат выполнения разового особо выгодного либо нестандартно убыточного заказа, непривычно высоких сумм авансирования или задолженности по работам капитального характера и т. п.), имеет смысл определять процент по данным более ранних лет.

Таблица 1

Расчет фактического процента изменения оборотного капитала по отношению к изменению выручки и производственных расходов компании (шаг 1)

|

№ п/п |

Наименования строк |

Код |

31.12.2016 |

01.01.2016 |

|

Выдержка из баланса |

||||

|

|

II. Оборотные активы |

|

|

|

|

1 |

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

1150 |

1200 |

|

2 |

Денежные средства и денежные эквиваленты |

1250 |

11 783 |

20 332 |

|

3 |

ИТОГО оборотные активы |

1200 |

414 132 |

388 770 |

|

|

IV. Краткосрочные обязательства |

|

|

|

|

4 |

Заемные средства |

1510 |

161 654 |

162 473 |

|

5 |

ИТОГО краткосрочные обязательства |

1500 |

301 692 |

336 020 |

|

|

Выдержка из отчета о финансовых результатах |

За 2016 г. |

За 2015 г. |

|

|

6 |

Выручка |

2110 |

843 099 |

687 044 |

|

7 |

Производственные расходы1 (Себестоимость продаж + Коммерческие расходы + Управленческие расходы) |

2120, 2210, 2220 |

701 770 |

526 927 |

|

8 |

Оборотный капитал без учета денег и займов2 ((п. 3 – п. 1 – п. 2) – (п. 5 – п. 4)) |

|

261 161 |

193 691 |

|

9 |

Изменение оборотного капитала (п. 8) за период |

|

67 470 |

|

|

10 |

Изменение выручки (п. 6) за период |

|

156 055 |

|

|

11 |

Изменение производственных расходов (п. 7) за период |

|

174 843 |

|

|

12 |

Процент изменения оборотного капитала по отношению к изменению выручки |

п. 9 / п. 10 |

43 % |

|

|

13 |

Процент изменения оборотного капитала по отношению к изменению производственных расходов |

п. 9 / п. 11 |

39 % |

|

Обратите внимание:

1. В расчетах может быть использована общая величина производственных расходов отчета о прибылях (себестоимость продаж + коммерческие расходы + управленческие расходы) либо только себестоимость продаж.

Величина оборотного капитала определяется расчетами со всеми поставщиками предприятия, в том числе с теми, которые приводят к возникновению коммерческих и управленческих расходов в отчете о финансовых результатах (доставка и реклама продукции; аренда, освещение, отопление общехозяйственных зданий).

Расчеты будут справедливы как в случае роста (как в нашем примере), так и в случае сокращения доходов и расходов предприятия.

2. Привлекаемые кредиты и остаток денежных средств являются результирующими значениями при формировании денежных потоков, поэтому не участвуют в определении процента.

Таблица 2

Расчет потребности в финансировании оборотного капитала с использованием процента изменения оборотного капитала (шаг 2)

|

№ п/п |

Выдержка из отчета о движении денежных средств1 |

Факт 2016 г. |

План |

||

|

2017 г. |

2018 г. |

2019 г. |

|||

|

1 |

Выручка |

843 099 |

930 000 |

900 000 |

900 000 |

|

2 |

Производственные расходы |

(701 770) |

(760 000) |

(740 000) |

(740 000) |

|

3 |

Процент изменения оборотного капитала по отношению к изменению выручки2 |

43 % |

43 % |

43 % |

43 % |

|

4 |

Изменение потребности в финансировании оборотного капитала (п. 3 × [п. 1 (i – 1) – п. 1 (i)]) |

(67 470) |

(37 367) |

12 900 |

0 |

|

5 |

Налог на прибыль (20 % × (п. 1 – п. 2)) |

(28 266) |

(34 000) |

(32 000) |

(32 000) |

|

6 |

Амортизация в составе производственных затрат3 |

72 580 |

73 000 |

73 000 |

73 000 |

|

7 |

Денежный поток от операционной деятельности (сальдо денежных потоков от текущих операций)4 (п. 1 + п. 2 + п. 4 + п. 5 + п. 6) |

118 173 |

171 633 |

213 900 |

201 000 |

При расчетах необходимо учитывать следующее:

1. Применяется косвенный метод построения отчета.

Значения в скобках обозначают отток денежных средств, значения без скобок — приток.

2. Если в составе оборотного капитала предприятия наибольший удельный вес имеют дебиторская задолженность покупателей и полученные от покупателей авансы, логично использовать в расчетах процент по отношению к выручке.

Компания, рассмотренная в примере, выбрала этот вариант зависимости. В частности, значения строки 4 определены следующим образом:

- 2017 г.: 43 % × (843 099 – 930 000) = (37 367) — потребность в финансировании;

- 2018 г.: 43 % × (930 000 – 900 000) = 12 900 — высвобождение денежных средств.

Если оборотный капитал в большей степени состоит из материальных запасов, уплаченных поставщикам авансов и кредиторской задолженности перед поставщиками, имеет смысл выбрать процент по отношению к затратам.

В этом случае в строке 4 была бы заложена формула: 39 % × [п. 2 (i – 1) – п. 2 (i)].

Представленный подход, несмотря на простоту, учитывает ключевые закономерности финансового менеджмента:

- величина оборотного капитала предприятия зависит от размера выручки и производственных затрат;

- на денежные потоки влияет изменение величины оборотного капитала от периода к периоду; при росте объемов производства возникает потребность в финансировании оборотного капитала (отток денег), при сокращении оборотов наблюдается высвобождение финансовых ресурсов.

Условия управления оборотным капиталом инвестиционного проекта могут отличаться от фактических условий, сложившихся в компании на текущий момент. Этот факт можно учесть корректировкой значения процента.

3. Амортизация входит в состав производственных затрат, но не является оттоком денежных средств.

4. Выплаты процентов по долговым обязательствам, которые в российских стандартах учитываются в составе потоков от операционной деятельности (текущих операций), в данном случае были отражены в потоках от финансовой деятельности, что логично по экономической сути и разрешается международными стандартами.

Выводы

В случаях, когда допустимо укрупненное описание денежных потоков, расчет потребности в финансировании оборотного капитала процентом от изменения доходов или расходов экономически обоснован и достаточно удобен. К таким случаям можно отнести, например, оценку стоимости компании методом дисконтированных денежных потоков, проведение экспресс-оценки инвестиционного проекта.

Процент изменения оборотного капитала определяется на основании той же информации, что периоды оборота краткосрочных активов и обязательств, поэтому степень достоверности полученного процента та же самая, что у расчетных показателей оборачиваемости.

Как любая упрощенная методика, предложенный подход имеет ограничение, снижающее точность получаемого результата: предполагается, что условия управления оборотным капиталом в будущем останутся неизменными по сравнению с проанализированным фактическим периодом. Ухудшение или улучшение состояния расчетов с покупателями и поставщиками или управления запасами можно выразить, соответственно, увеличением или уменьшением значения процента, но достоверно определить это изменение сложно.

Можно определить проценты для отдельных периодов в течение года и применять их для аналогичных планируемых интервалов. Это актуально, если в связи с отраслевыми особенностями условия управления оборотным капиталом организации в отдельных периодах года существенно различаются.

Возможны и иные модификации, которые экономист предприятия посчитает обоснованными.