Как рассчитать размер денежных средств, которые можно вывести из оборота компании (например, для выплаты дивидендов), без ущерба для бизнеса?

Денежные средства компании — самые ликвидные ее активы. Это связано с тем, что деньги являются всеобщим эквивалентом при обмене товарных стоимостей, универсальным средством обращения и платежа. Денежная форма расчетов активно используется как государством, так и гражданами, как внутри страны, так и во внешнем экономическом обороте.

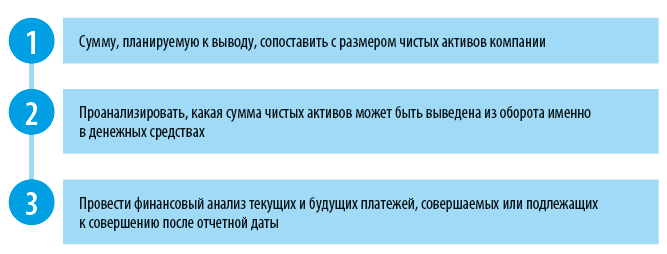

Когда компании нужно рассчитать, какую сумму денег можно вывести из оборота, необходимо предварительно:

Рассмотрим подробно необходимые расчеты по каждому из трех указанных действий.

1. Сопоставляем сумму, планируемую к выводу, с размером чистых активов компании

Этот расчет нужен обязательно, если решено выплатить дивиденды участникам (акционерам) компании. Это обязательство компании основано на ограничениях в законодательстве: если размер чистых активов компании на дату принятия решения или выплаты дивидендов будет меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения, то принимать решение о распределении прибыли между участниками общества (акционерами) нельзя[1].

Обратите внимание!

Для того чтобы определить свободные денежные средства, рекомендуется производить расчет чистых активов на отчетную дату, наиболее приближенную к планируемому периоду вывода денежных средств.

Для понимания сути данного расчета рассмотрим основные понятия.

Чистые активы — один из важнейших показателей финансово-экономического состояния компании. Они рассчитываются в соответствии с Порядком определения стоимости чистых активов (далее — Порядок)[2].

Стоимость чистых активов определяется по данным бухгалтерского учета как разность между величиной принимаемых к расчету активов компании и величиной принимаемых к расчету ее обязательств (п. 4, 7 Порядка).

При этом активы и обязательства принимаются к расчету по стоимости, подлежащей отражению в бухгалтерском балансе компании (в нетто-оценке, за вычетом регулирующих величин), исходя из правил оценки соответствующих статей бухгалтерского баланса. Данные по забалансовым счетам к расчету не принимаются (п. 4 Порядка).

Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей по взносам в уставный капитал, по оплате акций (п. 5 Порядка).

Принимаемые к расчету обязательства включают все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества (п. 6 Порядка).

Величина чистых активов (ЧА) рассчитывается по формуле:

ЧА = (Авн + Аоб – ДЗУ) – (До + Ко – ДБП),

где Авн — итог раздела I бухгалтерского баланса («Внеоборотные активы»);

Аоб — итог раздела II бухгалтерского баланса («Оборотные активы»);

ДЗУ — дебиторская задолженность учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал) либо по оплате акций;

До — итог раздела IV бухгалтерского баланса («Долгосрочные обязательства»);

Ко — итог раздела V бухгалтерского баланса («Краткосрочные обязательства»);

ДБП — доходы будущих периодов, признанные предприятием в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

Таким образом, чистые активы — ключевой показатель деятельности любой коммерческой организации. Он показывает, насколько активов больше, чем обязательств, покрытие которых должно быть обеспечено наличием этих активов. То есть организация не должна изымать из оборота денежные средства в величине, превышающей сумму рассчитанных чистых активов. Это и будет первым основным ориентиром для определения размера свободных денежных средств, возможных для вывода из оборота компании.

Показатель чистых активов также характеризует общее экономическое состояние компании:

• положительный показатель говорит об устойчивости компании и возможности выплатить дивиденды в размере чистых активов;

• отрицательные чистые активы — признак несостоятельности компании, зависимости от кредиторов и недостатка собственных средств.

При отрицательном показателе размера чистых активов более 3-х лет возникают риски предъявления кредиторами требований о досрочном погашении обязательств и ликвидации компании.

Для оперативного ежегодного мониторинга наличия свободных денежных средств, исходя из размера чистых активов, можно использовать данные годового отчета компании. Отчет также показывает динамику этого показателя за последние годы. Так, в годовой отчет ООО к общему годовому собранию участников[3] и в годовой отчет АО к общему годовому собранию акционеров[4] обязательно включается раздел о состоянии чистых активов общества, в котором указываются показатели, характеризующие динамику изменения стоимости чистых активов и уставного капитала общества за три последних завершенных финансовых года.

Рассмотрим на примере порядок расчета чистых активов, чтобы выяснить, можно ли выплатить дивиденды.

Компания «Наша фирма» планирует выплатить дивиденды своим учредителям в июле. В этом случае рассчитывать размер чистых активов будем по состоянию на 30 июня 2022 г.

Согласно Уставу в компании составляется промежуточная бухгалтерская отчетность и выплачиваются промежуточные дивиденды.

Согласно решению общего собрания участников компании общая сумма дивидендов составляет 500 000 руб.

Для расчета чистых активов используются данные промежуточной полугодовой бухгалтерской отчетности на 30.06.2022 (табл. 1).

[1] Статья 29 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 16.04.2022; далее — Федеральный закон № 14-ФЗ), ст. 43 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» (в ред. от 07.10.2022; далее — Федеральный закон № 208-ФЗ), п. 3 ст. 102 Гражданского кодекса РФ (далее — ГК РФ).

[2] Утвержден Приказом Минфина России от 28.08.2014 № 84н (в ред. от 27.11.2020).

[3] Пункт 3 ст. 30 Федерального закона № 14-ФЗ.

[4] Пункт 4 ст. 35 Федерального закона № 208-ФЗ.