Сейчас с зарубежным ПО сложно, поэтому предприниматели используют отечественные решения. Одним из таких решений является автоматизированный платежный календарь. С помощью каких инструментов можно составлять платежный календарь, читайте в статье.

Что важнее для компании: прибыль или деньги на расчетном счете?

В новых реалиях ответ очевиден — деньги. Именно сейчас любой компании очень важно оставаться ликвидной — своевременно исполнять свои финансовые обязательства, быстро рассчитываться с сотрудниками, своевременно платить налоги, взаимодействовать с поставщиками.

Факты — упрямая вещь: убыточные в перспективе компании с высокой оборачиваемостью операционного капитала держатся на плаву, а прибыльные бизнесы с высокой маржой, но опустевшими счетами погибают под гнетом кассовых разрывов.

Обеспечить ликвидность — непростая задача. Она решается через планирование: сколько денег компания получит в ближайшее время и какие обязательства ей нужно срочно выполнить.

Различные учетные инструменты позволяют видеть приближающиеся финансовые ямы и своевременно их предотвращать. Проинформирован значит вооружен.

Что такое платежный календарь и как он помогает планировать средства?

Платежный календарь — один из главных инструментов для планирования финансовых потоков с разбивкой по дням. Такой контроль помогает заблаговременно определять дефицит денежных средств (кассовый разрыв). В нем отображаются:

• все платежи, которые нужно выполнить;

• денежные средства, доступные на расчетном счете;

• планируемые поступления.

В платежном календаре собственник видит все планируемые расходы, условия этих платежей, срок, на который те или иные платежи можно отодвинуть. Там же отображаются планируемые поступления денежных средств.

Видя планируемые поступления и то, какие из обязательств точно можно отложить, собственник может принять правильные решения о том, как проводить коммуникацию со своими поставщиками, кому и что обещать.

Как составлять платежный календарь? Платформы и инструменты

Для начала вполне подойдет и Microsoft Excel. Создайте структуру платежного календаря (в колонках — дни и недели, в строках — контрагенты, статьи, договоры), а затем вручную зафиксируйте остаток денег на начало периода, планируемые поступления и платежи, прогнозируемый остаток на вечер каждого дня или недели.

Стоит учитывать, что когда штат компании увеличивается до 50 человек и более, все рабочие процессы усложняются.

Это же происходит и с платежным календарем — один человек уже не успевает его заполнять, а несколько мешают друг другу, увеличивается вероятность возникновения ошибок, и есть смысл перейти на специализированное программное обеспечение.

До событий прошлого года в России были популярны западные системы — немецкая SAP, американские Oracle и Axapta. В SAP для работы с платежным календарем подходят модули Treasury and Risk Management и Cash Management. В Oracle отдельного модуля казначейства нет, но есть подсистема, встроенная в решение Oracle E-Business Suite. В Microsoft Axapta AX тоже есть свои мощные инструменты.

Сейчас предприниматели используют отечественные решения. На российском рынке есть четыре главных решения с продвинутыми модулями казначейства. Все они основаны на платформе 1С:

• 1С:ERP Управление предприятием 2;

• 1С Управление холдингом;

• 1С:ERP. Управление холдингом (относительно свежее решение-гибрид, включающее функционал двух предыдущих);

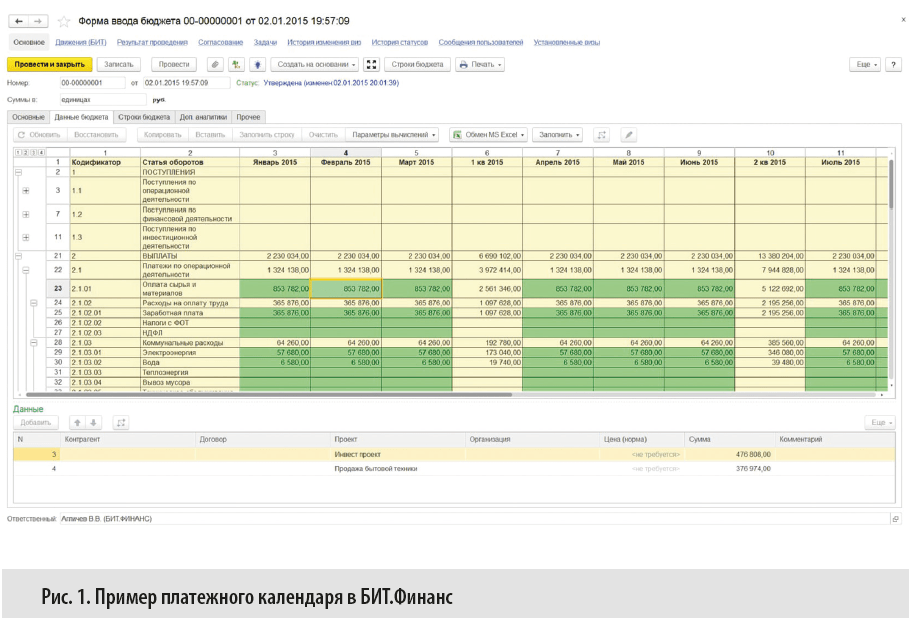

• БИТ.Финанс (Стандарт / ПРОФ / Холдинг / Управленческий учет / МСФО) (рис. 1).

Это тоже не «темные лошадки», а мощные инструменты, проверенные тысячами компаний как в России, так и за рубежом.

Три совета, как использовать платежный календарь эффективнее

1. Подключайте к ведению платежного календаря собственника и/или директора.

Календарь должен быть доступен не только казначею — вовлекайте собственника или директора, чтобы они тоже видели картину текущей ситуации, были в курсе планируемых поступлений и текущих запросов на расходы.

2. Детализируйте календарь, разбивайте его даже не на недели — на дни.

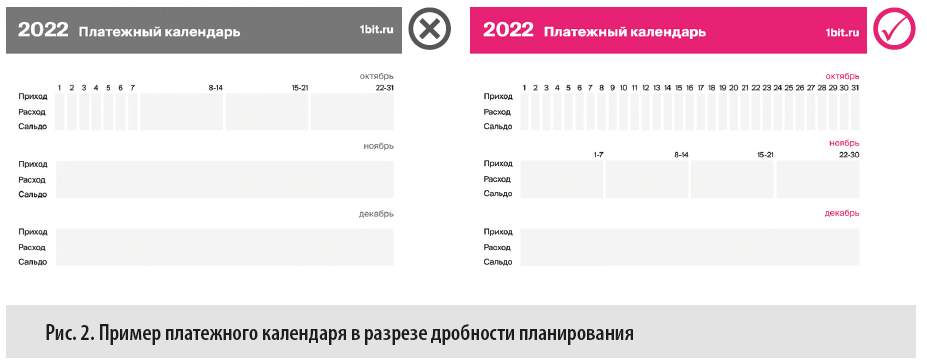

Классика планирования выглядит так: горизонт 2–3 месяца, первый месяц разбит на недели, а первая неделя — на отдельные дни.

Оптимальный вариант — и второй месяц раскладывать понедельно, а первые 2–3 недели планировать с точностью до дня (рис. 2).

3. Включите в платежный календарь аналитические показатели, работающие на опережение.

Это может быть, к примеру, показатель условной выручки (у каждой компании эти показатели свои). Этого показателя нет ни в управленческой отчетности, ни в отчете о прибылях-убытках, ни в отчете о движениях денежных средств. Но для понимания, как будет выглядеть ситуация через несколько месяцев, это, однозначно, важно.

Нужно ли автоматизировать платежный календарь?

Начинать работать с платежным календарем можно и без специальных инструментов, но у программах по автоматизации есть свои преимущества:

1. Прозрачность. Настройка прав доступа помогает в принципе избегать ошибочных изменений данных, а по аудиторскому следу можно отследить, какие изменения все же произошли, кто и когда их внес, какие значения были до этого. Это сильно снижает уровень ошибок из-за человеческого фактора и упрощает работу.

2. Интеграции. Календарь может сам смотреть в другие модули информационной системы, сопоставлять данные и автоматически доносить до казначея важную информацию. К примеру, система подсказывает, на какой срок можно перенести платежи без штрафных санкций, и это существенно помогает в балансировании платежной позиции.

3. Автоматические сервисы. Можно переносить платежи между периодами или статьями по клику мыши, разделять планируемый платеж на несколько платежных позиций в разные даты (постепенная частичная оплата) с возможностью тут же пересчитать плановые остатки по расчетным счетам.

Платежный календарь и коммерческий отдел

На первый взгляд, коммерсанты всегда находятся в некотором противостоянии с финансистами. Это вечный конфликт фронт-офиса и бэк-офиса: финансовый отдел пытается все контролировать, а коммерческому это не нравится.

Для платежного календаря коммерческий отдел является в первую очередь поставщиком данных, а не выгодоприобретателем. Выстраивание коммуникации с коммерсантами в прямых интересах финансового директора, и он может это делать, например, поощряя их премиями по KPI.

Однако в некоторых отраслях платежный календарь становится важным инструментом и в руках представителей коммерческих отделов. Среди них, например, торговля электроникой и бытовой техникой.

Для казахстанской компании Technodom, ведущей сети магазинов электробытовой и компьютерной техники в Средней Азии, компания «Первый Бит» автоматизировала процессы, связанные с получением бонусов от вендоров. Ключевую роль в этом сыграл именно платежный календарь.

Обычаи рынка электроники таковы, что розничные магазины зарабатывают в основном не на фронт-марже (фактической разницей между закупочной стоимостью и выставленной ценой), а на бэк-марже — ретро-выплатах и ретро-бонусах, премиях и компенсациях от вендоров и производителей.

Таким образом поставщики поощряют тех партнеров, которые действительно успешно продают их товар.

Помимо бонусов самим магазинам, бренды и оптовики могут компенсировать скидки, спонсировать надбавки для конкретных продавцов, которые продают их товары активнее, чем товары конкурентов, оплачивать оформление тематических зон.

Работа с ретроспективными выплатами — это сложный процесс, включающий переговоры с поставщиками, креативную и планировочную работу, но от него порой приходит больше прибыли, чем от первоначальной наценки.

Всем этим занимаются категорийные менеджеры под руководством коммерческого директора. Платежный календарь позволяет им отслеживать траты на промо-акции и премии сотрудникам, а также видеть, когда ожидаются компенсации этих затрат от поставщиков.