Есть люди, которые каждый месяц спускают всю зарплату под ноль, и есть такие же бизнесы: всю прибыль тратят на дивиденды и ничего не оставляют на развитие, налоги или черный день. А есть те, кто распоряжается деньгами по-взрослому: откладывают на будущие расходы, черный день, масштабирование бизнеса или модернизацию мощностей. У них обычно дела идут получше.

В статье расскажем, как тоже стать финансово взрослым. В этом поможет система распределения прибыли по фондам и счетам.

Фонды — это копилки, как конверты в личных финансах

Наверняка вы слышали о таком способе ведения личных финансов, как система конвертов: нужно завести несколько конвертов и в каждый откладывать часть зарплаты. В первый конверт положить на отпуск, во второй — на лечение, в третий — на обучение, в четвертый — на черный день и т. д. В бизнесе тоже есть похожая система, но только не с конвертами, а с фондами.

Фонды — это копилки компании на определенные цели или будущие расходы, например, открытие нового бизнеса, масштабирование, модернизацию, амортизацию, на случай кризиса.

Один фонд — одна цель

С фондами важно действовать исходя из цели. Без нее вряд ли получится регулярно откладывать часть прибыли и не залазить в фонд. Цель определяет и сумму, и срок, на который создается фонд.

Например, если компания знает, что через полгода ей нужно полностью обновить технику в офисе, она может создать фонд для покупки техники. Определить сумму, условно 6 млн руб., и каждый месяц перечислять в фонд по миллиону. Тогда через полгода она спокойно купит технику, не вытаскивая деньги из оборота.

Цель мотивирует копить и одновременно с этим помогает ответить на три вопроса:

Узнать больше:

• На что копим?

• Сколько денег нужно?

• К какой дате?

При этом цель может быть любой. Одни компании копят на масштабирование, другие — на роскошный корпоратив с яхтами в Карибском море и Меладзе. Так тоже можно. Но чаще всего бизнес копит на что-то из этого списка:

• масштабирование;

• открытие нового бизнеса;

• открытие новых точек;

• замена и ремонт оборудования;

• обучение сотрудников;

• оплата налогов;

• досрочное погашение кредитов;

• накопление резервов на случай кризиса;

• покрытие расходов будущих периодов, например, в сезонном бизнесе;

• выплата дивидендов.

Если же копить просто на что-то, чтобы было, руки так и будут чесаться достать деньги из фонда на конкретное и более важное, чем что-нибудь.

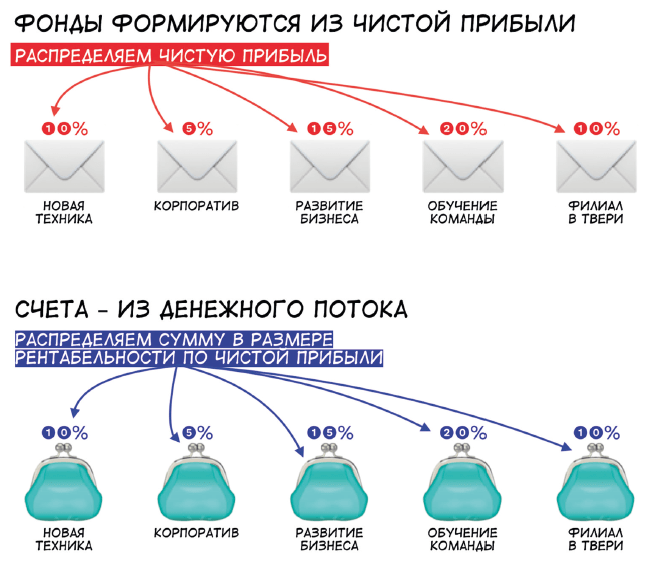

Фонды формируются из чистой прибыли

Фонды — это всегда про распределение чистой прибыли. Есть прибыль — есть фонды. Нет прибыли — увы, распределять нечего. Понять, что к чему, помогает ОПиУ — отчет о прибылях и убытках, он и показывает, есть ли у компании прибыль и сколько.

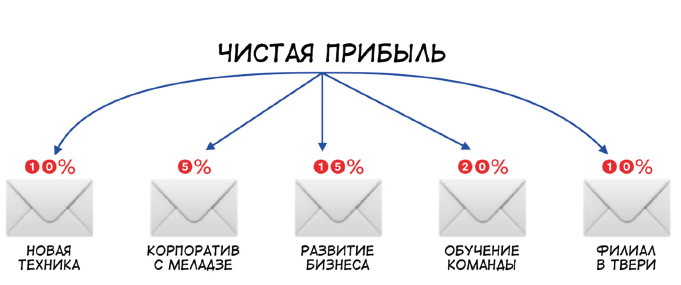

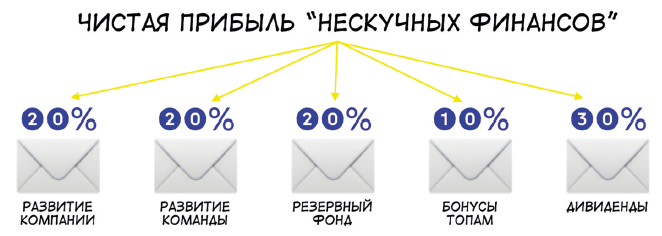

Если прибыль есть, компания может распределять ее по фондам. Для этого она оценивает, сколько у нее прибыли и в какой пропорции в какой фонд стоит отчислять. Например, мы в «Нескучных финансах» используем такую пропорцию:

Но каких-то правил тут нет. Ваша пропорция может быть любой, всё зависит от целей.

Предположим, бизнес сезонный: летом, весной и осенью выручка есть, а зимой одни расходы на аренду и зарплату. В месяц у компании есть 2 млн руб. чистой прибыли. Она может поставить себе такие цели:

• покрытие расходов будущих периодов (зимы);

• развитие компании.

И распределить чистую прибыль в такой пропорции:

• 30 % — реинвестировать обратно в бизнес, на операционку;

• 35 % — в фонд на развитие бизнеса;

• 35 % — в фонд на расходы будущих периодов.

Тогда у нее будут деньги и на текущую работу, и на покрытие зимних расходов, и на развитие.

Хоть правил по пропорциям и нет, но есть совет по сумме для резервного фонда. О нем в следующем разделе.

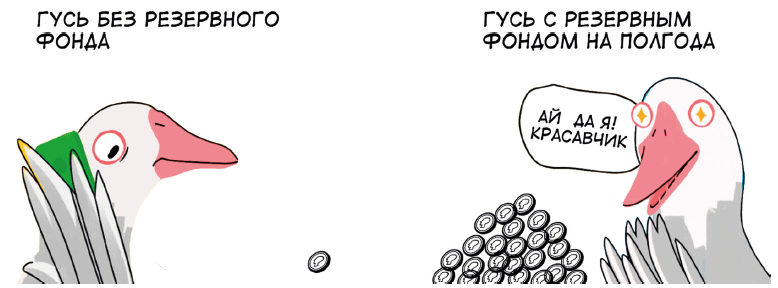

Резервного фонда должно хватать на 3–6 месяцев без выручки

Резервный фонд — это финансовая подушка безопасности бизнеса. Она помогает переживать сложные времена: пандемии, кризисы, специальные операции. Мы советуем заводить такой фонд всем компаниям.

Если у компании есть резервный фонд, она может платить по счетам, даже если в кассе весь месяц не было денег. Например, рестораны с резервными фондами смогли выжить в пандемию: они платили арендодателям и сотрудникам, хотя выручки совсем не было из-за локдауна.

И по резервному фонду у нас есть совет: его должно хватать на 3–6 месяцев жизни без выручки. Точную сумму рассчитывают так:

Резервный фонд = Постоянные расходы компании × Количество месяцев без выручки.

Постоянные — это те расходы, которые не зависят от выручки. Например, аренда, зарплата юриста, бухгалтера или коммуналка. Даже если у компании совсем не будет выручки, за всё это придется платить.

3–6 месяцев — это универсальный срок, но некоторые компании копят резервный фонд на год работы, а некоторые — только на месяц. Тут все зависит от возможностей бизнеса.

К каждому фонду нужно завести счет

Цели поставили, пропорцию определили и фонды завели в табличке. Но пока всё это виртуальные вещи. Чтобы они стали реальными и покрывались деньгами, нужно завести счета — под каждый фонд отдельный — и пополнять его с поступлений.

И тут обычно возникает вопрос: а как отщипывать деньги от поступлений? Ведь нам приходит не чистая прибыль, а просто деньги. Ответ — рентабельность по чистой прибыли.

Рентабельность по чистой прибыли как раз показывает, какой процент прибыли содержится в выручке компании. Рассчитывается по формуле:

Рентабельность = Чистая прибыль / Выручка × 100 %.

В мае компания заработала 10 млн руб. выручки и 2 млн руб. чистой прибыли, ее рентабельность будет такой:

2 млн руб. / 10 млн руб. × 100 % = 20 %.

Рентабельность в 20 % означает, что 20 % от поступлений — это будущая чистая прибыль компании. Значит, именно такой процент от денежного потока можно распределять по фондовым счетам.

Допустим, наша компания забирает 20 % от поступления в 1 млн рублей — это 200 000 руб. Дальше она распределяет их по выбранной пропорции, к примеру:

10 % на черный день — это 20 000 руб.;

30 % на развитие — это 60 000 руб.;

10 % на обучение — это 20 000 руб.;

50 % на дивиденды — это 100 000 руб.

Эти суммы компания переводит на счета фондов. И тут нужно решить, как часто она будет это делать: каждый день, раз в неделю, раз в две недели или в конце месяца?

Для дивидендов тоже можно завести фонд и счет

Мы говорили, что фонды создаются под определенные цели. И выплата дивидендов тоже может быть такой целью. К примеру, мы решаем, что 20 % от чистой прибыли уходят на дивиденды, создаем фонд и счет под него.

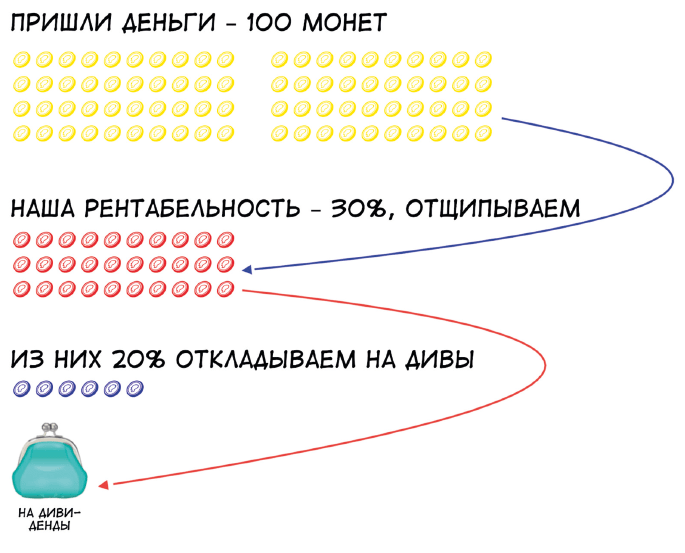

Дальше считаем: например, наша рентабельность по чистой прибыли 30 %, значит, нужно умножить остаток денег на 30 %, затем на 20 % и эту сумму отложить на дивиденды.

И эти дивиденды уже можно выплачивать собственникам, например, раз в неделю.

Дивиденды можно выплачивать раз в неделю, если у вас ИП. Для ООО правила другие, их описывает закон «Об обществах с ограниченной ответственностью»[1]).

Как не проесть всю прибыль

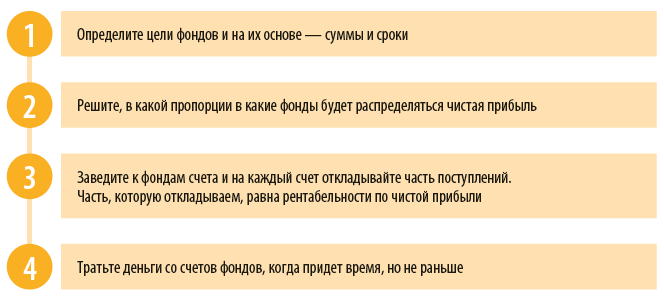

Итак, чтобы не потратить прибыль бизнеса на что-то второстепенное, стоит завести фонды с приоритетными целями, например, на развитие, черный день, дивиденды, расходы будущих периодов. Алгоритм тут такой:

Такая система фондов и счетов позволяет компании распоряжаться прибылью по-взрослому: не тратить на что попало, заботиться о будущем и всегда иметь деньги на решение первостепенных задач.

[1] Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 02.07.2021, с изм. 25.02.2022).