Оптимизация объемов задолженности является ключевой задачей управления финансами любого бизнеса. Если провести комплексный анализ состояния задолженности бизнеса, то по его результатам можно управлять долгами компании за счет оптимизации ее кредитной политики и выявления скрытых резервов для успешной конкуренции на рынке. Рассмотрим, как это выглядит на практике.

Почему необходимо оптимизировать задолженность бизнеса?

Высокая конкуренция между компаниями, существующая во многих сегментах рынка, вынуждает их менеджмент искать, предлагать и предоставлять своим клиентам лучшие условия сотрудничества, чем могут предоставить конкуренты. Гибкая система кредитования покупателей является одним из основных конкурентных преимуществ в части финансовых условий сотрудничества. Именно предоставление различных видов кредитов, отсрочек или рассрочек платежей помогает компаниям привлекать новых клиентов и удерживать имеющихся.

Однако кредитование покупателей отвлекает финансовые ресурсы из операционного оборота, создает различия между учетными (бухгалтерскими) и реально-денежными значениями показателей деятельности компании. В связи с тем, что до момента поступления денег на счета или в кассу предприятия процесс реализации фактически еще не окончен, у компании-продавца возникает дебиторская задолженность, а у компании-покупателя — кредиторская.

Получается, что кредитование покупателей имеет как положительную, так и отрицательную сторону. С одной стороны, кредитование клиентов помогает увеличивать объемы реализации продукции, выручку от нее. С другой стороны, оно создает дополнительные расходы и увеличивает финансовые риски, так как несвоевременная оплата (или неоплата) дебиторской задолженности покупателями влечет проблемы с погашением имеющейся кредиторской задолженности, что, в свою очередь, обусловливает риск банкротства бизнеса.

В связи с этим главной целью оптимизации дебиторской и кредиторской задолженности компании является поиск такого соотношения между размером и сроками задолженности, при котором бизнес сможет добиться наилучших финансовых результатов, сохраняя при этом финансовые риски неплатежей на приемлемо низком уровне.

В результате оптимизации задолженности компании преимущества, получаемые от кредитования покупателей для увеличения объемов сбыта продукции, должны быть больше, чем совокупные финансовые затраты. Только в этом случае бизнес может стабильно функционировать и развиваться.

Для достижения данной цели компании необходимо решить следующие задачи:

• сформировать свою собственную систему кредитования покупателей, при которой размеры и продолжительность отсрочек платежей позволяют максимизировать выручку от реализации и операционную прибыль;

• установить максимально допустимый размер задолженности как бизнеса в целом, так и отдельных ключевых клиентов;

• разработать и внедрить эффективную процедуру оплаты выставляемых счетов и контроля своевременности платежей;

• оптимизировать сроки расчета покупателей для ускорения оборачиваемости дебиторской задолженности;

• разработать и внедрить методику кредитного анализа потенциальных и имеющихся клиентов для их дифференциации по кредитному рейтингу и уровню рисков неплатежей;

• регулярно проводить анализ фактической дебиторской задолженности в различных срезах аналитики (по объему задолженности, срокам ее возникновения, видам продукции, контрагентам и др.);

• разработать систему финансового контроля исполнения договоров, выставления претензий и проведения мероприятий по взысканию просроченной дебиторской задолженности;

• регулярно проводить анализ платежеспособности и финансовой устойчивости бизнеса, влияния имеющейся дебиторской и кредиторской задолженности на финансовые показатели компании.

Как сформировать кредитную политику компании?

Оптимизация кредитной политики — это первый этап процесса оптимизации всей задолженности предприятия. Именно от размеров и сроков кредитования покупателей в конечном счете зависит величина дебиторской задолженности, которая, в свою очередь, определяет размер кредитов и займов, полученных предприятием.

При эффективной кредитной политике размер дебиторской задолженности компании всегда меньше установленной величины, а ее финансовые риски минимальны.

Формирование кредитной политики компании — часть стратегии бизнеса. При этом выбранную модель кредитования клиентов следует систематически корректировать в зависимости от полученных компанией финансовых результатов деятельности, ее финансового состояния и макроэкономических факторов ведения бизнеса.

Конкретный тип кредитной политики выбирают собственники и менеджмент компании. Принято различать три типа кредитования покупателей:

1. При консервативном типе кредитной политики приоритетом является минимизация финансовых рисков. Исходя из этого, покупателей кредитуют в незначительных объемах: как правило, кредитование доступно только особо ценным клиентам. Как следствие величина дебиторской задолженности поддерживается на минимальном уровне. Достоинством данного типа кредитной политики является минимизация финансовых потерь и затрат на взыскание просроченной задолженности.

2. Умеренный тип кредитной политики применяют для поддержания достигнутого бизнесом объема реализации продукции при среднем уровне кредитных рисков. Этот тип применяют большинство компаний, которые достигли стабильности и устойчивости развития.

3. При агрессивном типе кредитной политики компании идут на значительные финансовые риски для максимизации объемов реализации и увеличения доли рынка. Как правило, данный тип кредитования покупателей применяют новые предприятия, при выходе на новые рынки или территории, старте продаж нового продукта.

Обратите внимание

Чем выше конкуренция на рынке, тем чаще компании вынуждены выбирать агрессивный тип кредитной политики, и, наоборот, монополистичный рынок способствует консервативной кредитной политике.

Ключевыми факторами, которые следует учитывать при выборе типа кредитной политики, являются:

• макроэкономические условия, главное из которых — уровень платежеспособности населения;

• конкурентоспособность выпускаемой продукции (выполняемых работ, оказываемых услуг), а также динамика спроса на нее;

• производственный потенциал предприятия, то есть способность увеличить производство продукции при росте объемов реализации за счет кредитования покупателей;

• финансовое состояние компании, в первую очередь ее финансовая независимость от заемного капитала;

• отношение собственников бизнеса к финансовым рискам (то, какой уровень этих рисков они считают приемлемым).

После выбора типа кредитной политики необходимо дифференцировать всех покупателей по группам. При этом надо учитывать, что у различных покупателей разные потребности в объемах закупки продукции (работ, услуг) и финансовые возможности по срокам оплаты. В связи с этим необходимо определить критерии дифференциации покупателей по группам и определить условия коммерческого кредитования для каждой из них. Это делают, как правило, в следующей последовательности:

1) выбирают показатели, с применением которых покупателей будут относить к определенным группам. Как правило, покупателей делят на группы по уровню их кредитоспособности;

2) определяют диапазоны кредитоспособности для каждого кредитного рейтинга;

3) формируют условия коммерческого кредитования для каждого кредитного рейтинга (максимальные размер и срок предоставления кредита, система скидок и штрафов).

На заключительном этапе формирования кредитной политики проводят прогнозную оценку ее эффективности. Анализ эффективности кредитования покупателей необходим также при любых корректировках кредитной политики. Как уже говорилось, оптимизация кредитной политики сводится к тому, чтобы рост доходов и прибыли от изменения условий кредитования покупателей превышал общие затраты на взыскание просроченной дебиторской задолженности и т. п. Только в этом случае изменение кредитной политики целесообразно.

Существуют разные методики оценки эффективности изменения кредитной политики. Каждая компания может выбрать из них наиболее подходящий способ или разработать свой собственный.

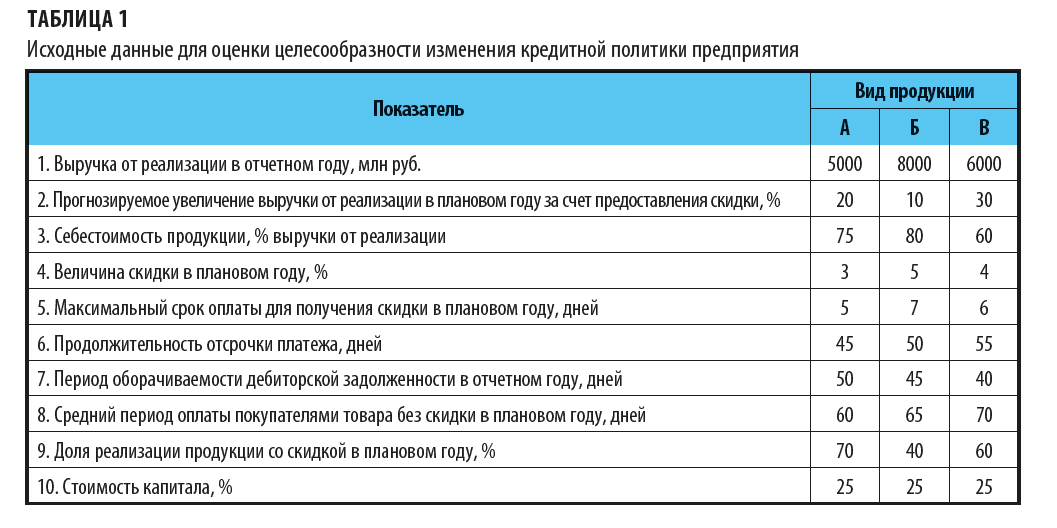

Производственная компания «Версаль» и в отчетном, и в плановом году выпускает три вида продукции: А, Б и В.

В отчетном году кредитная политика предприятия предусматривала предоставление различным группам покупателей отсрочки платежа на 45, 50 и 55 дней (в зависимости от вида приобретаемой продукции).

В плановом году предложено предоставлять скидку в размере от 3 до 5 % тем покупателям, которые полностью оплачивают товар в первые 5–7 дней. Прогнозируется, что предоставление скидки увеличит объемы реализации продукции на 10–30 %.

Необходимо оценить целесообразность изменения кредитной политики. Исходные данные для анализа представлены в табл. 1, а результаты расчетов — в табл. 2.

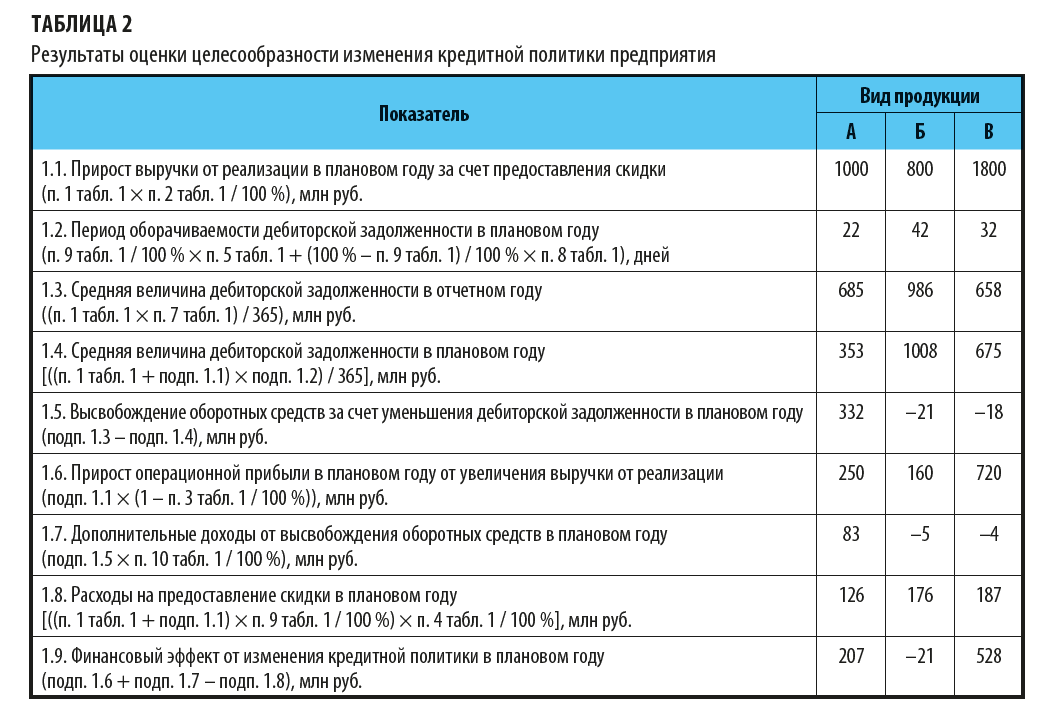

Рассмотрим порядок проведения расчетов на примере продукта А:

1.1. Прирост выручки от реализации в плановом году за счет предоставления скидки: 5000 млн руб. × 20 % / 100 % = 1000 млн руб.

1.2. Период оборачиваемости дебиторской задолженности в плановом году: 70 % / 100 % × 5 дней + (100 % – 70 %) / 100 % × 60 дней = 22 дня.

1.3. Средняя величина дебиторской задолженности в отчетном году: (5000 млн руб. × 50 дней) / 365 дней = 685 млн руб.

1.4. Средняя величина дебиторской задолженности в плановом году: ((5000 млн руб. + 1000 млн руб.) × 22 дня) / 365 дней = 353 млн руб.

1.5. Высвобождение оборотных средств за счет снижения дебиторской задолженности в плановом году: 685 млн руб. – 353 млн руб. = 332 млн руб.

1.6. Прирост операционной прибыли в плановом году от увеличения выручки от реализации: 1000 млн руб. × (1 – 75 % / 100 %) = 250 млн руб.

1.7. Дополнительные доходы от высвобождения оборотных средств в плановом году: 332 млн руб. × 25 % / 100 % = 83 млн руб.

1.8. Расходы на предоставление скидки в плановом году: ((5000 млн руб. + 1000 млн руб.) × 70 % / 100 %) × 3 % / 100 % = 126 млн руб.

1.9. Финансовый эффект от изменения кредитной политики в плановом году: 250 млн руб. + 83 млн руб. – 126 млн руб. = 207 млн руб.

Проведенные расчеты показали, что совокупные чистые доходы (увеличение операционной прибыли на 250 млн руб. и экономия оборотных средств в размере 83 млн руб.) превышают расходы на предоставление скидки покупателям, приобретающим продукт А (126 млн руб.).

Получается, что изменение кредитной политики предприятия в отношении продукта А, связанное с предоставлением скидки клиентам в размере 3 %, является экономически обоснованным, так как итоговый финансовый эффект (чистый доход) от него в плановом году составит 207 млн руб.

Оценка изменения кредитной политики в отношении продуктов Б и В показала, что предложенная модель кредитования покупателей для продукта Б неприемлема, так как приведет к финансовым потерям в размере 21 млн руб. Изменение кредитной политики по продукту В, наоборот, позволит компании получить чистый доход в размере 528 млн руб. Следовательно, менеджменту предприятия «Версаль» необходимо провести оптимизацию кредитной политики для продукта В по предложенной модели и разработать другой вариант изменения этой политики для продукта Б.

После оптимизации кредитной политики вся дальнейшая работа по оптимизации задолженности компании строится на результатах комплексного анализа состояния, динамики и оборачиваемости дебиторской и кредиторской задолженности.