Ключевые вопросы:

Какие требования предъявляет законодательство к отражению выручки в бухгалтерском и налоговом учете?

Можно ли использовать кассовый метод учета без риска возникновения расхождений в учетных данных?

Можно ли применять единые первичные документы для бухгалтерского и налогового учета выручки?

Реализация товаров (работ, услуг) — основа экономики любого предприятия. При этом требования бухгалтерского и налогового законодательства к отражению этой операции не всегда тождественны. Что же необходимо предусмотреть при организации учета выручки? Давайте посмотрим.

Понятие выручки

Термин «выручка» широко применяется в экономической сфере деятельности. Однако при этом законодательство не содержит официального определения этого понятия.

Гражданский кодекс РФ, используя это понятие, не дает его определения. То же самое можно сказать и о Налоговом кодексе РФ, регулирующем налоговый учет. Изучив его положения, можно увидеть, что согласно им выручка входит в состав дохода. Например, говоря о сопоставимости коммерческих условий сделки, законодатель прямо пишет: «Для определения доходов (прибыли, выручки) в сделках…»[1].

В бухгалтерском учете основным нормативным актом по учету выручки является ПБУ 9/99 «Доходы организации»[2]. По отношению к увеличению экономических выгод в этом документе применяется понятие «доход», напрямую увязанное с понятием «выручка». Так, доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг[3]. В связи с этим в отчете о финансовых результатах (далее — Отчет)[4], который соответствует классификации доходов и расходов по ПБУ 9/99, предусмотрены показатели «Выручка» (строка 2110) и «Прочие доходы и расходы» (строка 2340).

Таким образом, можно сделать вывод о том, что понятия «доходы» и «выручка» допустимо использовать как синонимы. Следовательно, в качестве определения понятия выручки можно использовать определение понятия «доходы», приведенное в ПБУ 9/99, согласно которому доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)[5].

При ведении учета и расчете налоговых обязательств выручку (доход) подразделяют на определяемую для целей бухгалтерского и налогового учета. Наличие подобного деления само по себе говорит о различиях между такой выручкой и о необходимости применения различных правил и методов учета. Эти правила и методы отражаются в учетной политике — раздельно для бухгалтерского и налогового учета. Таким образом, при составлении бухгалтерской отчетности и расчете налоговых обязательств необходимо учитывать особенности определения выручки, предусмотренные для разных видов учета.

Особенности определения выручки (дохода) в бухгалтерском учете

Для целей бухгалтерского учета ПБУ 9/99 подразделяет все виды получаемого дохода в зависимости от их характера, условия получения и направлений деятельности организации на две группы:

1) доходы от обычных видов деятельности;

2) прочие доходы.

Определение понятия «доходы от обычных видов деятельности» уже было приведено выше. Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями.

Организация самостоятельно признает поступления доходами от обычных видов деятельности или прочими поступлениями исходя из требований ПБУ 9/99, характера своей деятельности, вида доходов и условий их получения.

Таким образом, каждой компании нужно самостоятельно определить, что у нее будет считаться доходами от обычного вида деятельности. Именно эти суммы в дальнейшем будут отражены в строке 2110 Отчета. Выбор должен быть экономически обоснованным. Вид деятельности можно считать обычным, если:

• у компании имеются все условия для его осуществления (торговые и (или) производственные площади, кадры, заключенные или заключаемые договоры с заказчиками, лицензии или сертификаты);

• он систематически приносил выручку в последние отчетные периоды (если компания не только что создана);

• он соответствует критериям существенности и систематичности. Например, организация может предусмотреть в своей учетной политике, что все поступления, доля которых в общей их сумме составляет 10 % и более, являются существенными, а систематичными считаются только те из них, которые получены два и более раза в течение отчетного периода. При этом независимо от выбранного критерия выручка от продажи продукции (товаров), выполнения работ (оказания услуг) и т. п., составляющая 5 % и более от общей суммы доходов организации за отчетный период, должна показываться в Отчете по каждому виду в отдельности[6]. Для этого в нем вводят дополнительные строки — строки 2111, 2112, 2113 и т. д.

Выручка признается в бухгалтерском учете при одновременном соблюдении следующих условий[7]:

1. Организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом.

2. Сумма выручки может быть определена.

3. Имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Такая уверенность есть в том случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива.

4. Право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана).

5. Расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Обратите внимание

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из условий, предусмотренных п. 12 ПБУ 9/99, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Перечень поступлений от других юридических и физических лиц, которые не признаются доходами (выручкой), содержится в п. 3 ПБУ 9/99. Их суммы не подлежат отражению в Отчете.

ПБУ 9/99 устанавливает порядок определения размера выручки при различных договорных обязательствах и видах деятельности.

Выручка, полученная в качестве доходов от обычных видов деятельности, принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности. Эта величина определяется исходя из цены, установленной договором между организацией и покупателем (заказчиком) или пользователем активов организации[8].

При этом ПБУ 9/99 предусматривает особенности определения размера выручки при определенной специфике условий сделки:

1. Если цена не предусмотрена в договоре и не может быть установлена исходя из его условий, то для определения величины поступления и (или) дебиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичной продукции (товаров, работ, услуг) либо предоставления во временное пользование (временное владение и пользование) аналогичных активов.

2. При продаже продукции и товаров, выполнении работ, оказании услуг на условиях коммерческого кредита (в виде отсрочки и рассрочки оплаты) выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

3. При сделках, предусматривающих исполнение обязательств (оплату) неденежными средствами, выручка определяется по стоимости товаров (ценностей), полученных или подлежащих получению организацией. Если она не определена, то применяется принцип среднерыночной стоимости.

4. В случае изменения обязательства по договору первоначальная величина поступления и (или) дебиторской задолженности корректируется исходя из стоимости актива, подлежащего получению организацией.

5. Если договор предусматривает скидки или накидки, то величина поступления и (или) дебиторской задолженности определяется с их учетом.

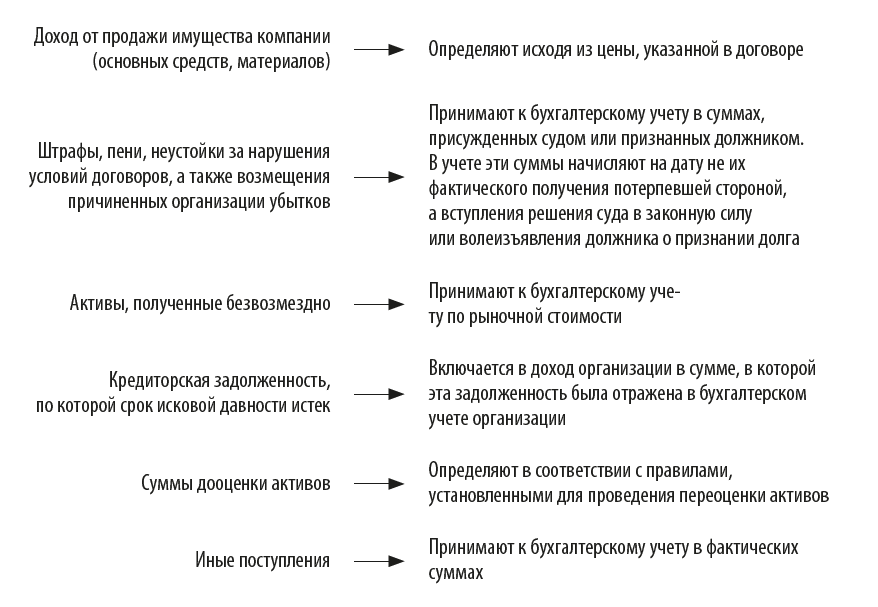

Выручка, полученная в качестве прочих поступлений, рассчитывается в следующем порядке[9]:

Для внесения данных о доходах на счета учета необходимо определить:

• на основании каких документов они подлежат отражению в учете;

• какие счета учета доходов для этого нужно использовать.

[1] Статья 105.5 НК РФ.

[2] Утверждено Приказом Минфина РФ от 06.05.1999 № 32н (в ред. от 27.11.2020; далее — ПБУ 9/99).

[3] Пункт 5 ПБУ 9/99.

[4] Форма Отчета утверждена Приказом Минфина РФ от 02.07.2010 № 66н (в ред. от 19.04.2019).

[5] Пункт 2 ПБУ 9/99.

[6] Подпункт 18.1 ПБУ 9/99.

[7] Пункт 12 ПБУ 9/99.

[8] Пункты 5 и 6 ПБУ 9/99.

[9] Пункты 7 и 10 ПБУ 9/99.