В чем юридические отличия между разными видами предварительных платежей по договору?

Какие правовые особенности предварительных платежей нужно учитывать при заключении договора?

Как правильно отразить в учете операции с разными видами предварительных платежей?

Типовая схема выполнения обязанностей сторон по хозяйственным договорам простая: продавец предоставляет покупателю товар или услугу, а покупатель оплачивает их после приемки. Действующее законодательство предусматривает и другие варианты, когда покупатель до момента получения товара или услуги выплачивает деньги продавцу в виде аванса, задатка или обеспечительного платежа. С юридической точки зрения все указанные варианты существенно различаются по своей сути и целям. Различия сказываются на учете операций по предварительной выплате денег продавцу, поэтому в статье рассмотрим правовые особенности взаимодействия продавца и покупателя, а также особенности отражения разных видов предварительных платежей по хозяйственным договорам.

ПРАВОВЫЕ ОСОБЕННОСТИ РАЗНОВИДНОСТЕЙ ПРЕДВАРИТЕЛЬНЫХ ПЛАТЕЖЕЙ ПО ДОГОВОРАМ

В практике бизнеса часто используют варианты хозяйственных договоров, которые предусматривают обязанность покупателя совершать предварительные платежи, чтобы обеспечить выполнение договора. Такие оплаты классифицируют как авансы, задатки и обеспечительные платежи.

Рассмотрим эти варианты предварительных платежей подробнее.

Авансы (предоплаты)

Авансы (предоплаты) по своей экономической сути являются частью договорной цены на поставляемый товар или оказываемые услуги, которую уплачивает покупатель после заключения договора, но до приемки товара/услуги.

В действующем законодательстве нет определения авансовых платежей, поэтому размер и условия перечисления аванса устанавливают договором между продавцом и покупателем.

Авансовый платеж подтверждает намерение покупателя выполнить свои договорные обязательства, но не обеспечивает его исполнение. Поэтому авансовый платеж в полном размере подлежит возврату покупателю, если по каким-либо причинам товар не поставили, услугу не оказали.

Если договором предусмотрены штрафные санкции при отказе покупателя от сделки, они могут быть вычтены продавцом из суммы возвращаемого аванса.

С налоговой точки зрения аванс также является частью оплаты покупателя за реализацию товаров или услуг, поэтому на его сумму продавец должен начислить налог на добавленную стоимость (НДС). Если сделка не исполнена и аванс возвращен , этот НДС сторнируется в учете.

Задаток

Задаток представляет собой платеж, который покупатель перечисляет продавцу в подтверждение своего намерения заключить договор. Предварительный платеж в виде задатка законодательно регулируется ст. 380 и 381 Гражданского кодекса РФ (далее — ГК РФ).

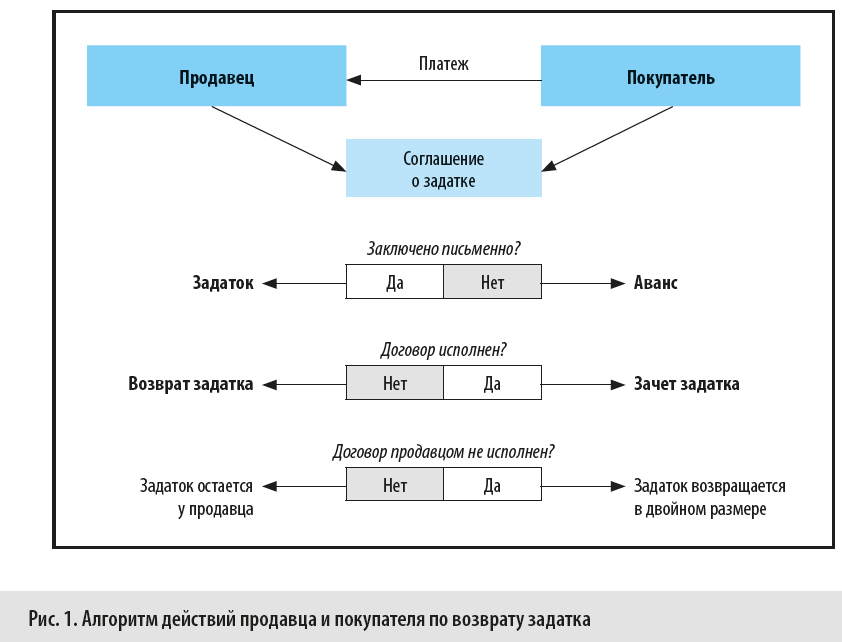

Поскольку задаток выступает в качестве подтверждения намерения продавца заключить договор, он перечисляется до момента подписания договора. Юридическим основанием для этого предварительного платежа является Соглашение о задатке, которое независимо от его размера заключают только в письменном виде (п. 2 ст. 380 ГК РФ).

Если задаток перечислен без оформления такого соглашения, он считается авансовым платежом (п. 3 ст. 380 ГК РФ).

В статье 381 ГК РФ, которая регламентирует порядок возврата задатка в случае неисполнения сторонами договора, указано следующее:

- если договор не исполнен по инициативе продавца, он должен вернуть сумму задатка покупателю в двойном размере;

- если договор не исполнен по инициативе покупателя, сумма задатка остается у продавца.

Алгоритм действий продавца и покупателя по возврату задатка отображен схематически на рис. 1.

Обратите внимание!

Продавец может уменьшить двойную сумму возвращаемого задатка в судебном порядке на основании того, что она несоразмерна последствиям нарушения обязательств (ст. 333 ГК РФ).

Задатком может быть обеспечено выполнение не только уже заключенного сторонами договора на поставку товара, оказание услуг, но и предварительного договора между ними (п. 4 ст. 381 ГК РФ).

В налоговом законодательстве нет однозначного ответа на вопрос, облагается сумма перечисленного задатка НДС или нет.

Арбитражная практика также показывает различный подход к решению этого вопроса: одни суды определяют, что получатель задатка должен начислять на него сумму НДС с момента зачисления денег на счет, другие выносят решения о том, что НДС на суммы задатка должны начисляться только в случаях, когда задаток засчитывается в счет текущих платежей по действующему договору.

Если исходить из положений ГК РФ и здравого экономического смысла, то до момента заключения и начала действия договора между сторонами задаток выполняет только обеспечивающую функцию, поэтому НДС на сумму поступившего задатка не должен начисляться.

Обеспечительный платеж

Обеспечительный платеж предназначен для гарантии выполнения покупателем своих договорных обязательств в случае возникновения в период выполнения договора непредвиденных обстоятельств (изменение курса валют, удорожание доставки, дополнительные расходы на сертификацию и т. д.) или дополнительных обязанностей, которые не могли быть предусмотрены сторонами при заключении договора.

Юридическое понятие обеспечительного платежа введено ст. 381.1 и 381.2 ГК РФ в 2015 г., хотя фактически предприятия использовали данный вид предварительного платежа намного раньше. Свидетельством этого могут служить материалы арбитражных споров, где обеспечительный платеж обозначается следующими терминами:

- гарантийный задаток (решение МКАС при ТПП РФ от 30.10.2003 по делу № 15/2003);

- обеспечительный взнос (Постановление ФАС Поволжского округа от 24.08.2009 по делу № А55-19857/2008);

- страховой депозит (Постановление ФАС Волго-Вятского округа от 09.12.2009 по делу № А43-7902/2009-21-242);

- залоговый платеж (Постановление ФАС Уральского округа от 27.06.2011 № Ф09 3618/11 по делу № А60-41585/2010-С12, Определение ВАС PФ от 27.12.2011 № ВАС-13856/11);

- обеспечительный депозит (Постановление ФАС Северо-Кавказского округа от 03.06.2014 по делу № А53-13299/2013, Определение ВС PФ от 16.10.2014 № 308-ЭС14-2).

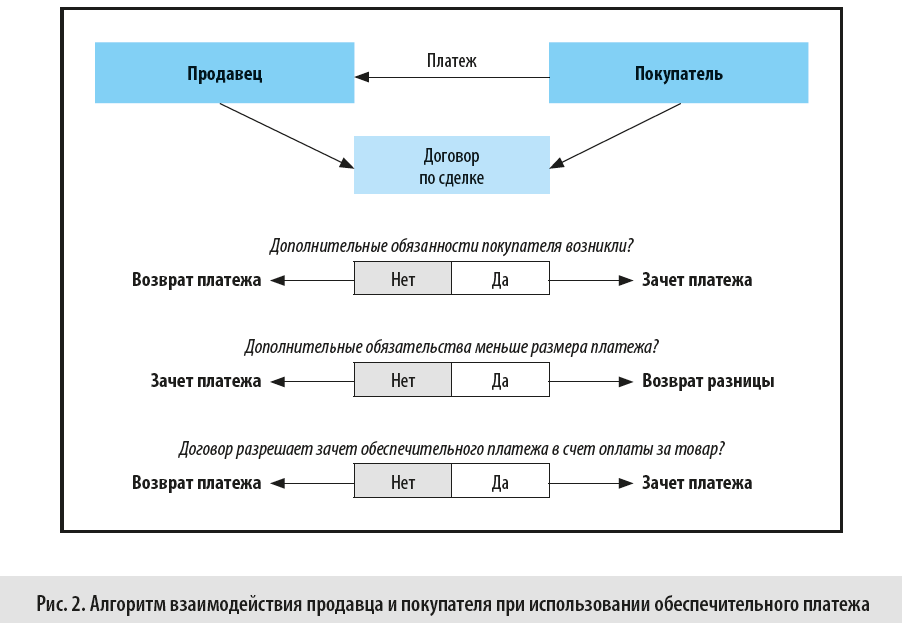

Цель обеспечительного платежа — возмещение покупателем убытков или неустойки, связанных с возможным нарушением им договора, или возмещение дополнительных обязательств, которые могут возникнуть в процессе исполнения договора (п. 1 ст. 381.1 ГК РФ).

Если перечисленные события не наступили, обеспечительный платеж следует возвратить покупателю (п. 2 ст. 381.1 ГК РФ). Однако законодательство допускает, что стороны могут предусмотреть в договоре и иные варианты использования обеспечительного платежа.

Размер обеспечительного платежа определяется по соглашению сторон и может быть указан как в фиксированной сумме, так и в виде процентов от суммы договора.

К сведению

Законодательство допускает, что размер обеспечительного платежа по договоренности сторон может меняться в течение действия договора (например, в связи с возникшими обстоятельствами, не предусмотренными первоначально в договоре).

По поводу налогообложения сумм предварительных платежей также есть разночтения.

Если руководствоваться ст. 381.1 ГК РФ, то предварительный платеж служит гарантией покрытия возможных дополнительных обязанностей покупателя по еще не исполненному договору. Следовательно, на момент его перечисления не может быть засчитан как оплата за договорные товары или услуги.

Если эти возможные обязанности покупателя не возникли в ходе исполнения договора, продавец должен вернуть ему обеспечительный платеж.

У Минфина России есть собственное мнение: продавец должен начислить НДС в момент поступления обеспечительного платежа от покупателя, а в случае его возврата — сторнировать начисленную сумму НДС[1].

В то же время Верховный суд РФ вынес следующее решение: если в предварительном договоре сторон четко указан обязательный возврат обеспечительного платежа при заключении основного договора, то этот платеж перечисляется только в качестве обеспечения обязательства покупателя по заключению основного договора, не входит в цену основного договора и не может рассматриваться как часть выручки продавца.

Так, в Определении Верховного Суда PФ от 11.11.2014 № 306-КГ14-2064 зафиксировано, что предварительный платеж трансформируется в часть оплаты за товар или услуги только в момент его зачета в погашение обязательств продавца по основному договору и только с этого момента он подлежит обложению НДС.

Алгоритм взаимодействия продавца и покупателя при использовании обеспечительного платежа представлен на рис. 2.

Рассмотренные юридические особенности использования разных видов предварительных платежей представлены в табл. 1.

Таблица 1

Основные отличия между видами предварительных платежей

|

Характеристики платежей |

Виды платежей |

||

|

Аванс |

Задаток |

Обеспечительный платеж |

|

|

Регламентация |

Договорные условия расчетов |

Статьи 380 и 381 ГК РФ |

Статьи 381.1 и 381.2 ГК РФ |

|

Условия платежа |

В счет текущих обязательств по договору |

В счет предстоящих обязательств по договору |

В счет возможных дополнительных обязательств по договору |

|

Назначение платежа |

Частичная оплата за товары или услуги по заключенному договору |

Гарантия заключения договора |

Обеспечивает покрытие возможных дополнительных обязательств покупателя |

|

Сумма платежа |

Согласно определенному договором размеру |

В соответствии с соглашением о задатке |

По согласованию сторон, может меняться в течение действия договора |

|

Зачет платежа |

Производится после принятия товара/услуги покупателем |

Может быть зачтен в счет оплаты за товары/услуги, если это предусмотрено договором |

Зачитывается при наступлении обстоятельств или дополнительных обязанностей. Может быть зачтен в счет оплаты за товары/услуги, если такие обстоятельства/обязанности не наступили |

|

Возврат платежа |

1. Подлежит возврату при неисполнении продавцом договорных обязательств. 2. Подлежит возврату при расторжении договора до поставки товара, оказания услуги |

1. В случае неисполнения договора продавцом покупатель может требовать возврат задатка в двойном размере. 2. В случае неисполнения договора покупателем задаток остается у продавца |

1. Возвращается в случае, если дополнительные обязательства не возникли. 2. Может остаться у продавца, если это указано в договоре |

|

Налогообложение |

Облагается НДС. При возврате НДС сторнируется |

В момент получения НДС не облагается. Облагается НДС, если засчитывается в счет оплаты за поставку |

В зависимости от условий договора может облагаться и не облагаться НДС |

Как видим, у трех видов предварительных платежей достаточно много различий, что влияет на алгоритмы взаимодействия продавца и покупателя.

[1] Письмо Минфина России от 02.02.2011 № 03-07-11/25.