Как разделить затраты на прямые и косвенные и как отразить их в управленческой отчетности?

Как сформировать отчетные данные о прямых и косвенных затратах с учетом масштаба предприятия?

Любое производственное предприятие для эффективного управления результатами деятельности должно понимать, какие затраты бизнеса являются прямыми, а какие — косвенными. От точности такой классификации во многом зависят такие важнейшие параметры, как себестоимость выпускаемой продукции или услуг, адекватность ценовой политики, возможность контролировать эффективность бизнес-процессов или подразделений компании, а также качество управления рисками при развитии бизнеса.

В статье расскажем, как обеспечить достоверность данных о прямых и косвенных затратах для собственников компании с использованием системы управленческого учета.

Как разделить затраты на прямые и косвенные

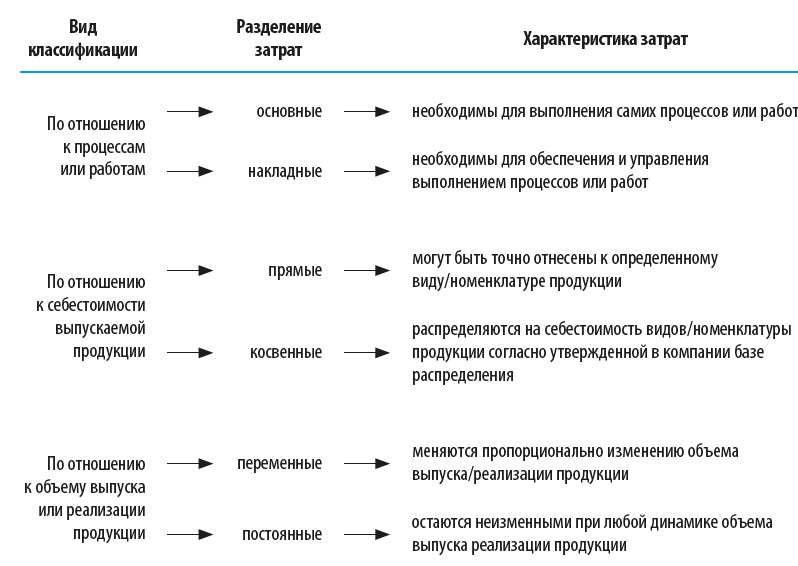

Экономисты используют различные варианты классификации затрат, но для нефинансовых менеджеров и собственников компании для целей управления бизнесом достаточно понимать разницу между тремя основными видами такой классификации:

Соответственно каждый из видов классификации имеет свое назначение и управленческие цели, для которых экономическая служба формирует отчетные данные о затратах компании. С точки зрения организации управленческого учета затрат наиболее сложно обеспечить максимальную достоверность отчетности по прямым и косвенным затратам, а наиболее просто — составить отчетность по основным и накладным затратам. Объясняется это методологией формирования отчетных данных по каждому из видов затрат.

В основные затраты включают только те, которые непосредственно участвуют в выполнении процесса или работы, поэтому к ним в основном относят:

• материальные расходы;

• расходы по зарплате персонала, задействованного в процессе или работе;

• расходы на энергоресурсы для выполнения процесса или работ;

• расходы на содержание и ремонт оборудования, используемого при выполнении процесса или работ.

Все остальные расходы компании признаются накладными и распределяются между процессами или работами пропорционально величине основных затрат.

В переменные затраты должны включаться только те, которые напрямую зависят от динамики объемов выпуска или реализации продукции.

Главная сложность здесь заключается в том, что большинство расходов по своей сути могут быть одновременно как переменными, так и постоянными.

Так, например, заработная плата производственных и коммерческих служб всегда состоит из постоянной (окладной) части и переменной, которая привязана к объему выпуска или реализации продукции. А затраты на содержание транспорта логистики включают в себя не только постоянные расходы на содержание и ремонт машин, но и такие статьи расходов, которые зависят от объемов закупок сырья или доставки продукции покупателям — затраты на ГСМ, командировочные водителям и премии за объемы перевозок.

Поэтому на практике в управленческом учете используют еще понятия условно-переменных и условно-постоянных затрат, а для обеспечения максимальной достоверности отчетности формируют матрицу распределения каждой статьи затрат на переменную и постоянную части.

Чтобы организовать достоверный управленческий учет по прямым и косвенным затратам, экономисты должны в первую очередь понимать технологические процессы по выпуску продукции, потому что отнесение определенных затрат к прямым или косвенным зависит от таких факторов, как организация производственных процессов, технология и ассортимент выпуска продукции, количества производственных этапов (переделов) и т. п.

Сложность отнесения затрат к прямым или косвенным во многом обусловлена и масштабами бизнеса. Поэтому без утвержденной схемы формирования себестоимости выпуска продукции экономистам вряд ли удастся предоставить собственникам и руководству компании точные отчетные данные.

Классификация затрат на прямые и косвенные в бухгалтерском и налоговом учете

В бухгалтерском и налоговом учете деление затрат на прямые и косвенные обусловлено не производственной технологией, а методикой формирования налогооблагаемой базы по налогу на прибыль. Согласно п. 1 ст. 318 НК РФ к прямым расходам отнесены только:

• материальные затраты, определяемые в соответствии с подп. 1 и 4 п. 1 ст. 254 НК РФ;

• расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда;

• суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Хотя в то же время указано что «налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг)». Соответственно, все расходы, не включенные в прямые, относятся к косвенным, за исключением внереализационных расходов (определяются в соответствии со ст. 265 НК РФ).

Косвенные расходы текущего месяца полностью списываются на финансовый результат, тогда как прямые расходы списываются на финансовый результат только в части реализованной продукции или услуги (п. 2 ст. 318 НК РФ).

Из сказанного следует, что в бухгалтерском и налоговом учете классификация на прямые и косвенные расходы нужна только для расчета финансового результата отчетного периода.

Классификация затрат на прямые и косвенные в управленческом учете

Данные о прямых и косвенных расходах необходимы собственникам и руководству компании для того, чтобы:

• рассчитать полную себестоимость выпускаемой продукции или услуги;

• сформировать эффективную сбытовую политику компании;

• проанализировать резервы для снижения себестоимости выпуска продукции или услуг;

• определить рентабельность выпускаемых видов продукции или услуг;

• спланировать результаты деятельности компании на будущие периоды;

• рассчитать финансовую часть бизнес-планов по развитию компании.

Основные принципы методологии формирования отчетности о прямых и косвенных затратах, которая предназначена для собственников и руководства компании:

• корректность разделения затрат на прямые и косвенные;

• распределение косвенных затрат на себестоимость видов продукции строго в соответствии с технологическими процессами производства;

• распределение косвенных затрат на себестоимость видов продукции согласно утвержденным в компании базам распределения;

• отсутствие в управленческой отчетности излишней детализации показателей по прямым и косвенным затратам.

Как сформировать данные о прямых и косвенных затратах

Для наглядности рассмотрим, как сформировать данные о прямых и косвенных затратах, на примере трех предприятий различного масштаба производства:

• небольшого производственного предприятия;

• производственного предприятия среднего масштаба;

• крупного производственного предприятия.

Как сформировать данные о прямых и косвенных затратах на небольшом производственном предприятии

Предприятию, выпускающему весь ассортимент продукции в одном производственном помещении, нужно определить перечень прямых расходов, относящихся непосредственно к выпуску каждого из видов продукции, и учитывать их в течение месяца на счете учета производственных затрат (счет 20).

Все остальные производственные затраты, которые не могут быть отнесены к прямым, следует считать косвенными и собирать в управленческом учете общей суммой. Общие затраты производственного цеха в течение месяца собираются на счете 25, а общие затраты по управлению компанией — на счете 26.

По окончании текущего месяцы суммы косвенных затрат, собранных на счетах 20, 25 и 26, распределяются на себестоимость продукции пропорционально утвержденной компанией базе распределения. В качестве базы распределения могут быть выбраны:

• натуральные объемы выпуска продукции (если она достаточно однородна);

• общая сумма прямых расходов или отдельная наиболее крупная статья таких расходов (сырье или фонд оплаты труда производственных рабочих).

В этом случае полная себестоимость выпуска каждого вида продукции будет считаться как:

Сумма прямых затрат по счету 20 + Доля косвенных затрат по счету 20 + Доля косвенных затрат по счету 25 + Доля косвенных затрат по счету 26.

Схематически методика формирования данных о прямых и косвенных затратах для такого небольшого предприятия показана на рис. 1.

Предприятие «Альфа» выпускает три вида продукции в одном производственном цехе. За отчетный месяц количество произведенной продукции и прямые затраты на выпуск каждого вида продукции составили:

• продукции А — 40 000 кг, прямые затраты — 7400 тыс. руб.;

• продукции В — 30 000 кг, прямые затраты — 7200 тыс. руб.;

• продукции С — 50 000 кг, прямые затраты — 15 400 тыс. руб.

Косвенные затраты, собранные на различных счетах в течении месяца, составили:

• косвенные производственные затраты (счет 20) — 2000 тыс. руб.;

• косвенные общецеховые затраты (счет 25) — 1000 тыс. руб.;

• косвенные общехозяйственные затраты (счет 26) — 3000 тыс. рубл.

Базой распределения косвенных затрат в компании утверждена общая сумма прямых затрат, которая составляет 30 000 тыс. руб. (7400 + 7200 + 15 400). Распределение по натуральному объему выпускаемой продукции будет менее корректно из-за неоднородности видов продукции.

Сформируем управленческий отчет о прямых и косвенных затратах в составе себестоимости каждого вида продукции:

1. Распределяем сумму косвенных затрат сч. 20 на виды продукции пропорционально доле в сумме прямых затрат компании.

Для продукции А эта сумма составит:

2000 тыс. руб. / 30 000 тыс. руб. × 7400 тыс. руб. = 493 тыс. руб.

2. Распределяем сумму косвенных затрат сч. 25 на виды продукции пропорционально доле в сумме прямых затрат компании.

Для продукции А эта сумма составит:

1000 тыс. руб. / 30 000 тыс. руб. × 7400 тыс. руб. = 247 тыс. руб.

3. Распределяем сумму косвенных затрат сч. 26 на виды продукции пропорционально доле в сумме прямых затрат компании.

Для продукции А эта сумма составит:

3000 тыс. руб. / 30 000 тыс. руб. × 7400 тыс. руб. = 740 тыс. руб.

4. Определяем общую сумму косвенных затрат, распределенных на себестоимость каждого вида продукции.

Для продукции А эта сумма составит:

тыс. руб. + 247 тыс. руб. + 740 тыс. руб. = 1480 тыс. руб.

5. Определяем полную себестоимость выпуска каждого вида продукции.

Для продукции А эта сумма составит:

7400 тыс. руб. + 1480 тыс. = 8880 тыс. руб.

6. Определяем полную себестоимость выпуска единицы каждого вида продукции.

Для продукции А эта сумма составит:

8880 тыс. руб. / 40 000 кг = 0,222 тыс. руб. на кг продукции.

Аналогично проводятся расчеты и по двум другим видам продукции.

По результатам всех вычислений мы получаем данные для формирования управленческой отчетности о прямых и косвенных затратах предприятия, которая будет содержать следующую информацию:

ە• суммы прямых затрат по каждой статье расходов и видам выпускаемой продукции;

• общие суммы всех видов косвенных затрат (сч. 20, 25 и 26);

• доли косвенных затрат всех видов, распределенные на себестоимость каждого вида продукции;

• полная сумма себестоимости выпуска каждого вида продукции;

• полная себестоимость выпуска одной единицы каждого вида продукции.